Ofensiva de Banca March en el mercado de deuda para pymes

Banca March quiere hacerse con el control del Mercado Alternativo de Renta Fija (MARF), la plataforma de BME para que las medianas empresas obtengan financiación. La entidad financiera ultima la incorporación de hasta siete compañías a esta plataforma con una emisión de más de 500 millones.

La plataforma creada para proporcionar crédito a las pequeñas y medianas compañías españolas, que se estrenó en diciembre de 2013, es un objetivo estratégico para Banca March en 2015. La entidad financiera ya lideró el año pasado las emisiones en el MARF con la venta de deuda –pagarés y bonos– por un total de 200 millones de euros.

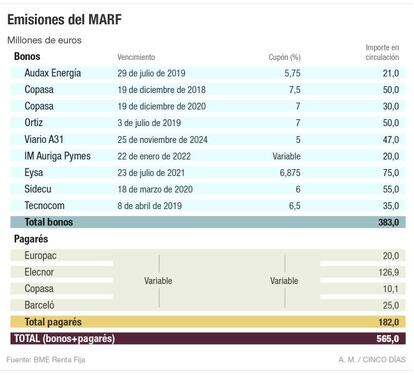

El banco que preside Carlos March, a la vez asesor registrado –el que pilota y asesora la emisión– y miembro del mercado –que puede ejecutar compraventas– llevó de la mano a Elecnor, Tubacex, Barceló y Europac al MARF. Para este ejercicio, el departamento de Banca Corporativa de la entidad prevé que ayudará a dar el salto a entre cinco y siete empresas en los próximos meses, por un importe de más de 500 millones de euros. Es decir, casi duplicará los actuales 565 millones de saldo vivo de la plataforma, hasta rozar los 1.100 millones. Estas incorporaciones no incluyen las de otros asesores.

“Tenemos un enfoque especializado en la empresa mediana, empresa familiar y familias empresarias, con el objetivo de ofrecer al cliente, además de los servicios de banca tradicional (financiación, cobros y pagos…), toda una gama de productos de asesoramiento corporativo de mayor valor añadido: desintermediación de balance, fusiones y adquisiciones y coberturas de riesgos”, señala José Luis Acea, director general de Banca Corporativa de la entidad.

En 16 meses desde su puesta de largo, 11 compañías han dado el salto al MARF, con rentabilidades que tienden a la baja. En bonos, Audax Energía, Copasa (la primera en estrenar el mercado a finales de 2013), Ortiz, Viario A31, el fondo de titulización Auriga Pymes, Eysa, Tecnocom y la última incorporación, la concesionaria de centros deportivos municipales Sidecu, que lanzó hace dos semanas 55 millones en bonos con vencimiento a cinco años al 6%. Entre todas suman 383 millones. En el segmento de pagarés, donde los intereses que se pagan van desde el 0,9% de las últimas emisiones hasta el 1,7% según los plazos, están presentes Barceló, Elecnor, Europac y la propia Copasa. Estos emisores tienen papel en circulación por 182 millones.

Álvaro Bergasa, director de Mercado de Capitales de Banca March, señala que en sus últimas emisiones han contado con “unos 100 inversores, en su mayoría clientes institucionales españoles, entre los que se encuentran clientes de banca privada, gestoras de fondos de inversión, aseguradoras y family offices”. “Suelen ser inversores que se quedan con el papel hasta el vencimiento, de ahí que la liquidez pueda ser reducida en algunas emisiones”, añade. La avidez por las emisiones del MARF se debe en parte a su elevada rentabilidad, que supera en los mejores casos el 7% y a la caída de los intereses de los activos de deuda considerados seguros. Eso sí, todas las emisiones de la plataforma de BME tienen rating de high yield o bono basura.

Fuentes conocedoras del mercado señalan que una empresa del Ibex sondea la posibilidad de emitir en el MARF, debido a su mayor facilidad, frente a los otros mercados. Los corporate bonds (deuda destinada a financiar proyectos) y los bonos de titulización también estarán a la orden del día este año.

De manera más reciente se ha visto que empresas se han lanzado al mercado de capitales incluso sin tener rating público, como es el caso de Acciona, Acerinox, ACS o El Corte Inglés. “El mercado está ávido de rentabilidad adicional ante unos tipos de interés por los suelos”, señala Álvaro Bergasa.

En todo caso, fuentes financieras reconocen que en los últimos tiempos los bancos vuelven a ser extremadamente agresivos en la concesión de créditos. “Aunque los márgenes sean bajos, sacan partido de los elevados volúmenes”, indican. Las grandes entidades financieras no prestan un interés especial al mercado de deuda de pequeñas y medianas empresas, pues prefieren intermediar operaciones de mayor tamaño.

La emisión de deuda privada en España se dobla en 2015

El importe de las nuevas emisiones admitidas a negociación en AIAF, el mercado español de renta fija privada propiedad de Bolsas y Mercados Españoles (BME), se sitúa ya en el entorno de los 55.000 millones de euros, un 104% más que en los tres primeros meses del año pasado.

La resurrección de las emisiones de deuda se debe en gran parte a las incorporaciones de las realizadas por la Sociedad de Gestión de Activos procedentes de la Reestructuración Bancaria (Sareb). La última, admitida a negociación en enero, ascendió a 10.285 millones de euros.

La CNMV, el Tesoro y BME siguen batallando para que las empresas con sede en España utilicen los mercados nacionales para lanzar sus emisiones en lugar de recurrir a las Bolsas de Luxemburgo, Dublín y Londres, las más habituales para las firmas españolas. Los plazos son los mismos y el precio, más barato.