Europa se asoma al último año de caída del mercado del automóvil

2014 sería el primer año con avances en los últimos seis años, desde que en 2007 el mercado creciera un 1%.

Las matriculaciones de automóviles en Europa pueden estar viviendo su último año de caídas. Eso sí, el de 2013 no será un retroceso cualquiera, ya que se empieza a descontar como el peor año desde 1993, pese a que las previsiones más optimistas anticipaban una recuperación para el último tramo del año, tras un esperanzador mes de julio. Pero agosto ha devuelto a la realidad al mercado.

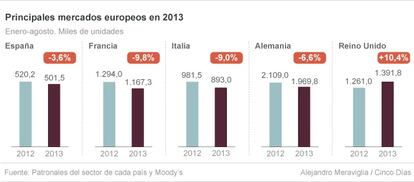

Según un informe de la agencia de calificación Moody’s, el mercado de turismos en Europa caerá este año un 5%, hasta un nivel de 12,4 millones de unidades. Según datos de la patronal europea ACEA, en los primeros seis meses del año se habían vendido 6,2 millones, por lo que Moody’s no prevé una mayor actividad en la segunda mitad de 2013.

Síntomas de estancamiento en Brasil y Rusia

A diferencia de China, dos de los considerados grandes mercados emergentes, Brasil y Rusia, no están rindiendo como se esperaba, con importantes síntomas de estancamiento o, incluso, de retroceso. Moody’s afirma que los “riesgos” en estos dos países están creciendo. Los mayores tipos de interés, la inflación y el endeudamiento cada vez mayor de las familias han llevado a que la venta de automóviles haya caído un 5% en la primera mitad del año, mientras que en el mismo periodo del año pasado el aumento fue del 11%. Moody’s ve “riesgos crecientes para el crecimiento de la demanda en lo que queda de año, debido a las recientes protestas antigubernamentales”.

Además, la mayor presencia de fábricas en el país llevará a que la producción supere a la demanda, según la agencia, lo que conducirá a una política de reducción de precios de las marcas en Brasil y, por tanto, a menos márgenes y menos beneficios.

En Rusia la matriculación de automóviles descendió un 6% en la primera mitad del año y un 8%en julio. Por ello, el gobierno anunció que avalará los créditos para la compra de automóviles lo que, a juicio de Moody’s, “debería ayudar a animar la demanda en el segundo semestre y a finalizar el año en los mismos volúmenes que en 2012”.

Esto lo agradecerá la alianza Renault-Nissan, que acapara el 44% del mercado del país.

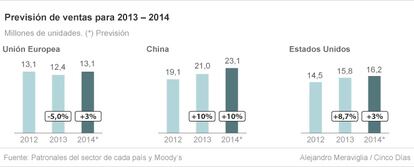

Pero la calificadora ya anticipa un cambio de tendencia para 2014. Para entonces, Moody’s prevé un aumento del 3%, superando la barrera de los 13 millones de automóviles, cifra que no se alcanza desde 2011. De confirmarse, sería el primer año de crecimiento del mercado en Europa desde 2007, cuando apenas creció un 1%. La decadente situación del mercado en el continente queda reflejada por el hecho de que solo en cinco meses de los últimos 30 se registraron avances interanuales.

Según el analista de la agencia y encargado del informe, Falk Frey, “preveemos que los deprimidos niveles de la demanda en España y particularmente en Italia habrán tocado fondo en 2013, siempre que no haya un nuevo empeoramiento de la economía”. Sin embargo, Moody’s descarta que 2014 sea el año que conduzca a una recuperación de los niveles previos a la crisis. Según un análisis de la consultora MSI, el crecimiento de 2014 será seguido en 2015 por uno inferior, del 3%.

Dificultades para los fabricantes

Pese a los crecimientos, los volúmenes seguirán siendo bajos, lo que influirá en los principales fabricantes del continente, donde tienen su principal vía de mercado. En el primer semestre, Volkswagen, PSA Peugeot-Citröen, Renault y Fiat, las grandes del sector en Europa, redujeron sus beneficios en 4.300 millones en comparación con el mismo periodo de 2012.

Según Moody’s, “Peugeot no genera beneficios fuera de Europa, salvo por la cuota que le corresponde en sus joint-ventures en China”, y seguirá sufriendo por ser la marca que “más está expuesta a la debilidad del mercado en España, Italia y Francia”. De los grandes mercados europeos, solo el británico crece. Volkswagen, junto a otras como BMW o Daimler, no tienen tanta dependencia de estos mercados y se benefician de su fuerte posición en mercados como el asiático.

Precisamente China será quien tire de la industria en el medio plazo, según Moody’s, que ha mejorado la previsión para el cierre de este año. En la primera mitad las ventas habían repuntado un 12%, y ya se maneja un crecimiento en 2013 del 10%, frente al 7% inicial. La agencia también valora elevar el objetivo de 2014, “debido a una creciente clase media con mayores ingresos personales, pese a que el crecimiento económico se ralentiza”.

En EEUU ya se ha alcanzado velocidad de crucero. En agosto, las ventas crecieron un 17%, con 1,5 millones de coches vendidos. Los analistas ya manejan un escenario de 16 millones de coches vendidos este año, casi un 10%más que hace un año, aunque Moody’s limita el crecimiento de 2014 al 3%. En cualquier caso, EEUU ya está en los números previos a la crisis, algo que no ocurrirá a medio plazo en Europa.

El plan Cars 2020, la hoja de ruta del sector en el continente

Una de las grandes obsesiones de la Unión Europea para revitalizar la economía del continente es recuperar su tejido industrial. La palabra que suelen utilizar en el organismo comunitario es “reindustrializar” Europa, para que en el año 2020 el sector secundario vuelva a representar el 20%del PIB del continente.

Y para ello, la industria del automóvil es considerada “vital” para ese objetivo, ya que en la actualidad emplea a más de 12 millones de personas y es la industria que más dinero invierte a nivel privado en I+D, con unos 28.000 millones de euros al año, según sus cálculos.

Por ello la UE lanzó a finales del año pasado el Plan de Acción Cars 2020, que movilizará 10.000 millones en inversiones entre 2014 y 2020 para la investigación y fabricación de automóviles tecnológicamente avanzados y respetuosos con el medio ambiente.

En este sentido, el Parlamento Europeo aprobaba hace unos meses el nuevo límite de emisiones contaminantes que las nuevas gamas de cada marca deberán respetar de media para 2020: 95 gramos de CO2 por kilómetro, un ambicioso objetivo que no se ha marcado en ningún otro continente.

Además, en 2015 deberán respetar un límite de 130 gramos por kilómetro. Estas obligaciones son una manera de potenciar la fabricación de vehículos eficientes, principalmente eléctricos, algo que no ha caído bien entre, por ejemplo, las marcas alemanas, por el carácter más contamiente de sus coches, que temen una agresiva rebaja para 2025, en el entorno de los 70 gramos. Pero, además, los fabricantes se quejan de la escasa infraestructura actual para la recarga de vehículos eléctricos en Europa, pese a que la UE ha fijado un objetivo de ocho millones de puntos para 2020.