¿Qué opción es mejor para los inversores en los convertibles del Santander?

Los propietarios de los convertibles del Santander pueden solicitar su canje por acciones antes del 4 de junio. En todo caso, el 4 de octubre todos los bonos se convertirán en acciones. ¿Quedarse o esperar?

La primera fecha para el canje de los bonos necesariamente convertibles de Santander se encuentra a la vuelta de la esquina. El próximo lunes 4 de junio los clientes que quieran cambiar sus bonos por acciones cuentan con su primera oportunidad. Para las tres siguientes tendrán que esperar a los días 4 de los meses de julio, agosto y septiembre. Eso sí, todos los valores se transformarán obligatoriamente en acciones el 4 de octubre.

La gran duda que les surge a los tenedores de bonos es qué hacer con ellos: ¿acudir al canje en una de las cuatro ventanas de conversión anticipada o esperar a que concluya el plazo estipulado?

Hay varios pros en caso de acudir a la conversión anticipada. Los bonistas recibirían acciones del Santander, que podrían hacer líquidas instantáneamente, y además se embolsarían el dividendo o recibirían las acciones que les correspondieran en la remuneración prevista para entre julio y agosto.

Aguantar hasta la fecha final de conversión también cuenta con sus ventajas. Los titulares seguirían cobrando el rendimiento de los convertibles, actualmente en el 3,52% anual, y además se beneficiarán de una reducción del precio de canje, ante la ampliación de capital liberada con cargo a reservas que el Santander efectuará entre julio y agosto.

El banco anunció en la junta que el importe máximo de la ampliación será de 1.630 millones de euros. Así, el número máximo de acciones que deberá emitir, en el caso teórico de que todos los socios optaran por los títulos nuevos en lugar de por el pago en efectivo sería de unos 375 millones, según los actuales precios de mercado. Este importe representa aproximadamente un 4% del capital actual de la entidad, si bien el número definitivo dependerá de la evolución del Santander en las próximas semanas.

Pero si los titulares con cerca del 25% del capital opta por el efectivo, como en el scrip dividend que ejecutó el pasado mayo, la ampliación se quedaría pues en el entorno del 3%. El nuevo precio de canje de los bonos obligatoriamente convertibles quedaría en el entorno de los 12,9 euros por acción. En definitiva, el efecto es comparable al que experimentarán los accionistas del Santander que opten por recibir los títulos en lugar del dividendo. Varios expertos señalan que, a priori, esperar es la opción más ventajosa.

Todo aquel que se encuentre interesado en canjear sus valores el próximo lunes, tendrá que comunicarlo a la entidad dentro de los 15 días naturales anteriores. Es decir, solo les queda hoy y mañana para decidirse. Los inversores que se decanten por esta opción recibirán la parte de la remuneración -actualmente en el 3,52%- que les corresponda desde la última vez que cobraron el cupón (el pasado 4 de abril) hasta el momento del canje.

Nuevo factor

Recientemente el Santander ha movido ficha y entra en juego un nuevo factor. El banco ha lanzado una oferta con la que busca retener a los clientes que compraron los convertibles. Hay que recordar que las acciones de Santander cotizan en el entorno de los 4,3 euros, mínimos desde 2009. Una inversión de 100.000 euros recibiría por tanto acciones valoradas en unos 33.000 euros: la pérdida supera el 67%. Eso sí, los inversores han recibido una rentabilidad media del 4,82% anual durante el tiempo que han mantenido los bonos en cartera. Así, se han embolsado cerca de 24.000 euros en intereses.

Lo que ofrece Santander a sus clientes es un unit linked -un seguro de ahorro- a ocho años con una rentabilidad de hasta el 7% anual vinculado al comportamiento de la entidad en Bolsa. La contratación exige llevar dinero nuevo y estará disponible hasta antes de que se produzca el canje obligatorio el 4 de octubre. También se podrá contratar antes de las ventanas de canje de junio, julio, agosto y septiembre.

El unit linked tendrá de entrada una rentabilidad del 6,6% anual y una duración de ocho años. Una de las claves radica en que está vinculado a la acción del banco en Bolsa. Si Santander recupera los 9 euros por acción, el producto se cancelará automáticamente a partir del cuarto año.

En caso de que Santander no vuelva a dicha cota en los próximos ocho años, el unit linked mejorará su rentabilidad hasta el 7%. Por lo tanto, a partir del quinto año esa será la rentabilidad que reciban los clientes -siempre que cumplan unos requisitos de vinculación- y además ese nuevo tipo de interés tendrá carácter retroactivo. Es decir, se premiará a los clientes con un dinero adicional para que la rentabilidad de los primeros cuatro años también equivalga al 7%. Esta opción, eso sí, exige llevar dinero nuevo a la entidad antes del canje de los convertibles por acciones.

En el momento en que se vendieron los bonos -septiembre de 2007- 129.000 particulares acudieron a la oferta. La cantidad mínima exigida a cada cliente eran 5.000 euros y en aquel entonces el precio de canje fijado ascendía a los 16 euros. Gracias a la fuerte demanda, Santander vendió títulos por 7.000 millones de euros, frente a los 5.000 millones previstos inicialmente.

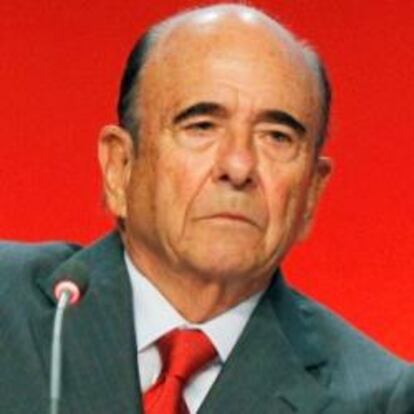

Las sucesivas ampliaciones de capital puestas en marcha por el banco presidido por Emilio Botín han supuesto una reducción del precio de conversión, y a fecha de hoy se sitúa en 13,25 euros por acción.