La obesidad corona al líder bursátil Novo Nordisk

La compañía danesa se ha convertido en la más valiosa de Europa por el éxito de varios de sus fármacos

La pasada semana la farmacéutica danesa Novo Nordisk superó a LVMH como la compañía europea con mayor valor en términos de capitalización bursátil, alcanzando los 393.670 millones de euros frente a los 389.489 millones de la compañía de lujo francesa. La posición de dominio en el mercado de la diabetes a nivel mundial junto con las expectativas de un mercado de obesidad muy rentable en Estados Unidos han sido las razones del mega rally de la danesa, que en los últimos tres años ha subido en Bolsa un 50% anual.

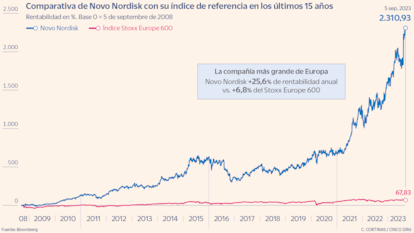

El comportamiento de Novo Nordisk en los últimos 15 años ha sido impresionante, con un retorno para los accionistas del 25,6% anual frente a una rentabilidad anualizada del 6,8% del Stoxx 600.

Ese mercado de diabetes con una demanda creciente ha hecho que las ventas casi se multipliquen por cuatro veces desde el 2008 y que el beneficio por acción haya pasado de 3,5 coronas danesas a 24,7 coronas en 2022. Ahora, con las perspectivas en el mercado de la obesidad, el consenso, siempre optimista por definición, espera un crecimiento anual de las ventas del 16,4% desde 2023 hasta 2027 y un beneficio por acción que alcance en 2027 las 66,2 coronas, con lo que la acción cotiza en la actualidad a un exigente ratio de 20 veces beneficio de 2027 (ratio PER) y de 36,6 veces el beneficio de 2023.

La compañía es un claro ejemplo de un negocio magnífico bien gestionado con unos generosos márgenes de beneficio bruto de explotación (Ebitda) del 47%, con unas conversiones de Ebitda en flujo libre de caja normalizado en la zona del 70/75%, con una situación financiera excelente que hará que el próximo año tenga caja neta positiva y unos retornos sobre el capital invertido del 65%, cifras de autentico campeón y que dan sentido a su condición actual de líder europeo en capitalización bursátil.

Aun así, un poco al estilo de las tecnológicas, pueden ver que hay un componente de expectativas muy elevado metido en el precio y la clave es que, de aquí al 2027, no falle nada, ya que el riesgo de una corrección sería elevado.

Los retos siempre vienen por el lado de las patentes y de los posibles efectos negativos que se pudieran derivar de sus medicamentos y en Novo Nordisk ahora creo que se está juntado un riesgo elevado en cuanto a las expectativas del mercado de la obesidad que siempre puede ser volátil y de moda.

Todos los ojos ahora están puestos en los medicamentos Ozempic y Wegovy, que se están popularizando en el mercado para la pérdida de peso, con los riesgos que se pudieran derivar. A los precios actuales creo que si alguien quiere comprar crecimiento en Novo Nordisk está metido todo en el precio y existe riesgo de no tener retornos en la acción. Si uno quiere comprar en el sector menor crecimiento, pero a precios muy asequibles y futuros retornos, hay que echar un vistazo a sus rivales GSK y Roche.

Sigue toda la información de Cinco Días en Facebook, Twitter y Linkedin, o en nuestra newsletter Agenda de Cinco Días