El fondo de capital riesgo que se está haciendo de oro con el aceite de oliva a 10 euros el litro

Beka Finance va a conseguir rentabilidades con este vehículo cercanas al 20% anual para sus clientes de banca privada

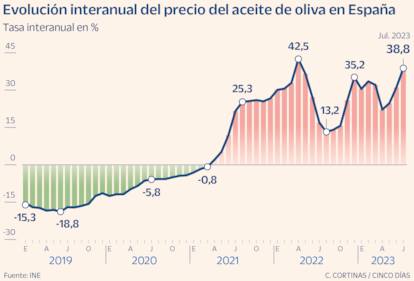

El consumidor no sale de su asombro. El aceite de oliva virgen extra (AOVE) ha superado en muchos supermercados los 10 euros por litro. Algo impensable hace dos años. Este encarecimiento tiene su origen en una drástica caída de la producción debido a la pertinaz sequía, lo que ha arruinado a muchos agricultores y cooperativas. Pero no a todos. Una gestora de activos española, Beka Finance, lanzó en 2020 un fondo de capital riesgo especializado en la inversión en plantaciones de olivos con los más modernos sistemas de producción. Al utilizar técnicas agronómicas, su producción apenas se ha visto afectada y están facturando más que nunca. Los clientes de banca privada que pudieron acceder a este producto (con un mínimo de inversión de 100.000 euros) van a poder conseguir rentabilidades del 20% anual.

Fernando de la Vega, uno de los máximos responsables de ventas de Beka Finance, reconoce que la inversión en olivares ni siquiera era la idea original. “En 2019 veíamos que los tipos de interés seguían muy bajos, que había mucho interés por inversiones alternativas a los bonos y la Bolsa, y que había una burbuja en los tradicionales fondos de capital riesgo, por eso empezamos a buscar nuevas opciones para nuestros clientes”.

Pensaron en lanzar un fondo especializado en la compra de hoteles pero, con la pandemia desecharon la idea y empezaron a valorar la opción de entrar en el llamado agribusiness: la inversión en el sector primario pero con criterios financieros muy avanzados. En ese momento fue cuando conocieron al socio ideal para este proyecto.

Bolschare era una compañía familiar portuguesa que llevaba ya años plantando olivos con una técnica que iba a revolucionar por completo este tipo de plantaciones: en lugar de disponer los árboles aislados unos de otros y a 10 metros de separación, como era la forma tradicional, empezaron a plantar olivos en largas hileras, mucho más juntos, y a podarlos para que no llegaran a superar los tres metros de altura. Además, en todos estos setos se instaló un preciso sistema de riego por goteo. Gracias a la cercanía del embalse de la Alqueva (en el Alentejo portugués), el agua estaba garantizada. Algo fundamental en tiempos de cambio climático y sequías cada vez más frecuentes.

Esta técnica permite pasar de 300 olivos por hectárea a casi 2.000 árboles por hectárea y multiplicar la productividad. Además, al estar alineados y con poca altura, la técnica de recolección no es manual, sino con tractores que pasan por encima de los setos y cosechan a toda velocidad. La monitorización de la salud de la plantación se hace con drones.

“La idea de negocio era buena. Nos aliamos con Bolschare como socio industrial para lanzar Beka & Bolschare Iberian Agribusiness Fund y hoy ya hemos invertido más de 50 millones a través del fondo y la sociedad de capital riesgo vinculada al proyecto”, explica De la Vega. La cifra se podría duplicar en unos meses si prospera un acuerdo con el Instituo de Crédito Oficial (ICO).

El fondo es ahora dueño de unas 1.300 hectáreas de cultivos en Portugal (sobre todo olivar) y otras 1.500 hectáreas en Talavera de la Reina (Toledo), que van a estar dedicadas sobre todo a la producción de almendra.

Los cálculos iniciales apuntaban a una rentabilidad media anual de entre el 11% y el 13%, durante los 10 años de vida que suelen tener este tipo de proyectos. Pero el encarecimiento del aceite de oliva lo ha cambiado todo.

Un fondo con la máxima calificación medioambiental

- Artículo 9. La normativa europea sobre la publicidad en productos de inversión es muy estricta sobre qué vehículos pueden colgarse la etiqueta de fondo “verde” o fondo “sostenible”. Solo aquellos que tienen un propósito y una metodología de inversión muy específica, con este foco, pueden ser catalogados como fondos de artículo 9, la máxima calificación en esta materia. El Beka & Bolschare Iberian Agribuisiness fue el primer fondo de capital riesgo de toda Europa que accedió a esta categoría, casi sin proponérselo.

- Eficiencia. La clave para lograrlo ha sido que el riego por goteo permite reducir drásticamente el consumo de agua y nutrientes para este tipo de producciones, llamadas también cultivos intensivos. La otra cara de las nuevas tecnologías agrarias afecta a la mano de obra. En una finca de 1.000 hectáreas se recolecta con apenas cuatro o cinco trabajadores, frente a los 400 que serían necesarios en una finca de cultivo tradicional. Además, se puede ajustar mucho más la fecha óptima de recolección.

Las causas de la inflación oleíca son múltiples: se apunta a la guerra de Ucrania (que ha mermado la producción de otros tipos de aceites); al encarecimiento de los costes (por la subida de los combustibles y los fertilizantes), pero el factor principal es la sequía.

España produce casi la mitad del aceite de oliva mundial, y el 70% de estos cultivos son de secano. Con la escasez de lluvias de los dos últimos años, la cosecha de aceituna se ha desplomado. De acuerdo con cálculos sectoriales en 2023 se van a producir unos 700.000 kilos de aceite en las almazaras, mientras que lo normal era conseguir casi el doble, unos 1,3 millones de kilos.

“En nuestras fincas del Alentejo, donde tenemos garantizados los derechos de riego gracias al embalse de la Alqueva, que ha dinamizado toda la comarca, no hemos sufrido casi nada por la sequía. La producción cae ligeramente por las altas temperaturas, pero se está vendiendo el kilo de aceite en almazara a casi ocho euros, lo que triplica el precio medio de los últimos 20 años”, apunta De la Vega. En este escenario, Beka Finance quiere seguir creciendo con su apuesta por el agribusiness y seguir comprando fincas en España y Portugal.

¿Y qué se puede esperar para los próximos meses? Pues, buenas noticias para los inversores y malas para los consumidores. Desde la gestora barajan tres escenarios. En el más prudente, que el precio baje a final de años a 7 euros el kilo (estaría en parte motivado por la caída de la demanda); un escenario central en 9 euros el kilo, y un escenario agresivo a 12 euros el kilo, en el que el oro verde sería cada vez más dorado.

Sigue toda la información de Cinco Días en Facebook, Twitter y Linkedin, o en nuestra newsletter Agenda de Cinco Días