Las multinacionales pagan un tipo efectivo del 21,8% en España, siete puntos menos que en la UE

Más de la mitad de los grandes grupos españoles abona un tipo en Sociedades inferior al 20%, según la Agencia Tributaria

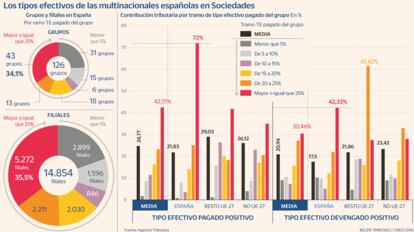

Las 126 multinacionales españolas que en 2020 contaban con una facturación anual superior a los 750 millones de euros tributaron en el impuesto de sociedades a un tipo efectivo medio del 24,77%, sumando la fiscalidad soportada tanto dentro como fuera del país. Sin embargo, mientras que en España el gravamen se situó en el 21,83% de media, en el resto de la Unión Europea ascendió hasta el 29,03%, más de siete puntos porcentuales de diferencia. También se observa una brecha notable entre España y el resto de jurisdicciones del mundo, en las que el tipo efectivo se situó en el 26,12%.

Los datos se extraen de la quinta edición, correspondiente al año de la pandemia, del análisis que elabora la Agencia Tributaria a partir de la información suministrada por las grandes empresas a través del modelo 231 de declaración de información país por país (CBC por sus siglas en inglés).

La tendencia es similar al analizar las cifras del tipo efectivo devengado. De media, este indicador fiscal se situó en España en el 17,5% para subir hasta el 21,86% en el resto de la UE y al 23,42% en los países extracomunitarios. Es decir, aunque el tipo pagado y el tipo devengado suelan ser diferentes por la existencia de ajustes contables y fiscales, por los plazos y por las deducciones y créditos fiscales, las desemejanzas entre España y el resto de países se mantienen.

En conjunto, estos grandes grupos, que a su vez engloban a un total de 14.854 filiales, pagaron a nivel mundial en el impuesto de sociedades 12.502 millones de euros, un 16,5% menos que en 2019. La cifra representa el 24,77% de su beneficio, que asciende por su parte a los 50.471 millones de euros (un 43,7% menos que en 2019). En conjunto, las multinacionales sumaron una facturación mundial de 759.300 millones de euros, un 18,7% menos que el año anterior.

Los resultados de la estadística de 2020 están fuertemente condicionados por los efectos de la crisis sanitaria y económica del coronavirus. En concreto, explican desde la Agencia Tributaria, la existencia de unos tipos efectivos mucho más elevados que en 2019 viene provocada porque el resultado se declara como el saldo entre los beneficios y las pérdidas por jurisdicción.

Es decir, las pérdidas ocasionadas por la pandemia han desviado notablemente al alza los tipos efectivos medios al calcularse sobre resultados netos. Con todo, si se miran los datos del año 2019, las cantidades efectivamente pagadas en España (12,96%) también se situaban por debajo del resto de la UE (15,49%) y del mundo (21,45%).

Tipos efectivos

El tipo efectivo medio abonado por las grandes multinacionales españolas difiere enormemente entre unas y otras. De los 126 grupos sujetos a la declaración, un total de 31 soportó un gravamen efectivo de únicamente el 1,75% de los beneficios, pagando tan solo 88 millones de euros en 2020 sobre un resultado neto conjunto de 5.043 millones.

Además, otras 15 multinacionales estuvieron sujetas a un tipo del 8,64%, otros seis grupos a un gravamen del 11,46% y otros 18 a un tipo del 16,31%. Es decir, más de la mitad de los grupos soportaron un gravamen efectivo inferior al 20%. En la parte alta de la tabla se sitúan 13 multinacionales con un tipo del 23,22% y otras 43 con una tasa media impositiva del 42,51% (que en el caso de los impuestos pagados en España se sitúa en el 72%). Estas últimas abonaron en conjunto más de 8.500 millones de euros sobre un beneficio superior a los 20.000 millones.

Los tipos medios tan elevados del último grupo, según explican fuentes jurídicas, están distorsionados por las prácticas de planificación fiscal que muchas multinacionales pusieron en marcha en el año de la pandemia. De hecho, en ejercicios anteriores, el tipo efectivo más elevado es hasta 10 puntos porcentuales menor que el registrado en 2020. “Los tipos efectivos” de la estadística “siempre se sobreestiman, pero el sesgo es aún mayor cuanto mayores sean las pérdidas registradas, sin que pueda depurarse esta distorsión”, detalla el organismo.

Distorsión

La Agencia Tributaria reconoce que la estadística sobreestima las pérdidas y distorsiona la serie. Según un ejemplo que proporciona la propia agencia, si un grupo español tiene dos filiales en Alemania, una con 100 millones de euros en ganancias y otra con 120 millones de pérdidas, la estadística entendería que el resultado neto es de 20 millones negativos. Sin embargo, si en Brasil una filial ganara 100 millones y otra perdiera 80, en la estadística únicamente se tendría en cuenta la diferencia positiva de 20 millones de euros. Es decir, no se contabilizan los 200 millones brutos de beneficios, siguiendo con el mismo ejemplo.

El informe país por país, impulsado por la OCDE, obliga a que las multinacionales españolas con una facturación superior a los 750 millones de euros en todo el mundo tengan que presentar los datos complementarios sobre su actividad y las de sus filiales. En concreto, deben dar cuentas de su número de filiales, cifra de negocio, sus trabajadores, los beneficios que han obtenido antes de impuestos y la cantidad que pagan en cada uno de los territorios.

Por países

Las cifras que muestra la Agencia Tributaria permiten desagregar por jurisdicciones cuánto abonan las grandes multinacionales en el impuesto sobre sociedades. Según los datos presentados este miércoles, de los 12.501 millones pagados por los grupos a nivel mundial unos 4.300 millones fueron a caer directamente a España. En los otros 26 países de la Unión Europea se desembolsaron casi 6.000 millones y en el resto de Europa, algo más de 1.000 millones. En América, por su parte, se abonaron 4.800 millones.

Dentro de la UE, la mayoría del impuesto fue a parar a Alemania (343 millones) y a Polonia (311 millones). A Portugal llegaron otros 257 millones de euros y a Países Bajos unos 198 millones. En otros territorios de baja tributación como Luxemburgo e Irlanda, las multinacionales pagaron 37 y 20 millones de euros, respectivamente.

Sigue toda la información de Cinco Días en Facebook, Twitter y Linkedin, o en nuestra newsletter Agenda de Cinco Días