Iberdrola sería buena dueña para la australiana Sun Cable

La firma de renovables se ha declarado en quiebra por el desacuerdo entre sus dos principales accionistas

Los expertos en quiebras mirarán con envidia a la australiana Sun Cable. La advenediza de las energías renovables, que aspira a convertirse en la “red de infraestructura de energía solar más grande del mundo” entró en administración voluntaria en enero después de que sus dos principales accionistas no se pusieran de acuerdo sobre la estrategia. Es probable que la pareja, Andrew Forrest y Mike Cannon-Brookes, compita entre sí para comprar la empresa insolvente. Una guerra de ofertas sería excelente para el administrador FTI Consulting y el asesor financiero Moelis, que lanzaron el proceso de venta el martes. Pero lo que realmente ayudaría a que Sun brille más es un propietario completamente nuevo, como Macquarie, Brookfield o Iberdrola.

No es una bancarrota corporativa típica. Sun es una empresa en etapa inicial sin ingresos ni deuda. Tuvo problemas debido a una disputa entre Forrest y Cannon-Brookes, provocada porque Sun incumplió un par de objetivos de rendimiento. Eso impidió que los inversores entregaran el tercio final de los más o menos 210 millones de dólares australianos (136 millones de euros) que prometieron en una ronda de financiación de serie B en marzo pasado.

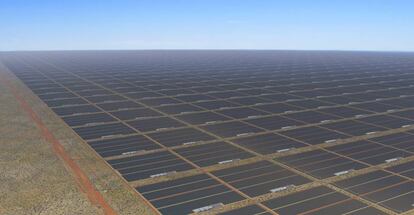

Sun tenía objetivos ambiciosos: construir un gran parque de paneles solares en el Territorio del Norte del país para generar hasta 20 gigavatios de energía; construir baterías lo suficientemente grandes como para distribuir energía las 24 horas del día; y luego tender un cable de 4.200 kilómetros para enviar electricidad a Singapur a fin de satisfacer el 15% de las necesidades de la ciudad-Estado. El proyecto podría terminar requiriendo 20 000 millones de euros o más, pero, por ahora, el valor de Sun para cualquier comprador se basa en sus derechos ya aprobados para construir el parque solar y las baterías, que debían comenzar a funcionar en 2027; aún no se ha llegado a ningún acuerdo para vender energía a Singapur.

La idea de convertir Australia en una superpotencia exportadora de energía renovable tiene un gran atractivo en las antípodas porque las políticas de cambio climático amenazan los ingresos generados por la venta de combustibles fósiles: el carbón y el gas suponen más de un quinto del valor de los bienes que el país vende en el extranjero. La enorme masa terrestre de Australia es 70% desértica y muy soleada. Por lo que es, en teoría, ideal para generar energía solar.

Obtener el respaldo del fondo privado Grok Ventures, de Brookes, y de Squadron Energy, de Forrest, en 2019 fue una señal prometedora para Sun. Ambos son grandes defensores de la lucha contra el cambio climático y tienen mucho dinero. El trabajo diario de Cannon-Brookes es co-CEO de la empresa de software de 39.000 millones de euros Atlassian. En 2022, sin embargo, se asoció con Brookfield Asset Management en un intento fallido de comprar AGL Energy, el mayor emisor de gases de efecto invernadero de Australia, para acelerar su transición desde el carbón.

Forrest, conocido como Twiggy, ya canaliza el 10% de las ganancias netas anuales de la minera de hierro que fundó, Fortescue Metals, a Fortescue Future Industries, una entidad creada para desarrollar estrategias de descarbonización para su matriz. Squadron es una de sus firmas de inversión privadas, y en diciembre se convirtió en el mayor propietario de producción de energía verde del país al aceptar pagar 2.600 millones de euros por CWP Renewables en una oferta de última hora que superó a su rival nacional Tilt Renewables y a Iberdrola, entre otros.

Cada uno ve un futuro diferente para Sun, pero ambos son de asumir riesgos. Cannon-Brookes quiere seguir con el plan original de enviar la mayor parte de la energía generada a Singapur. Eso afronta muchos desafíos: el cable submarino sería mucho más largo que los 720 kilómetros que conectan los sistemas eléctricos de Noruega y Reino Unido desde 2021; y si los países más cercanos a Singapur, como Malasia e Indonesia, siguieran el ejemplo de Sun, podrían exportar energía a un precio más bajo.

Squadron, de Forrest, prefiere un método diferente de exportar la energía solar: usarla para crear hidrógeno verde y amoníaco verde, luego transportar esos productos en barco a cualquier mercado que lo desee. Pero producir hidrógeno verde requiere un flujo constante de agua limpia, que es difícil de conseguir en las regiones áridas. Y producir gas es ineficiente, con hasta un 70% de pérdidas en la producción, preparación y transporte, según el asesor climático de la Casa Blanca Saul Griffith; esa pérdida es solo del 20% en el uso directo de la energía solar.

Si bien Australia algún día puede estar bien colocada para exportar energía renovable, por ahora necesita mantener tantos electrones como sea posible dentro de sus fronteras. Los fallos técnicos recientes de sus centrales eléctricas de carbón, que suministran más de la mitad de la electricidad del país, han interrumpido la generación de energía, provocando escasez de suministro y exacerbando los aumentos de precios. Si los postores rivales proponen centrarse en el desafío doméstico, aquellos candidatos que probablemente presenten una oferta por Sun, como Macquarie, Brookfield o Iberdrola, deberían de poder pagar más que cualquiera de los dos magnates y aun así generar mejores retornos.

Los autores son columnistas de Reuters Breakingviews. Las opiniones son suyas. La traducción, de Carlos Gómez Abajo, es responsabilidad de CincoDías