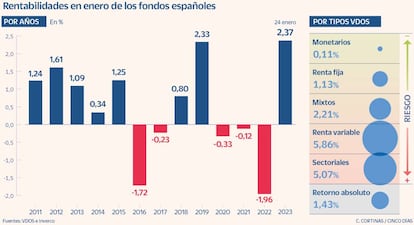

Los fondos de inversión se encaminan al mejor arranque de año en una década

Hasta el 24 de enero han logrado una revalorización del 2,37%

Después de la tormenta siempre viene la calma. Esa es la sensación que tienen los gestores de fondos de inversión en España. Tras haber cerrado el peor ejercicio de la historia, con una depreciación media del 8,7%, el arranque de 2023 está siendo muy fuerte. Tanto, que muchos no se lo terminan de creer. Hasta el 24 de enero, los fondos han realizado su mejor arranque de ejercicio en una década, sumando un retorno medio del 2,37%.

“Nos ha sorprendido a todos. Casi todo el mundo estaba anticipando que las subidas bursátiles llegarían en la segunda mitad del año pero han venido de golpe”, explica Luis Artero, jefe de inversiones de JP Morgan Banca Privada.

El empuje para los fondos no ha venido solo de la Bolsa. Después de un año nefasto en la inversión en renta fija, los bonos han tomado un respiro. Y los vehículos que invierten solo en este activo han repuntado un 1,3% en lo que va de año.

Lo que condicionó la evolución de los mercados financieros en 2022 y lo que está marcando este arranque de este ejercicio es el mismo factor: la inflación. Fue hace algo más de un año cuando la Reserva Federal de Estados Unidos decidió empezar a subir tipos a toda velocidad para enfriar la economía y frenar el alza de precios. Le siguió el BCE.

Factores para la esperanza

China. La decisión del Gobierno chino de dejar atrás la política de Covid 0 ha sido un balón de oxígeno para la cotización de muchas compañías que dependen mucho de las exportaciones al gigante asiático. Países como Alemania venden allí casi el 20% de sus exportaciones. Además, el fin de las restricciones hace más improbable que vuelva a haber cuellos de botella en las cadenas de suministros.

Gas. Durante meses, uno de los grandes temores macroeconómicos era la gran dependencia de varios países europeos al gas ruso. Sin embargo, el cambio de proveedores ha sido mucho más rápido de lo que vaticinaba el mercado. Noruega o Catar han reemplazado el suministro de Rusia. Además, el inicio del invierno ha sido mucho más suave que la media, lo que ha permitido que las reservas de gas estén muy por encima de lo que se preveía.

Recesión. Hasta diciembre, la mayoría de casas de análisis descontaba que tanto Estados Unidos como Europa entrarían en recesión, pero no ha sido así.

Este viraje en la política monetaria, junto con la invasión de Ucrania por parte de Rusia, fue un jarro de agua fría para las Bolsas y para los bonos, pero poco a poco ha ido logrando su objetivo de contener la inflación.

Para la mayoría de expertos el pico de subida de precios ha quedado atrás y poco a poco parece que el problema se ha embridado. Eso hace que el consenso del mercado incluso espere que para la segunda mitad del año la Fed pueda llegar a bajar tipos.

En estas fechas se puede ver cómo en los datos macroeconómicos se aprecia ya claramente la desaceleración que han perseguido los bancos centrales, pero ese enfriamiento coincide con un buen momento bursátil. Hugo Ferrer, gestor de carteras GPM, recuerda que “los datos de empleo o crecimiento del PIB reflejan la evolución que tenía la economía hace unos meses, son como un espejo retrovisor, mientras que los mercados bursátiles lo que recogen son las expectativas de ganancias de los próximos meses, por lo que miran al futuro”.

No solo la contención de la inflación explica el buen momento de la Bolsa. Víctor de la Morena, director de inversiones de Amundi en España, cree que hay otros factores que han ayudado: “En Europa el invierno está siendo muy suave, lo que ha restado mucha presión a los inventarios de gas y, además, la reapertura de la economía china puede beneficiar mucho a otros países”.

A pesar del buen arranque de año, todas las gestoras llaman a la cautela y subrayan los importantes desafíos que hay aún por delante. Alfonso Benito, director de inversiones de Dunas Capital, apunta que la probabilidad de que las políticas monetarias cumplan a la perfección su propósito “no es nula, pero sí que es muy baja”.

El ideal sería matar la inflación sin dañar mucho la economía, como parece que está ocurriendo por ahora. Pero lo normal es que haya accidentes por el camino. Benito recuerda que “la guerra de Ucrania no solo no se está acabando sino que está escalando” y muestra sus dudas sobre la contención de precios. “No podemos descartar sin más que la inflación vuelva a repuntar en el segundo semestre”, reconoce el experto de Dunas Capital.