Fluidra justifica su revisión de resultados por la menor demanda y la incertidumbre

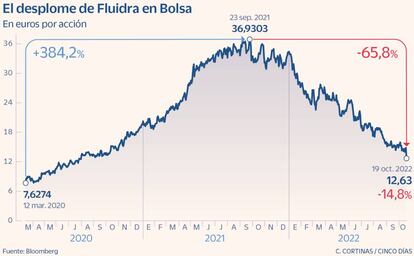

La acción recibe un duro castigo en Bolsa con una caída del 14,83%

La caída de la demanda global de piscinas y equipamientos de wellness, sumada a la incertidumbre que genera la situación geopolítica actual han llevado finalmente al líder del sector, la catalana Fluidra, a anunciar una drástica revisión de sus previsiones de ventas y beneficios. La comunicación la realizó en la noche de ayer y, como era de esperar, los inversores castigaron el valor en Bolsa este miércoles.

Así, Fluidra espera que las ventas del tercer trimestre se sitúen en torno a los 520 millones, cifra que representa una caída del 7% sobre los resultados del mismo periodo del año anterior ajustado por divisa. El ebitda se situará en torno a 95 millones. La compañía explicó en su nota a la CNMV que esta revisión se ha visto afectada por una corrección de inventario en el canal superior a lo esperado en un entorno de mayor incertidumbre económica. Y aunque el fabricante de piscinas insiste en que ya se están normalizando los niveles de inventarios en la cadena de suministro, advierte contra una demanda más débil por el aumento del coste de la energía, otras presiones inflacionistas y la subida de tipos de interés.

Pese a este revés, desde la compañía insistieron en que el negocio sigue siendo “robusto y con buenas perspectivas. Venimos de años de crecimientos muy fuertes. Estamos en transición hacia un patrón de pedidos en línea con el crecimiento histórico de un dígito medio, impulsado por el crecimiento de la base de piscinas instaladas, junto con un ticket medio más alto debido a las mejoras tecnológicas en la renovación de piscinas”.

Al margen de la revisión de resultados, los accionistas de Fluidra volvieron a vivir este miércoles una jornada negra. Las acciones registraron una caída del 14,83% después de cerrar a 12,63 euros, 2,20 euros menos que un día antes. Desde enero, sus títulos pierden un 63,30%, si bien la compañía venía de encadenar tres años seguidos que supusieron una revalorización agregada de casi un 270%. Esta rebaja de previsiones cayó en el mercado como un jarro de agua fría, no solo para la cotización, sino también para los analistas. Desde Bankinter, explicaron que estos resultados del tercer trimestre se alejan de lo esperado por el mercado. “Aunque nuestras estimaciones ya se situaban por debajo de las guías de la compañía, el recorte ha sido incluso superior por el lado de los márgenes”, admitió la firma en un informe en que rebaja el precio objetivo de Fluidra a 19,3 euros desde los 23 euros anteriores.

Bankinter aseguró que es improbable que la compañía pueda repercutir íntegramente en precios finales la subida de costes derivada de la inflación. Además, consideró que el endurecimiento de las condiciones de financiación impactará en la demanda de nueva construcción y las probabilidades de recesión aumentan, lo que afecta a la demanda de productos discrecionales. “Por tanto, Fluidra continúa enfrentándose a un contexto complicado en el que las subidas de tipos y la erosión de márgenes pesa sobre su valoración”, añadieron.

Los expertos de Renta 4 señalaron que son noticias muy negativas, al mostrar un importante punto de inflexión en la evolución del negocio subyacente, que venía creciendo hasta el trimestre anterior, y que a partir del tercero comienza a enfrentarse a un importante deterioro. “Veremos, si se ha tratado de una fuerte reducción de inventarios en el canal mayorista, que bien pudiera corregirse en próximos trimestres, o si, por el contrario, el deterioro del consumo y la construcción de nuevas unidades está haciendo mella en los ingresos”, explicaron estos analistas que han decidido poner en revisión el precio objetivo de Fluidra. Renta4 tenía una recomendación de sobreponderar y un precio objetivo de 32,86 euros.

No rotundo a bajar precios y sí a reducir costes

Política comercial. El fabricante español de piscinas incrementó sus precios en respuesta a una demanda disparada tras el confinamiento por el Covid-19 y en defensa de la calidad de sus productos. Ahora, y para ganar cuota de mercado en un entorno complicado por la elevada inflación, no se plantean competir por precios. “Después de nuestra experiencia, sabemos que se trata de una industria en la que bajar las tarifas no genera más demanda”.

Medidas. Frente a un escenario con menos ventas, la compañía ha decidido aumentar los objetivos de su programa de simplificación, con el que espera lograr ahorros de 100 millones en los próximos tres años. El plan contempla el rediseño de productos para recortar costes, racionalizar las operaciones para ser más eficientes y simplificar la organización.