Grifols, voto de confianza a la espera de medidas concretas

El nombramiento del nuevo presidente ha dado cierta tregua a la compañía, pero los analistas esperan que siga bajo presión hasta que aborde la rebaja del apalancamiento

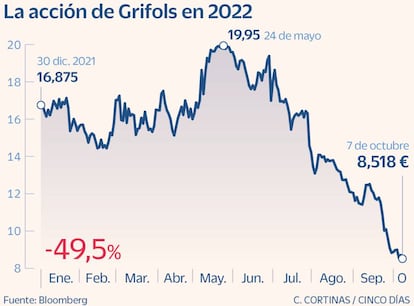

Grifols sufre este año una estrepitosa caída bursátil cercana al 50%. El pesimismo ha hundido el valor hasta mínimos de 10 años en medio de grandes incertidumbres sobre su negocio y su deuda. El primer paso dado por la compañía para intentar frenar la sangría ha sido el nombramiento esta semana de Steven F. Mayer, consejero desde 2011, como nuevo presidente ejecutivo en sustitución de Víctor Grífols. Para los analistas es una decisión acertada. “El mercado debería ser optimista con un nuevo presidente ejecutivo con experiencia en capital privado, M&A y reestructuración de balances; este nombramiento debería calmar a los bajistas”, opina Ignacio Albizuri, director de mercados de Miraltabank.

Los problemas de Grifols comenzaron hace tiempo, concretamente “con el inicio de la pandemia [desde marzo de 2020 cae el 75%], ya que una de sus principales fuentes de ingresos son los tratamientos con plasma, y las donaciones de sangre cayeron en picado”, comenta Joaquín Robles, de XTB. Después “compró Biotest, operación que fue financiada en su mayor parte elevando la deuda por encima de los 9.000 millones; suspendió el dividendo y S&P ha rebajado la calificación a B+ por un desapalancamiento más lento de lo esperado”.

Robles señala que “el nuevo presidente tiene por delante el reto de calmar a los inversores en un entorno de subida de tipos, estrechamiento de márgenes y desaceleración económica”. Por tanto, antes de plantearse entrar en el valor, sugiere “conocer las medidas para reducir deuda, y los próximos resultados”. Como aspecto positivo dentro del estado financiero delicado de Grifols, Divacons-AlphaValue recuerda que “no hay vencimientos de deuda importantes antes de 2025, lo que “limita el riesgo de cualquier pago inmediato”.

Pero los analistas quieren medidas concretas cuanto antes. “Cualquier operación que reduzca el apalancamiento sería fundamental”, dice Patricia Cifuentes, de Bestinver Securities, aunque sostiene que “una ampliación de capital a estos niveles parece descartada y el mercado está apostando por una conversión de las acciones B en las A, que generaría además algo de liquidez”. “Esto, o la entrada de capital, podría ayudar también a mejorar el perfil ESG de la compañía por la diversificación del accionariado”.

La experta detalla cuáles son los puntos negros de la empresa: “El valor ha entrado en una espiral pesimista motivada inicialmente por su altísimo apalancamiento y por dudas en cuanto a la voluntad de la familia para hacer lo necesario para revertir la situación”. De forma paralela, el negocio sigue dando señales de debilidad. “El volumen de plasma obtenido está por encima de la pandemia, pero con una red de centros de donación un 50% mayor”, lo que sugiere que “en lugar de diversificar como prometieron en el pasado han redoblado su apuesta”. Además, “el producto que aún representa el 45% de las ventas (la immunoglobulina) se enfrenta por primera vez a la competencia de recombinantes que pondrá, sin duda, presión en sus precios a futuro”.

Pero Cifuentes da un voto de confianza al nuevo presidente: “Conoce la industria y tuvo un papel destacado en la mejoría de la rentabilidad de Talecris en el pasado”, apunta.

Antonio Aspas, socio y consejero-secretario de Buy & Hold, afirma que existen otras soluciones para Grifols: “Una mejora rápida del negocio y la venta de activos”. De cara al inversor, el avance del negocio “supondría un fuerte rebote de las acciones, mientras que una ampliación sería muy negativa, tanto por el efecto dilución como por el hecho de que tendría que ejecutarse con un fuerte descuento”.

Sin embargo, Ignacio Albizuri se inclina más por la ampliación de capital, “para además dar tranquilidad a los inversores, debido a que sus previsiones son relativamente optimistas, ya que tiene en el pipeline a Biotest como palanca de crecimiento y generación de ingresos”.

Los expertos se inclinan por comprar y mantener

Consejos. Grifols está pasando por una de sus peores rachas en el mercado. Lo más positivo es que, a pesar de la incertidumbre que genera en este momento, no ha perdido el respaldo de los analistas. El 56,5% del consenso que recoge Bloomberg recomienda comprar; el 30,4%, mantener, y el 13%, vender. El precio objetivo medio está situado en 20,97 euros, lo que implica un potencial de revalorización del 140% sobre la cotización actual. Álvaro Arístegui, de Renta 4, actualizó esta semana sus previsiones sobre la compañía, reiterando la recomendación de sobreponderar porque “sigue identificado un importante potencial”. En general, “continuamos previendo la recuperación de los ingresos y rentabilidad de las operaciones en el medio-largo plazo, pero aplicando una mayor prudencia en su velocidad”, dijo.

Cotización. Grifols alcanzó máximos en 33 euros en 2020. Su depreciación actual con respecto a ese nivel es del 74%. La compañía salió a cotizar en 2006 tras intentarlo en dos ocasiones anteriores. Debutó a 4,4 euros a través de una OPS para institucionales; conserva una subida que roza el 100%.