Las gestoras de fondos acumulan un 32% de caída en Bolsa en el último año

Sus ingresos están muy condicionados por la evolución de los mercados

El sector de la gestión de activos atraviesa momentos difíciles. Las acciones de gigantes mundiales de fondos de inversión, como BlackRock, Fidelity, DWS o Amundi han registrado fuertes caídas en 2022, debido a la devaluación generalizada de los activos financieros y a la fuerte competencia del sector, donde se están estrechando los márgenes.

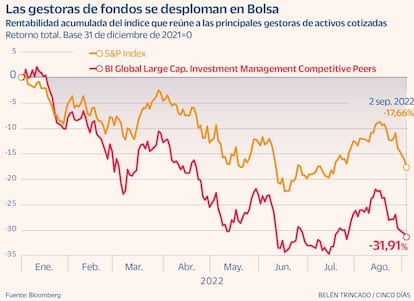

El índice BI Global Cap Investment Management sintentiza la evolución bursátil de 11 de las gestoras de activos más importantes del mundo. Desde comienzos de año ha registrado un desplome del 32%, más del doble de la caída que han tenido índices como el S&P 500 o el MSCI Global Index.

Históricamente, la evolución de las acciones de gestoras de fondos ha sido muy pareja con la evolución de los mercados financieros. La principal fuente de ingresos de estas firmas son las comisiones de gestión que aplican en los fondos. Estas son un porcentaje del patrimonio del fondo –entre el 0,5% y el 2,5%, en función del tipo de activo–. Por eso, cuando cae la Bolsa o se deprecian los bonos, automáticamente las gestoras cobran menos comisiones.

Por ejemplo, la gestora alemana DWS (vinculada a Deutsche Bank), gestionaba 902.000 millones de euros en el primer trimestre de 2022, pero en junio ya solo controlaba 833.000 millones de euros. De esta caída, una pequeña parte viene de salida de dinero, y de la depreciación del euro frente al dólar, pero la mayoría se explica por la caída en la valoración de la renta fija y la renta variable.

Aunque en el caso de DWS, la firma ha conseguido mantener bastante estables sus ingresos por comisiones, los inversores temen que cada vez le resulte más difícil seguir con el mismo nivel de beneficios.

En BlackRock, la mayor gestora de fondos del planeta, la caída ha sido más fuerte. Entre junio de 2021 y junio de 2021 ha visto cómo descendía el volumen de activos gestionados un 11%. En términos absolutos se trata de una pérdida de un billón de dólares.

Larry Fink, el presidente ejecutivo de la firma, explicaba que la primera mitad de 2022 ha traído un escenario “que no se había visto en varias décadas”. Los inversores tienen que lidiar al mismo tiempo “con una alta inflación, subidas de tipos de interés y el peor arranque de ejercicio tanto en bonos como acciones, en más de 50 años, con una caída de los índices de Bolsa del 20% y del 10% en los de renta fija”. En esta misma línea, la caída del beneficio atribuido de BlackRock (a cierre de junio) ha sido del 22%.

En este difícil contexto, las firmas de gestión de activos buscan varias vías para tratar de salir adelante. Una de las más evidentes es ganar tamaño, para diluir los costes fijos. Eso explica, por ejemplo, la reciente adquisición de la firma Lyxor por parte de Amundi (ambas francesas).

Fondos de bajo coste

Justo esa adquisición apunta a otra de las grandes tendencias del mercado: la apuesta por los fondos de bajo coste. Hasta hace 10 años, toda la industria estaba dominada por fondos de inversión convencionales. Fondos en los que un gestor seleccionaba los mejores bonos o las mejores acciones para los dueños del fondo. Y las iba comprando y vendiendo en función del mercado. Sin embargo, cada vez más prosperan los fondos indexados de bajo coste, que no buscan activamente las mejores acciones o bonos, sino que se dedican a replicar la evolución de índices bursátiles, como el S&P 500, el Ibex o el Nasdaq. Al no tener casi gastos de análisis y de personal, pueden cobrar comisiones más bajas.

Las gestoras de fondos que más han crecido en la última década han sido las que más se han especializado en este tipo de fondos: BlackRock (líder mundial) o DWS y Amundi (líderes europeos). Han atraído mucho dinero con la promesa de los fondos de bajo coste, con buenas rentabilidades. El problema es que las comisiones que generan son, consecuentemente, más bajas.

Activos alternativos

Otro potente movimiento que está viviendo la industria para tratar de blindar sus márgenes es la apuesta por la comercialización de activos alternativos a la Bolsa y los bonos. Este tipo de fondos, que no se pueden vender a los clientes más pequeños, consisten en inversiones en compañías que no cotizan en Bolsa, firmas de nueva creación, deuda que no está en los mercados (como los bonos), proyectos de infraestructuras, inversiones inmobiliarias.

Los fondos que invierten en estos activos alternativos no ofrecen una liquidez diaria, y su esquema de comisiones no está tan condicionado por el volumen. Tienen un calendario muy tasado de aportaciones a los fondos. Y el dinero hay que dejarlo en el producto durante siete o nueve años. A cambio de esa iliquidez, prometen mayores retornos. Para las gestoras, se trata de productos que les permiten descorrelacionar sus fuentes de ingresos de la volatilidad propia del mercado bursátil.

Por último, hay algunas gestoras, como BlackRock, que llevan años apostando por convertirse también en proveedores de tecnología. Su sistema de calibración del riesgo Aladdin, empezó como un modelo interno, para sus gestores, pero desde hace tiempo lo comercializa entre aseguradoras, bancas privadas y otras gestoras de fondos. Así también descorrelaciona sus ingresos de los mercados.