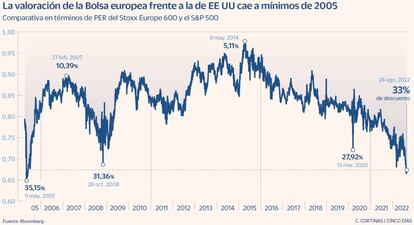

La Bolsa europea cotiza con el mayor descuento frente a la de EE UU desde 2005

Europa sufre en mayor medida por la inflación y el riesgo de recesión Los analistas no descartan caídas a los últimos mínimos de julio

La elevada inflación y las rápidas subidas de tipos de interés de los bancos centrales han dado un vuelco radical al mapa mundial de la inversión, en el que la Bolsa europea está saliendo más perjudicada que la estadounidense. El balance anual deja descensos superiores al 10% a ambos lados del océano, pero el punto de partida para las caídas era más alto en Wall Street, con lo que las valoraciones son ahora aún mucho más bajas en la renta variable europea tras las caídas acumuladas en el año. De hecho, Stoxx Europe 600 cotiza con el mayor descuento desde 2005 respecto al S&P 500 en términos de PER. Supera ya el 30%, de acuerdo a datos recopilados por Bloomberg.

En los últimos meses, el balance resulta ser más positivo para Wall Street que para la renta variable europea. El Nasdaq, que sufre la mayor caída en el año entre los principales índices europeos a causa del alza de tipos, remonta casi el 10% en los últimos tres meses, mientras que el Dax sufre una pérdida superior al 5% en ese período.

La mayor presión inflacionista que soporta Europa a causa de la energía y la fuerte depreciación del euro, que estos días ha perdido la paridad con el dólar y perjudica especialmente a las compañías exportadoras, explican la desventaja comparativa de la Bolsa europea frente a Wall Street.

La renta variable europea es por tanto más vulnerable en el momento actual, en que la inflación en Estados Unidos podría haber tocado techo, como así confían numerosos inversores, mientras no da señal ninguna de flaqueza en Europa. Es más, el Viejo Contiente afronta un otoño especialmente incierto. Europa está plenamente expuesta al shock energético que está suponiendo la guerra en Ucrania y afronta la amenaza constante de un corte del suministro de gas desde Rusia. Julius Baer es una de las firmas que prefiere Bolsa estadounidense frente a europea y está aconsejando a sus clientes poner el foco en sectores defensivos ajenos a la zona euro. En Bank of America también infraponderan la renta variable de Europa, mientras que Citi infrapondera especialmente la periferia europea.

Desde Link Securities señalan que el escenario de pesimismo que se está abriendo paso en las Bolsas en las últimas sesiones contempla un empeoramiento de la crisis energética europea, con los precios de los principales combustibles fósiles: petróleo, gas y carbón, manteniéndose a niveles históricamente elevados.” En este escenario las estimaciones de resultados de las compañías cotizadas deberán ser revisadas drásticamente a la baja, algo que, de momento, no ha sucedido ni han descontado los mercados. De ganar enteros este escenario, tanto los mercados de bonos como los de renta variable volverán a corregir con fuerza, no siendo descartable que vuelvan a testar sus niveles mínimos del año”, explican.

El hecho de que las previsiones de resultados no se estén revisando a la baja, lo previsible ante el riesgo de recesión, es uno de los factores que por el momento mantienen a raya un escenario bursátil abiertamente bajista.

Aymeric Forest, director de inversiones multiactivos de la gestora abrdn, reconoce que para el próximo trimestre las previsiones de resultados empiezan a ser negativas y se espera que menos empresas aumenten sus beneficios por encima de lo previsto. “Los analistas están comenzando a aumentar sus rebajas de las expectativas y esta tendencia puede acelerarse a medida que surjan focos de debilidad económica en Asia, Europa y luego en Estados Unidos”, explica. En su opinión, “todavía hay margen para que las acciones pongan a prueba sus mínimos de junio y julio.”

Las claves más inmediatas, en Jackson Hole

Reserva Federal. Hoy da comienzo en la localidad estadounidense Jackson Hole (Wyoming) el simposio de bancos centrales que cada mes de agosto se convierte en la cita más destacada para los inversores. El plato fuerte del encuentro llegará mañana con la intervención del presidente de la Reserva Federal, Jerome Powell, del que se espera dé señales de si volverá o no a subir los tipos en otros 75 puntos básicos en la próxima reunión de septiembre. No es descartable en todo caso que Powell vuelva a insistir en que las decisiones se plegarán a los indicadores económicos. Es decir, al IPC de agosto que se conocerá el 13 de septiembre.

BCE. La representación del Banco Central Europeo en el simposio correrá a cargo de Isabel Schnabel, miembro del comité ejecutivo, y que días atrás ya apuntó a la posibilidad de una nueva subida de tipos en septiembre de medio punto. Es la opción que descuenta abiertamente el mercado.