El Ibex escapa a las caídas generalizadas y se anota un 1,65% en abril

El selectivo español registra ganancias del 0,85% y apunta a los 8.600 puntos

Los temores de desaceleración parece que no asustan a los inversores. Aunque en las últimas sesiones de abril los datos macroeconómicos empiezan a constatar un frenazo en la actividad, el Ibex fue capaz de encadenar su tercera jornada consecutiva al alza. El selectivo español avanzó un 0,85% el viernes. Aunque en la semana la Bolsa retrocede un 0,79% y se aproxima a los 8.600 puntos, En un abril, un periodo marcado por las fuertes oscilaciones, la Bolsa logró desprenderse de la tendencia bajista y cerró con una subida del 1,65%, el primer mes en positivo de 2022.

Aunque en la jornada los mayores ascensos corrieron a cargo de BBVA (6,55%) e Indra (6%), dos de las últimas cotizadas que han desfilado por la pasarela de resultados, en el mes, En abril, Repsol lidera los avances del Ibex 35 gracias al repunte de los precios del crudo. La petrolera se anota un 19,8% en el mes y se sitúa en máximos de 2018. La empresa, que ha duplicado su beneficio neto gracias al alza del Brent en el último trimestre ha recibido el beneplácito de los analistas: hasta ocho firmas han mejorado su consejo.

Meliá e Iberdrola logran la plata y el bronce en el cómputo mensual. La hotelera avanza un 17% gracias a la mejora del turismo y a la energética repunta un 11%. Les siguen Acciona (8%) y Almirall (7,7%). En el lado de las caídas destaca Aena, que resta un 9,8%. Mientras que Santander ha recortado un 9,1% y Mapfre (-8,1%).

Junto al Ibex, el FTSE británico fue el otro índice que concluyó abril en positivo tras registrar un avance del 0,38%. En un contexto en el que la guerra está encareciendo el precio de las materias primas, las mineras son las cotizadas más beneficiadas. Este sector tiene un fuerte peso en el índice británico que escapa a la corriente bajista en 2022 y suma un 2,17% en el año.

La estela alcista registrada el jueves en Wall Street unido a los ascensos de los mercados asiáticos ante las expectativas de nuevos estímulos macroeconómicos en China para revitalizar la economía impulsaron las compras en el Viejo Continente. Aunque el viernes los principales índices registraron ascensos similares al logrado por la Bolsa española, la fuerte exposición a la economía rusa de muchas de las cotizadas empañó el buen desempeño de la recta final de la semana. El Dax alemán retrocede un 2,2% en abril; el Cac francés, un 1,89% y el Mib italiano, un 3,07%. Más abultados fueron los recortes registrados en Wall Street. Al cierre de los mercados europeos el Nasdaq retrocedía más de un 11%, el peor mes desde octubre de 2008. Por su parte, el Dow Jones cedía un 3,5%, el mayor descenso en ocho meses y el S&P 500, cerca de un 7%, el recorte más profundo desde el estallido de la pandemia en marzo de 2020. Aunque la contracción del PIB en el primer trimestre no asustó el jueves a las Bolsas, que venía registrando unos niveles de sobreventa muy elevados, la reacción de los inversores a las cuentas de las grandes tecnológicas lastró el comportamiento de los índices.

Con este débil desempeño los inversores se preparan para mayo un mes en que suelen ser numerosas las voces que repiten el célebre término anglosajón ‘sell in may and go way’ (vende en mayo y vete). Ben Laidler, estratega de mercados globales de eToro considera que esta vez en lugar de “vender en mayo” los más apropiado es rotar hacia aquellos sectores y activos mejor preparados para el nuevo escenario, un contexto marcado por las expectativas de subida de tipos. El experto se decanta por tomar posiciones en valores cíclicos que cotizan con descuento como las cotizadas energéticas y financieras en detrimento de las firmas defensivas tradicionales como las relacionadas con la atención médica.

La volatilidad no se limita en exclusiva a la renta variable. En un momento en el que los bancos centrales han endurecido el tono para tratar de frenar el alza de la inflación y cumplir con su compromiso de estabilidad de los precios, los inversores han puesto en precio una subida agresiva de las tasas. Aunque es la Reserva Federal el organismo que centra la atención, el hecho de que la presidenta del BCE reconociera la semana pasada que este año pondría fin a la era del dinero barato ha servido para acelerar el repunte de los rendimientos. Los operadores del mercado no tardaron en reaccionar a las declaraciones y prevén que en julio Chistine Lagarde anuncié la primera subida de tipos en 11 años.

En este contexto la rentabilidad del bono alemán sumó 39 puntos básicos en abril hasta situarse en al filo del 0,94%, próximo a los máximos de 2015 de 0.97% registradas semanas atrás. El bono español a 10 años sumó 54 puntos y se aproxima a la barrera del 2%, nivel que no visita desde 2015. El incremento más agudizado de las rentabilidades de la deuda periférica está presionando al alza las primas de riesgo, una de las grandes preocupaciones del BCE. El diferencial entre la deuda española y estadounidense a 10 años se sitúa los 103 puntos básicos mientras la italiana escala a los 183, máximos de junio de 2020.

A unas sesiones de la reunión de la Fed el aplanamiento de la curva de deuda en EE UU sigue su curso. La deuda a 10 años cotiza en el 2,92% mientras los bonos a cinco y dos años se sitúan en el 2,95% y 2,71%, respectivamente. Aunque el dato de crecimiento en primer trimestre sorprendió a la baja, Cristina Gavin, responsable renta fija en Ibercaja, considera que el banco central de EE UU no debería variar sustancialmente el mensaje ya que los componentes de inversión privada y consumo de los hogares se mantienen sólidos.

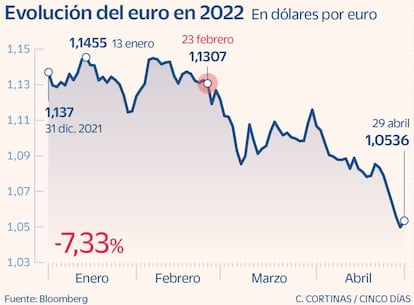

El ajuste más agresivo que planea la Fed se está dejando sentir en el mercado de divisas. El euro, que en la semana llegó a caer por debajo de los 1,05 euros, retrocede más de un 4% en el abril y firma su peor balance mensual en 10 años. Por su parte el Brent encadena cinco meses al alza y se sitúa al filo de los 104 dólares.