La volatilidad dispara el coste de emisión de ‘cocos’ de la banca europea

El cupón medio de la deuda de alto voltaje se eleva al 4,6% y rompe la tendencia bajista El sector colocó 29.000 millones bajo este formato

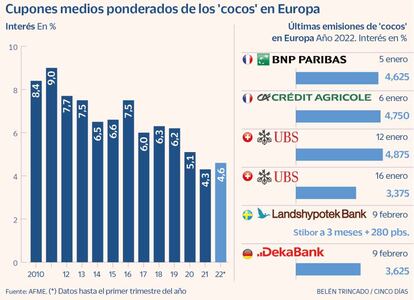

La volatilidad no da tregua a los mercados y presiona los costes de financiación de empresas no financieras y bancos. A la expectativa de que los bancos centrales pusieran fin a la política ultralaxa y elevaran los tipos de interés tanto en Estados Unidos como en Europa este año ante la escalada de la inflación, se ha sumado la tensión derivada de la guerra en Ucrania, lo que ha provocado un encarecimiento de los costes de emisión de la deuda de alto voltaje. La banca europea se ha visto forzada así a elevar los intereses abonados por las emisiones de bonos contingentes convertibles (cocos, en la jerga) desde el 4,3% de media de cierre de 2021 al 4,6% del primer trimestre de año, según datos de la Asociación de Mercados Financieros de Europa (AFME).

Un incremento que da por finalizada la reducción de los costes de emisión de este tipo de deuda. Los intereses llevaban cinco años seguidos de descensos – en 2016, el cupón medio ponderado se situaba en el 7,5%–, gracias a unos tipos de interés en mínimos históricos. La asociación europea que aglutina a la banca corporativa apunta que este repunte se debe tanto a la volatilidad del mercado como al aumento de las primas de riesgo, ante el alza de las tensiones geopolíticas y el repunte de las expectativas de inflación en el Reino Unido y la zona del euro por la escalada de los precios energéticos.

Una situación que, de prolongarse, puede enturbiar las próximas ventanas del sector para amortizar emisiones de la deuda anticrisis. Los cocos tienen capacidad para absorber pérdidas de las entidades en caso de que la solvencia baje de un determinado nivel, al convertirse automáticamente en acciones. Se trata de un tipo de deuda que es computada como capital Tier 1 adicional (AT1), es decir, de casi máxima calidad, que los bancos suelen amortizar, casi siempre, a los cinco años, al coincidir con la primera opción de compra disponible.

La banca europea cuenta con la opción de amortizar más de 29.000 millones de euros en emisiones de bonos contingentes convertibles este año, según datos de AFME. Cuantía que se reduce a hasta 4.000 millones de euros si se tiene en cuenta solo las call previstas para la banca española, si bien Santander ya optó a primeros de mes por amortizar 750 millones en cocos por los que pagaba el 6,75% tras recibir el visto bueno del Banco Central Europeo (BCE).

El encarecimiento del coste de financiación puede afectar a las próximas ‘call’

Según AFME los bancos europeos emitieron el año pasado un total de 29.000 millones de euros en cocos y elevaron la cuantía de liquidez recaudada –incluyendo cocos y convertibles – a 32.700 millones de euros. Del importe emitido en cocos, 16.500 millones correspondieron a bancos considerados sistémicos. Santander, el único banco español en esa lista, colocó en septiembre del año pasado 1.000 millones de euros en este tipo de deuda a un interés del 3,625%.

Unos 29.000 millones

Junto a Santander, Abanca, Sabadell, CaixaBank y Unicaja emitieron este tipo de deuda el año pasado para cumplir con los requisitos para construir un colchón de deuda con capacidad para absorber pérdidas. Entre todas ellas colocaron unos 5.500 millones en deuda de la máxima calidad y solo Santander puso en el mercado casi 2.600 millones de euros.

De cara a este año, la asociación prevé que los bancos europeos emitan unos 29.000 millones de euros en este tipo de deuda de alto voltaje para seguir engrosando sus escudos ante posibles problemas.

La banca española colocó 5.500 millones en este tipo de deuda en 2021

La asociación de los bancos detalla además que de todos los cocos emitidos el año pasado, el 56% logró un rating por debajo del grado de inversión –con nota de BB+ o inferior–, mientras que un 44% logró un rating de AA o B-.

En lo que va de año, la banca europea ha emitido unos 3.800 millones de euros en bonos contingentes convertibles. Si bien, todas las emisiones (véase cuadro) se ejecutaron antes del inicio de la guerra en Ucrania. En los dos primeros meses del año, las tensiones geopolíticas produjeron un aumento de las primas de riesgo de 130 puntos básicos en las emisiones de este tipo de deuda.

El sector mejora su colchón de deuda de alta calidad

CET 1. La banca europea acumula tres años en los que ha aumentado su colchón de deuda de la máxima calidad. A cierre de 2021 las entidades amasaban 736.400 millones de euros de deuda CET1 que compita como Tier 1, un 14,1% por encima de los 645.200 millones de cierre de 2018. El año pasado, las entidades elevaron ese colchón en un 4,4%.

Plazos más largos. El informe macroprudencial de AFME de cierre de 2021 revela que la proporción de deuda a largo plazo, con vencimientos superiores a los 10 años, del sector financiero europeo, es ya del 19% del total, dos puntos por encima de lo registrado en 2020. La proporción de pasivos con vencimientos cortos –de menos de un año– ha continuado reduciéndose hasta el 17% de cierre de 2021.