Seaya, Cathay y el dueño de Papa John’s venderán sus acciones de Glovo a Delivery Hero

Los fundadores negocian un nuevo pacto de accionistas con el comprador para blindarse

2022 ya tiene su operación del año. Sobre las campanas del reloj de la Puerta del Sol, Delivery Hero anunció en la noche del 31 de diciembre la compra de, al menos, un 39,7% de la compañía española para controlar más del 80%. A la espera de que los accionistas de Glovo decidan si aceptar o no la oferta, lo cierto es que el gigante alemán ya ha alcanzado un acuerdo con algunos de los primeros fondos que apoyaron a la startup. Según indican fuentes financieras a CincoDías, Seaya Ventures, Cathay Innovation y Drake Enterprises, el mayor franquiciado en el mundo de la cadena de pizza Papa John’s, han acordado vender sus participaciones.

El acuerdo rubricado entre Glovo y Delivery Hero, quien ya es accionista de la compañía española con un 40%, supone la entrega de acciones de una ampliación de capital de la cotizada alemana a los accionistas de la startup barcelonesa. Estos recibirán 7,9 millones de acciones nuevas, equivalentes a un 2,8% del capital de Delivery Hero, a cambio del 39,4% de la firma española. Estas acciones están valoradas en 780 millones de euros, lo que arroja una valoración de la compañía de unos 2.300 millones. JP Morgan y Cuatrecasas han sido los asesores de Delivery Hero, mientras que Morgan Stanley y Latham&Watkins han trabajado junto a los accionistas vendedores y Uría Menéndez asesora a Glovo en sus asuntos legales.

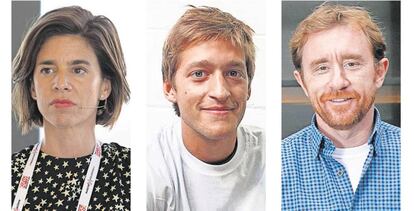

Uno de los inversores que han liderado esta operación ha sido Seaya Ventures. Comandado por Beatriz González, que hasta ahora se sentaba en el consejo de Glovo, ha sido uno de los primeros inversores de la compañía española y uno de los inversores principales del venture capital nacional. La desinversión en Glovo se producirá unos meses después de haber sacado a la Bolsa de Nueva York a otra de sus participadas, Wallbox. Cathay Innovation y Drake Enterprises, el mayor franquiciado de Papa John’s en el mundo.

Futuros accionistas

Todos ellos recibirán acciones de Delivery Hero, que podrán vender en la Bolsa de Fránkfurt. El acuerdo permite que el resto de los accionistas de Glovo puedan vender también sus títulos antes del 31 de enero. La compañía alemana reserva para ellos otros 3,8 millones de títulos, valorados en 380 millones. Entre ellos se encuentra Mubadala, el fondo soberano de Abu Dabi, o gigantes mundiales del venture capital como GP Bullhound, Korelya, Pernod Ricard, Rakuten, Lugard Road Capital o Luxor Capital, que ya es un accionista significativo de Delivery Hero. Se abre la puerta a que futuros accionistas de Glovo, que entren en la compañía antes del cierre de la operación, se sumen al acuerdo. Fuentes financieras apuntan a que a su vez Glovo se encuentra actualmente negociando la compra de otras compañías del sector en operaciones que pueden dar entrada en su accionariado a los dueños de estas firmas. Esta cláusula daría también entrada en Delivery Hero a estos eventuales nuevos socios.

Lo que está claro, por el momento, es que los dos fundadores de Glovo se mantendrán en el accionariado, como socios minoritarios de Delivery Hero. Y retendrán también la gestión diaria de la compañía. Óscar Pierre y Sacha Miraud, con la asesoría del despacho de abogados Uría Menéndez, se encuentran actualmente negociando con Delivery Hero un nuevo pacto de accionistas que blinde su poder en la startup que fundaron en 2015.

Un plan B en efectivo

Delivery Hero planea obtener el visto bueno de las autoridades de competencia antes de verano. La compañía alemana contempla, sin embargo, que el visto bueno definitivo a la operación se prolongue hasta 15 meses, en caso de que deba contar con el sí de la Comisión Europea. En este caso, contempla entregar a los accionistas de Glovo 800.000 acciones más. O negociar un pago en efectivo y renunciar al canje en acciones, a través de una nueva negociación con los dueños de la firma española. Actualmente, el grupo alemán contempla pagar 780 millones por el 39,9% que ha acordado comprar, ampliable hasta en otros 380 millones para controlar hasta el 100%.