El BCE se da margen para poder comprar más deuda española e italiana

Posee el 35% de la deuda de España y el 43% de la de Alemania

Italia y España estuvieron muy presentes en la decisión del BCE de marzo de 2020, cuando anunció el lanzamiento de un programa de compras extraordinario frente a la pandemia por una cuantía inicial de 750.000 millones de euros, y volverán a estarlo en el diseño de su política monetaria ante la finalización de ese programa. Se espera que el BCE lo dé definitivamente por concluido en marzo de 2022 en la reunión que celebra este jueves, y en la que planificará cuál será su estrategia de compra de activos en el próximo año.

Aquella ofensiva de marzo de 2020 fue dirigida directamente a evitar el alza descontrolada en las primas de riesgo en los países más sensibles y se ha prolongado con el fin de garantizar la estabilidad financiera en la zona euro. En los primeros meses del plan antipandemia (PEPP por sus siglas en inglés), el BCE favoreció con sus compras a España e Italia, frenando el alza de sus primas de riesgo. Pero el balance final de compras del PEPP muestra que, a pesar de la flexibilidad que le permite en la adquisición de activos, el BCE no se ha desviado en exceso de la denominada clave de capital, o porcentaje por el que la compra de deuda de un país ha de estar en proporción al peso de este en el capital de la institución. El BCE tendría así cierto margen para volver a poner el foco de sus compras sobre Italia y España si fuera necesario y sin sobrepasar aún sus propios límites.

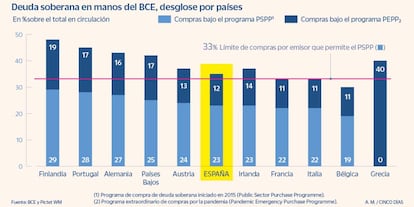

Los últimos datos publicados por el BCE muestran que ha adquirido el 35% de la deuda española en circulación y el 33% de la italiana, considerando el total de las compras realizadas con el PEPP y con el plan de compras de deuda soberana previo y vigente desde 2015 (PSPP por sus siglas en inglés). En el caso de Alemania, el porcentaje se eleva al 43%, cuando antes de la pandemia era del 30%, según explica Frederik Ducrozet, economista de Pictet WM.

Sin embargo, en ningún caso se ha superado el 33% de límite de deuda de un mismo emisor, que rige para el programa PSPP pero no para el PEPP, mucho más flexible (ver gráfico). En el caso de España, con el plan antipandemia el BCE ha adquirido el 12% de la deuda en circulación, al que se suma otro 23% del total con las compras realizadas mediante el programa anterior. Y en el de Italia, las compras con el PEPP representan el 11% de la deuda del país, a lo que se añade otro 22% sobre el total con el programa PSPP. Según explica Ducrozet, en el plan extraordinario antipandemia "no se han registrado desviaciones significativas de claves de capital, o máximo por emisor, durante más de un año. Aunque la flexibilidad para hacerlo está disponible para el BCE, solo la ha utilizado al comienzo del programa".

Ampliar los límites

El BCE sí está ya muy cerca de alcanzar sus propias limitaciones en la tenencia de bonos de Alemania, Finlandia y Holanda, países mucho menos endeudados. "Las restricciones legales pueden volver a ser un problema si el programa de expansión cuantitativa se extendiera mucho más", advierte Ducrozet. La estrategia de compras posterior al final del PEPP deberá sortear esos topes y dejar margen para frenar la tensión en las primas de riesgo de los países más vulnerables si fuera preciso hacerlo de nuevo, según señalan los expertos. Desde Ostrum abogan por ejemplo por elevar el citado tope del 33% al 50%.

De cara a la reunión de este jueves, el BCE estudia de hecho reforzar su programa de compra de activos, previo a la pandemia, de forma temporal y limitada, hasta finales de 2022, según apuntaba Reuters la semana pasada. El objetivo es evitar que el final del PEPP sea abrupto y desencadene turbulencias en unos mercados financieros acostumbrados durante largo tiempo a la intensa actividad compradora de la institución.

La agencia Bloomberg apuntaba a que el BCE también podría aplicar la flexibilidad del PEPP en la reinversión de la deuda que vence. Es decir, no tendría por qué volver a reinvertir en deuda alemana el vencimiento de un bund sino que podría hacerlo en bonos de otros países del euro. "La flexibilidad del PEPP puede transferirse a la reinversión de los bonos que vayan venciendo en este programa. Las reinversiones del BCE oscilan entre los 150.000 y 200.000 millones de euros anuales en 2022 y 2023, con lo que el potencial de esta partida no es trivial", apuntan en Goldman Sachs. En DSW también esperan una dotación adicional de unos 150.000 a 200.000 millones de euros durante un período limitado, hasta finales de 2022 como máximo.

Para los expertos de Citi, la clave de lo que decida el BCE estará en la opcionalidad. En darse margen para resucitar el PEPP si fuera necesario, de tener la posibilidad de incorporar la flexibilidad de ese programa al plan previo de compras de activos –lo que permitiría seguir comprando deuda soberana griega–, y de ser flexible también con la reinversión de los vencimientos.

Semana grande de los bancos centrales

Reserva Federal. El miércoles será el momento de conocer el veredicto de la última reunión de la Fed del año. Se espera que anuncie una aceleración en la reducción de las compras de deuda, iniciada en el mes de noviembre, después de haber reconocido que la inflación no tiene el carácter transitorio que se estimó en el inicio del alza de precios. El IPC de EE UU de noviembre arrojó una tasa del 6,8%, la más elevada en casi 40 años.

Banco de Inglaterra. El mercado especuló seriamente con una subida de tipos de interés en la pasada reunión y el Banco de Inglaterra los dejó sin cambios en el 0,1%. Tampoco se esperan subidas en la reunión de este jueves, después de la aparición de la variante ómicron y de las restricciones decididas por el Gobierno británico.

Banco de Japón. También se reúne esta semana para decidir sobre su política monetaria, aún muy lejos de endurecerse. De hecho, este banco central ha sido pionero en las compras de deuda como estímulo monetario, sin haber logrado sin embargo reactivar con ello los precios.