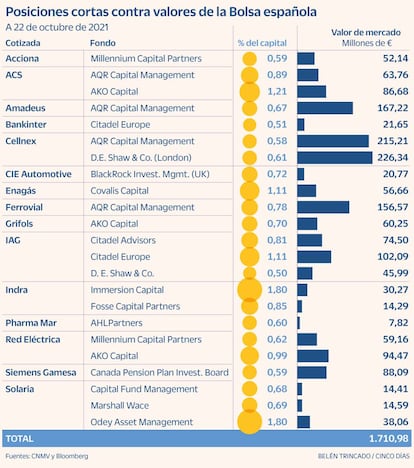

Los bajistas suben un 70% su apuesta contra el Ibex en plena campaña de resultados

A precios de mercado están valoradas en 1.711 millones

El rally acumulado por la Bolsa en 2021 parece haber llegado a su fin. Las tensiones inflacionistas y el temor a una ralentización de la economía se han saldado con una corrección desde máximos anuales que alcanza el 4% en el Ibex. En un contexto en el que existen más dudas que certezas los inversores bajistas encuentran el caldo de cultivo perfecto para sacar partido y seguir ganando con las caídas, una operativa de mercado que cobra un protagonismo especial en las jornadas previas a la presentación de resultados.

Con la campaña del tercer trimestre dando sus primeros pasos –hasta la fecha en el Ibex solo CIE Automotive y Bankinter han hecho públicas sus cuentas–, los hedge funds han aprovechado la ocasión para aflorar posiciones cortas en el capital de 16 firmas que a precios de mercado están valoradas en 1.710,98 millones de euros, un 70,3% más que los 920,47 millones apostados a la baja contra las cotizadas del selectivo en los primeros meses del año, cuando la convulsión generada por el rally de GameStop y AMC puso en la diana esta estrategia. No obstante, esta cifra es inferior a los 2.019 millones registrados antes de la campaña del segundo trimestre.

Cellnex se corona como una de las cotizadas más afectadas por las posiciones cortas. Después de concluir 2020 con una subida del 37,48% en Bolsa y firmar su cuarto ejercicio consecutivo al alza, este año los inversores bajistas han redoblado su apuesta sobre el valor. Pero esto no le impide acumular una revalorización del 20% en 2021 y haber cerrado una ampliación de capital de 7.000 millones con una demanda récord de 319.000 millones. Según las últimas notificaciones publicadas por las CNMV, los bajistas tienen en su poder el 1,19% de la capital, inferior al 2,19% que llegaron a registrar en plena ampliación. A precios de mercado las posiciones cortas de Cellnex están valoradas en 441,5 millones.

La compañía de fondos de cobertura fundada por el científico multimillonario David Elliot Shaw, D. E. Shaw (0,61%) y AQR (0,58%) reiteran su estrategia de seguir apostando a la baja contra el valor, una fórmula que parece que han abandonado Citadel y BNP Paribas. A día de hoy estos ya no figuran en los registros de la CNMV. Pero que no aparezcan no es sinónimo de que hayan aparcado la idea de seguir apostando a la baja contra el que ya es el quinto valor del índice por capitalización (37.230 millones). Podrían haber disminuido sus posiciones ya que el regulador solo publica aquellas que son superiores al 0,5%.

No muy lejos del operador de torres de telecomunicaciones se cuelan las firmas turísticas IAG y Amadeus. Después de la fuerte recuperación vivida en septiembre a medida que se suavizaban las restricciones, en las últimas jornadas el repunte de los contagios en Reino Unido ante la posibilidad de la aparición de una nueva variante ha sido aprovechada por los inversores para hacer caja. La rebaja de las recomendaciones a IAG y la corrección vivida en las últimas sesiones ha servido de catalizador para que Citadel y D.E. Shaw elevaran la presión sobre la aerolínea. A través de dos vehículos de inversión, Citadel, la gestora estadounidense fundada por el magnate Kenneth Griffin, mantiene apuestas bajistas sobre el 1,92% del capital, una participación que a precios de mercado está valorada en 176,6 millones. D. E. Shaw se suma a la corriente y la semana pasada afloró una posición corta del 0,5%.

Antes de que la corrección se comiera gran parte de lo ganado por las turísticas en septiembre, AQR Capital comunicó a la CNMV que mantenía una apuesta bajista sobre el 0,67% del capital de Amadeus. Aena y Meliá no se libran de la caída en Bolsa, pero de momento escapan a la presión de los hedge funds.

La incertidumbre generada por la aprobación del real decreto para intentar frenar el alza del recibo de la luz se ha saldado con un fuerte castigo en Bolsa para la utilities y empresas de energías renovables. Aunque poco a poco las compañías han ido remontando el vuelo, los bajistas siguen al acecho. Solaria es una de sus presas. Si bien en las últimas sesiones Capital Fund Management y Marshall Wace han aprovechado el repunte en Bolsa para rebajar la presión (han pasado del 0,71% y 1% respectivamente, al 0,68% y 0,69%), los hedge funds siguen manteniendo posiciones bajistas sobre el 3,23% del capital. Además de Solaria, Siemens Gamesa (0,59%), Red Eléctrica (1,61%) y Enagás (1,11%) son las otras firmas del sector afectadas por esta operativa.

Utilities y farmacéuticas, dos sectores de defensivos por excelencia, arrebatan el protagonismo a la banca como las cotizadas más afectadas por las posiciones cortas. Según consta en los registros de la CNMV, junto a las energéticas los bajistas siguen manteniéndose en PharmaMar (0,6%) y Grifols (0,7%), dos compañías que en 2020 lograron resistir con mayor soltura las sacudidas del mercado.

¿Qué son las posiciones cortas?

Metodología. Es una operativa bursátil que consiste en apostar por la caída de un determinado valor. Las posiciones cortas suponen vender un activo con la idea de que el precio bajará para comprarlo después a un nivel más bajo. Al abrir una posición corta los valores se toman prestados de un tercero, generalmente un bróker, para después venderlos. El préstamo ocurre automáticamente al abrir la posición.

Bankinter. Desde los mínimos registrados en 2020, los bancos han logrado recuperar parte del músculo perdido, una tendencia que se ha acelerado en los últimos meses al calor de la recuperación económica y del repunte de las rentabilidades de la deuda. En este escenario, los bajistas han pasado por alto al que durante años había sido su sector preferidos. Según los datos recogidos por la CNMV, en la actualidad Bankinter es la única entidad que ostenta posiciones bajistas, con Citadel Europe (0,51%) como representante.