La receta del equipo inversor de BBVA para blindarse contra la inflación

Bonos a corto plazo con cupón flotante, materias primas o inmobiliario, las mejores alternativas

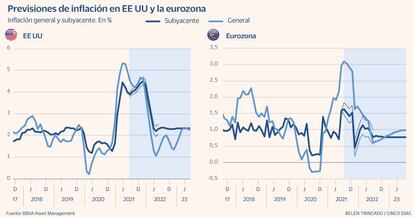

El repunte de la inflación es una de las principales preocupaciones de los inversores. La subida de precios acaba mermando las rentabilidades reales y las gestoras de activos toman medidas para evitarlo. Desde BBVA ofrecen algunas recetas que están poniendo en práctica en sus fondos de inversión y planes de pensiones para combatir este fenómeno, que en todo caso creen transitorio.

“La inflación es como tener un cubo con agua con un pequeño agujero en la base. Al principio a lo mejor no te das cuenta pero, si no haces nada, el cubo se acaba vaciando”, explica Jaime Martínez Gómez, director de asignación de activos global de BBVA Asset Management.

Martínez y su equipo han diseñado un modelo para analizar cómo se comportan diferentes categorías de activos cuando hay episodios de alta inflación, para así diseñar estrategias que implementar en las carteras.

En general, la Bolsa y la deuda soberana no funcionan bien cuando hay fuertes crecimientos de precios. ¿Dónde buscar entonces una alternativa para los clientes?

El estudio ha comprobado que en el momento actual, uno de los activos que mejor se comporta es el sector inmobiliario. También funcionan bien la inversión en energía y en materias primas. Sin embargo, una de las dificultades es que Estados Unidos y Europa están en dos fases diferentes de su política monetaria. Los activos mencionados funcionarían especialmente bien frente a la inflación para el caso de EE UU, pero no tanto para el Viejo Continente, donde la subida de tipos de interés aún queda lejos.

“Para Europa, dada la coyuntura actual, hemos visto que los instrumentos que mejor funcionarían son los bonos a corto plazo ligados a la inflación, y también los instrumentos que replican la evolución de las perspectivas de inflación”, explica Joaquín García Huerga, director de estrategia global de BBVA Asset Management.

Los bonos ligados a la inflación presentan cupones que van actualizándose en función del dato de evolución de precios que se van publicando, y se han popularizado mucho en los últimos años.

En cuanto a los instrumentos sobre las perspectivas de inflación, se trata de fondos cotizados que tratan de replicar la evolución de los índices que miden las previsiones sobre la evolución de los precios.

“Esta estrategia nos protege sobre diferentes tipos de inflación. El bono ligado a la inflación me cubre ante un repunte inesperado de los precios, mientras que los otros me blindan ante un repunte de las perspectivas a largo plazo de inflación”, comenta Martínez.

En los planes de pensiones de ciclo de vida de BBVA cuyos partícipes empezarán a cobrar este año o el próximo, el peso de los activos para cubrir la inflación representa el 24% del total de la cartera. De esta cantidad, la mitad está en bonos ligados a la inflación a corto plazo, y el 40% en fondos cotizados sobre las perspectivas de inflación. El resto se reparte entre inversión en energía, materias primas e inmobiliario.