El IPC supera la meta del BCE sin que el mercado tema a un repliegue de estímulos

Se acelera en mayo al 2% interanual por el alza en la energía Los inversores creen que el BCE dejará igual su ritmo de compras

La inflación en la zona euro ha alcanzado en mayo el nivel deseado por el BCE, incluso lo ha superado. Aunque su ascenso no sea más que un espejismo que el banco central asegura será pasajero. Los precios se han acelerado a una tasa del 2% interanual, por encima del 1,6% de abril, con lo que ya están sobre el objetivo de política monetaria de la zona euro, de una inflación cercana al 2% aunque por debajo.

Este repunte, propiciado especialmente por el alza del precio de la energía y por la comparativa con un mayo de 2020 aún de grave parálisis económica por la pandemia, será sin embargo temporal y no va a suponer a corto plazo un cambio en la táctica del BCE. La institución ya ha insistido reiteradamente en que las mayores tasas de inflación que se esperan para este año –y que superarán con creces el 2% en la recta final– serán pasajeras. De hecho mantiene una previsión de IPC en 2023 del 1,4%, lejos por tanto del objetivo de precios que marca su estrategia actual. Y ha logrado convencer de esa provisionalidad a los inversores, que hoy permanecen en calma tras la publicación del IPC de mayo.

El dato, el más elevado desde 2018, se explica por el mayor incremento en los precios de la energía y revela también la dificultad estructural de impulsar los precios incluso en un entorno de recuperación. La inflación subyacente, descontando el coste de energía y alimentos frescos, fue del 0,9%, solo una décima más que en abril.

“El pico de inflación en la zona euro lo veremos en otoño, con el índice armonizado rondando el 2,5%, para caer de nuevo por debajo del 1,5% el año que viene. Sin visos de que este repunte se realimente y se consolide en subidas salariales, creemos que las presiones desinflacionistas estructurales volverán a prevalecer cuando los efectos temporales se hayan disipado”, asegura Roberto Ruiz-Scholtes, estratega de UBS Banca Privada en España. En Goldman Sachs incluso apuntan a un IPC del 2,7% en noviembre.

Pero esa perspectiva de precios en aumento no será motivo para que el BCE decida cambiar su ritmo de compras de deuda en la próxima reunión de junio, según apuntan las firmas de análisis. Esa confianza en que Christine Lagarde mantendrá el mismo guion durante el tercer trimestre ha propiciado de hecho una rebaja en las rentabilidades de la deuda en las dos últimas semanas. Así, el rendimiento del bund ha cedido del -0.103% al -0,181% y el del bono italiano a una década, del 1,108% al 0,89% de hoy.

En Bank of America creen que la política monetaria del BCE en el tercer trimestre será una réplica de lo visto en el segundo. Consideran que la institución evitará en junio dar un primer paso hacia el tapering, con un anuncio de reducción en su programa de compras de deuda. “El tapering sería mínimo, si es que se da”, señala. Y a falta aún del consenso suficiente para tomar una decisión de más calado, el mensaje de junio será insistir en que el ritmo de compras del plan antipandemia (PEPP) seguirá siendo significativamente mayor al registrado en el inicio del año, según lo decidido en marzo.

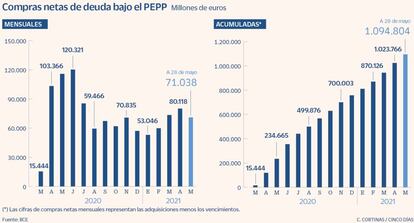

El volumen mensual de compras del BCE dentro de su programa antipandemia (PEPP) ha pasado de los 59.914 millones de euros de febrero a los 73.521 millones de marzo y los 80.118 millones de abril. A día 28, el volumen de compras de mayo asciende a 71.038 millones.

En Citi creen que la reunión de junio será una suerte de tregua para el BCE, antes de decisiones de mayor calado. Considera que la mejora económica, que podría permitir una revisión al alza del cuadro macro, no será suficiente aún para justificar un ajuste monetario. Y apunta también al desacuerdo en el Consejo de Gobierno de la institución como motivo para la continuidad de lo decidido en marzo.