Invertir en chips, el bien más preciado de la economía del futuro

Son la apuesta predilecta de los inversores en tecnología, ante la demanda que aseguran el coche eléctrico o el internet de las cosas. Los actuales problemas de capacidad contribuyen a una corrección en Bolsa que es vista como oportunidad de compra

Invertir en un sector bursátil con una fuerte y sostenida demanda de sus productos es el sueño de cualquier inversor. Dentro de los valores tecnológicos, los fabricantes de semiconductores o chips cumplen esta premisa y el mercado los premia. En 2020, el índice PHLX Semiconductor Sector, que recoge las 30 compañías más grandes de este sector, subió el 51%, por encima del 41% que ganó el tecnológico Nasdaq 100, y en lo que va de este año su revalorización se acerca al 10%, el doble que el índice tecnológico por antonomasia.

Sin embargo, desde comienzos del pasado mes de abril, el sector de semiconductores ha sufrido una caída que ronda el 6%. Jaime de León Calleja, gestor de renta variable de Mutuactivos especializado en tecnología, indica las razones del reciente recorte: “En primer lugar, el posicionamiento de los inversores que, ante la vuelta de la inflación y la reapertura de la economía, han rotado hacia valores más expuestos al ciclo tras el estelar comportamiento del sector. En segundo lugar, el problema de oferta actual, que no puede satisfacer la fuerte demanda”, explica.

Así, esa falta de capacidad de las compañías ha creado cierto desconcierto entre los inversores que, en opinión de los gestores, será pasajero. Y es que el apetito por los semiconductores es la gran baza para apostar por estas compañías. “Son uno de los subsectores de tecnología que más nos gustan. Aprovecharíamos las caídas para añadir exposición a este sector, asegura De León, que prevé que la oferta de chips no se habrá normalizado hasta finales de este año o principios del próximo.

Rodrigo Utrera, gestor del fondo BBVA Tecnología y Telecomunicaciones, argumenta que la demanda de semiconductores sigue siendo entre un 30% y un 40% superior a la oferta. “El cuello de botella parece tener continuidad. Esto, unido a las crecientes necesidades mundiales de computación, fija unas bases sólidas para esperar que el crecimiento tendencial continúe a medio plazo”, añade.

Los analistas consultados destacan dos grandes áreas de demanda de semiconductores. De un lado, la tecnología tradicional, como la telefonía móvil, ordenadores portátiles, tabletas, consolas o la Smart TV, que han tenido un gran empuje con la pandemia del Covid-19 y, de otro, el desarrollo del coche eléctrico y autónomo, la Inteligencia Artificial, Robótica, la Nube, el Internet de las cosas o la electrificación, que precisan de ingentes cantidades de chips. Además, como indican los gestores Geraldine Sundstrom y Yishan Cao en un reciente informe de la gestora Pimco, “la pandemia ha acelerado la digitalización de las empresas y en esta recuperación cíclica, la atención no se centra en las infraestructuras; lo que importa son los chips, no los ladrillos”, explican.

¿Qué pasó con Intel?

El mundo tecnológico es muy cambiante y por eso los gestores y analistas son partidarios de una gestión muy activa de estos valores. Un claro ejemplo es la estadounidense Intel, que en 1971 sacó a la luz el primer microprocesador denominado 4004, innovando así tras dedicarse hasta entonces a la fabricación de chips de memoria. Pero los continuos retos tecnológicos en el mundo de los microprocesadores explican movimientos empresariales inesperados. Para Janus Henderson, Intel mantuvo el impulso durante muchos años y ha sufrido por la decisión de no suministrar chips para el iPhone, por una mayor competencia y por no seguir la tendencia de la subcontratación.

No hace mucho tiempo la capitalización de mercado de Intel era más alta que la de Taiwan Semiconductor Manufacturing Company (TSMC) –el mayor productor de semiconductores–, pero ahora TSMC (580.000 millones de dólares) es más del doble que Intel (226.000 millones de dólares) por valor bursátil. Nvidia (363.000 millones de dólares) superó recientemente a Intel en capitalización y otras como ASML se le acercan peligrosamente.

La otra gran división del negocio de este sector se produce entre los semiconductores para los productos de consumo, que suelen ser más sofisticados y ofrecer mejores márgenes, frente a los chips industriales, destinados preferentemente a la industria automovilística. Los productores se han centrado más en los primeros, lo que explica el desabastecimiento para los coches, sobre todo cuando la demanda de vehículos ha comenzado a repuntar.

Revalorización

Con la única excepción de la estadounidense Intel, el resto de grandes valores de semiconductores subieron durante 2020, con una ganancia promedio del 60%. En estos primeros meses, sin embargo, hay importantes diferencias. Applied Materials encabeza las alzas con un 49%, seguido de cerca por ASML Holding con un 31% y LAM Research con el 30%. En el otro lado de la balanza, AMD y Qualcomm registran pérdidas superiores al 10% y el gigante Taiwan Semiconductor, con una capitalización de 571.000 millones de dólares, sube el 2,7%.

Los expertos creen que hay ser más selectivos este año después de las alzas de 2020. Sin embargo, en un reciente informe el banco estadounidense Goldman Sachs apunta que “la mayoría de las empresas de nuestro universo de cobertura de semiconductores comunicaron resultados por encima del consenso en el primer trimestre de año. Una mejoría basada en una demanda robusta, en un entorno de precios al alza y también en una mayor utilización de sus fábricas”. Goldman destaca también que tanto en ingresos como en beneficio por acción, estas compañías mejoraron las previsiones de consenso de Facset, que recoge las previsiones de un elevado número de analistas.

Juan Tuesta, analista de Bankinter, comenta en un estudio sobre el sector las cuatro razones para invertir en semiconductores en este 2021. “Los crecimientos de los beneficios siguen dando soporte a las valoraciones a pesar de las subidas acumuladas; el fuerte boom de la demanda; los movimientos corporativos como la compra de ARM por parte de Nvidia y de Xiling por AMD y, por último, el momento de mercado”, explica. TSMC, ASML, LAM y Applied Materials son las apuestas de Bankinter como fabricantes o proveedores de componentes que tienen más posibilidades de diversificación. Nvidia, Infineon, Qualcomm y ON Semiconductors serán los que mejor aprovechen el crecimiento esperado del negocio y Micron Technologies, LAM y Nvidia destacan por sus múltiplos bajos y sus balances muy saneados con escasa deuda.

Para Rodrigo Utrera de BBVA, la clave “como gestores activos es saber diferenciar a los ganadores de largo plazo de aquellas compañías que a pesar de estar subidas a la ola, puedan atravesar problemas en márgenes a futuro, carezcan de ventajas competitivas o puedan tener un perfil más cíclico que sus competidores. Nos gustan ASML o Applied Materials.”

Desde Mutuactivos, Jaime de León Calleja, comenta que “tenemos exposición al sector a través de compañías como ASML o Applied Materials. Otros valores que nos gustan son Nvdia, AMD –que lleva una corrección del 15% este año pese a batir estimaciones constantemente–, o Infineon, que es nuestra manera de jugar la explosión que va a suponer el coche eléctrico para el sector”.

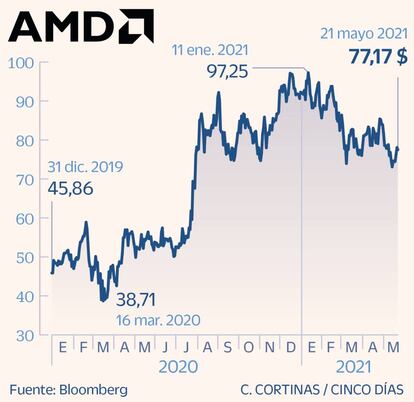

AMD: Castigo tras subir el 100% en 2020

Advanced Micro Devices (AMD) es una compañía estadounidense de semiconductores con sede en Santa Clara, California, y figura entre las 10 compañías más grandes del sector con una capitalización que ronda los 100.000 millones de dólares. Las acciones han bajado un 16% en el año, después de subir el 100% el pasado ejercicio. Desarrolla procesadores de computación y productos tecnológicos similares de consumo. Goldman Sachs le da un precio objetivo a un plazo de 12 meses de 106 dólares por acción, frente a los 77 dólares a los que cotiza en la actualidad. “Creemos que el mercado está subestimando el potencial de crecimiento a mediano plazo, que supera con creces al de la industria”, según el banco. “La trayectoria de ganancias futuras está intacta, con una previsión de beneficio por acción de 2,49 dólares para este año y de 3,75 dólares para 2022”, añade.

Infineon: La apuesta por el coche eléctrico y autónomo

Infineon es una compañía alemana y su posición de liderazgo en el mundo de los radares para la conducción autónoma le merece una recomendación de compra del banco estadounidense Goldman Sachs, siendo puntera en estas tecnologías. Por su parte, Bankinter destaca de la compañía que aproximadamente el 50% de sus ventas se dirigen al sector de la automoción, que “es uno de los segmentos que más potencial de crecimiento está presentando debido a la fuerte demanda del coche eléctrico-autónomo y en general del automóvil tradicional, que exige cada vez más cantidad de chips”. Otros frentes donde la compañía es fuerte son los segmentos del sector eléctrico, telefonía móvil y seguridad de hardware de tarjetas. En el año, la acción de Infineon avanza el 1,6% después de subir el 56% en 2020 y cuenta con un valor bursátil de 40.300 millones de euros.

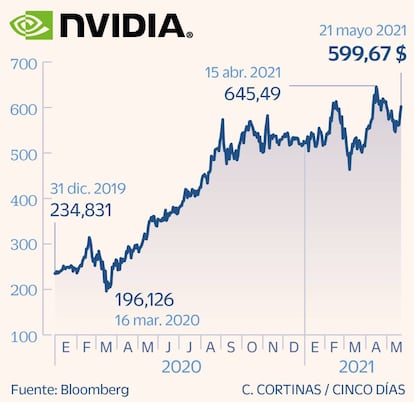

Nvidia: Líder en la tecnología de procesamiento de gráficos

La estadounidense Nvidia es líder del mercado en la producción de unidades de procesamiento de gráficos (GPU) para dispositivos que van desde tabletas hasta estaciones de trabajo y PC para juegos, además de GPU programables para aplicaciones informáticas de alta potencia, por ejemplo en el sector de la automoció. En Bankinter destacan que en los últimos años está desarrollando mucho otras áreas como centros de datos, inteligencia artificial y robótica. La compañía anunció el pasado mes de octubre la compra de la británica Arm por 40.000 millones de dólares. La operación ha encontrado, no obstante, bastantes reticencias entre los reguladores británicos y se espera esté completada final de año o en 2022. La acción ha subido el 14% este año después de ganar el 122% en 2020 y se coloca en segunda posición por valor bursátil, a distancia de la taiwanesa TSMC.

ASML: La fábrica de los que fabrican semiconductores

ASML es una empresa holandesa dedicada a la fabricación de máquinas para la producción de circuitos integrados. Se trata del mayor proveedor del mundo de sistemas de fotolitografía para la industria de los semiconductores. Según explica Juan Tuesta de Bankinter, presenta buenas perspectivas de cara al 2021. ASML espera crecimientos de negocio por encima del doble dígito y el consenso de mercado prevé un alza del BNA (beneficio neto proyectado) del 22% hasta 2022. “Tiene unos márgenes elevados que esperamos se sigan manteniendo gracias a sus productos diferenciales, como las máquinas EUV (Extreme Ultraviolet Lithography), segmento en el que tiene una cuota de mercado del 86%”, explica. La acción de ASML ha subido un 32% en el año, tras un alza del 52% en 2020. Con ello, su capitalización bursátil se eleva a 220.000 millones de euros.