El coche eléctrico pide paso en las carteras de inversión

Tesla y los fabricantes chinos parten como favoritos en un proceso que promete reinventar la industria del automóvil y que se sustentará en el software y la robótica

Hay dos formas de ver el coche eléctrico. La primera supondría la simple sustitución en el capó de un motor de explosión contaminante por otro con un propulsor eléctrico, apoyado en baterías y con cero emisiones. La segunda, supone una total revolución en la producción, la comercialización y en el propio automóvil, donde prima un software inteligente, enganchado a la nube, más ligado a la tecnología de los datos que a la industria del motor y que acabará conduciéndose solo.

Tal vez algunos números ayuden a decantarse sobre una u otra visión de lo que pasará en los próximos años con el vehículo eléctrico. Por ejemplo, el número de piezas móviles en un motor eléctrico se reduce en una magnitud de 2.000 a 20 respecto a los de explosión, según explican los gestores de la firma Janus Henderson.

El gigante financiero BlackRock señala que la cantidad de semiconductores en un eléctrico puede ser hasta 10 veces mayor que en un automóvil convencional de gama media. Las empresas de robótica informaron de un aumento de sus ventas y ganancias a finales de 2020, citando la creciente demanda de vehículos eléctricos, especialmente en China.

También está cambiando la comercialización: los fabricantes chinos han adoptado una estrategia similar a la de Tesla de vender directamente al consumidor. Y están apoyados por los gigantes de internet en su país: Nio está respaldado por Tencent, Xpeng está apadrinado por Alibab y Lixiang cuenta con el apoyo de Bytedance, propietario de TikTok y su homólogo chino Douyin.

La fuerte demanda que se prevé para el futuro despierta el interés de las grandes gestoras

El inversor que quiera apostar por el coche eléctrico o por las empresas auxiliares que le darán forma en el futuro deberá tener en cuenta el momento de profunda transformación del sector. Los expertos de Janus Henderson son taxativos al respecto: “La producción de vehículos ha venido históricamente de los mercados desarrollados dada la importancia nacional del empleo industrial, presencia sindical y propiedad intelectual en la industria manufacturera”. Y añaden: “China tiene una oportunidad única de ganar tanto en la fabricación como en frentes tecnológicos y superar a los titulares occidentales que han dominado la industria durante el último siglo”.

Un reciente estudio de Bank of America también mete prisa a los fabricantes tradicionales. “Los nuevos participantes como Tesla tienen la oportunidad de diseñar y construir vehículos en torno a una arquitectura central basada en la funcionalidad. Si los fabricantes actuales no logran cambiar a tiempo, se arriesgan a convertirse en fabricantes por contrato o redefinir el equilibrio de poder con sus proveedores en condiciones precarias”, indica el banco estadounidense.

Baja penetración

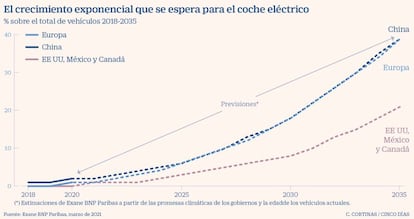

De momento, las cosas van despacio. La penetración del coche eléctrico sigue siendo baja, menos del 5% sobre el total en China y Europa, con Estados Unidos rezagado con menos del 3%. Pero, según las previsiones de IHS Markit, habrá una inflexión significativa al 25% de penetración global de vehículos eléctricos para 2023 y más del 50% para 2027. El gran escollo se encuentra en las baterías, que representan el 40% del coste del coche eléctrico. Y aquí, los analistas plantean dudas de si habrá suficiente gigavatios para satisfacer la creciente demanda de estos automóviles.

Desde BlackRock apuntan que si el 25% de los vehículos en la carretera son eléctricos en 2030, el mercado podría requerir 2.500 GWh de capacidad. Los cinco mayores fabricantes de baterías juntos tenían 350 GWh de capacidad a finales de 2020. Por ello, ven las oportunidades de inversión en “empresas que están desarrollando la innovación tecnológica para abordar la desafíos y que apuesten por estándares de sostenibilidad y reciclaje”.

Goldman Sachs agrega en un estudio que la clave son las baterías. “Si los fabricantes de automóviles pueden controlar los precios de las baterías, creemos que tienen la oportunidad de garantizar márgenes de beneficio de vehículos eléctricos superiores a los de combustión interna”, comenta la entidad.

En Europa, le gustan Volkswagen y la italiana Stellantis, “con una estrategia que contempla un alto nivel de integración vertical en componentes, incluidas las inversiones en la cadena de suministro de celdas de batería”. También prefiere a Daimler respecto a BMW, por el inminente lanzamiento de su plataforma EVA, que supone una clara apuesta por la electrificación de sus productos.

¿Hay una burbuja en Tesla?

Las acciones de Tesla rondaban los 113 dólares hace un año y ahora se sitúan en torno a los 671 dólares, lo que supone multiplicar por más de cinco su valor y encender todas las alarmas sobre una burbuja del fabricante estadounidense de eléctricos. Eso sí, los expertos apuntan a que su modelo de negocio no permite comparar a Tesla con ningún fabricante tradicional, lo que explica su capitalización de 644.000 millones de dólares.

Las previsiones de entrega de automóviles para este año oscilan entre los 831.000 que prevé el consenso de Bloomberg y los 809.000 de FactSet. Goldman Sachs cree que venderá 850.000 unidades.

Los analistas de Goldman Sachs dan un valor objetivo a la acción de 835 dólares por título, que se basa en un ratio de 16 veces sus ingresos. La renovación de modelos permitirá aumentar ventas, así como su nueva planta, la Gigafactory Berlin-Brandenburg, pionera en nuevas baterías y chasis más sencillos y baratos de fabricar. La mayor incógnita para Goldman es si podría satisfacer toda la demanda debido a las limitaciones de la cadena de suministros.