La banca exige a los hoteles vender activos para dar crédito y refinanciar deuda

Selenta, H10 o Cursach son tres ejemplos de esa tendencia. La tasa de mora del turismo sigue baja, en torno al 4% de los préstamos

La tormenta perfecta se ha desatado para las empresas turísticas. Al frenazo en la llegada de viajeros (España podría perder hasta 64 millones de turistas extranjeros) y al desplome de los beneficios (solo IAG acumula pérdidas de 5.567 millones entre enero y septiembre de 2020), ahora se une el cierre del grifo del crédito bancario.

En los diez meses que han transcurrido de crisis, las grandes cadenas hoteleras y agencias de viajes han conseguido el respaldo del ICO y de la SEPI para lograr liquidez y evitar el cierre de sus empresas. En el primer caso se encuentran la aerolínea Volotea y la hotelera NH, que obtuvieron financiación con aval del ICO por 150 y 225 millones de euros, respectivamente. En el segundo, Air Europa fue rescatada por la SEPI por 475 millones de euros y Ávoris y Globalia han solicitado otros 240 millones para culminar la fusión de sus agencias de viajes.

Por debajo de esas operaciones, sin embargo, hay otras miles que ahora mismo están siendo condicionadas por la banca. Así lo denuncian fuentes de una gran patronal turística, que aseguran que al menos a dos de sus socios se les ha denegado la solicitud de crédito por parte de la banca a menos que vendieran activos como garantía. La razón esgrimida por las entidades es que la situación de deterioro del turismo (empresas y analistas coinciden que no se volverá a niveles precrisis hasta 2023 o 2024) endurece el análisis de riesgos y dificulta la devolución del crédito por lo que han justificado la denegación en que debían provisionar el crédito al considerarlo dudoso o bien concederlo con una garantía de venta de activos.

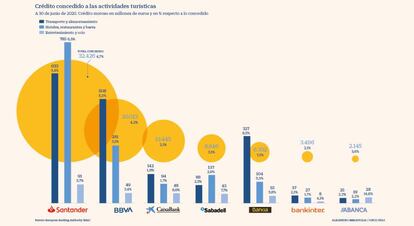

Santander, BBVA, CaixaBank y Sabadell acumulan 75.000 millones en crédito al turismo

Empresas medianas

Y los primeros casos ya se han producido. Selenta vendió el hotel Nobu al fondo ASG por 100 millones de euros y ya ha puesto en el mercado otros dos hoteles (Expo Hotel en Valencia y el hotel Don Carlos de Marbella) para ganar liquidez. El magnate del ocio balear Bartolomé Cursach ha puesto a la venta todo su imperio hotelero en Baleares por 120 millones de euros y la cadena H10 está tanteando el mercado para vender activos en el Caribe.

El endurecimiento del acceso al crédito es un jarro de agua fría para esas empresas medianas, que no cuentan con el tamaño ni con el músculo financiero para acudir a la SEPI o al ICO y que se defienden argumentando que el volumen de crédito fallidos en el sector es mínimo. Una tesis corroborada en el último informe de transparencia elaborado por la EBA, en el que la tasa de morosidad del crédito al turismo (el porcentaje de créditos morosos frente al total concedido) se situó en el 4% a finales de junio de 2020. Entre las siete entidades que más préstamos han concedido a empresas de transporte, hoteles, restaurantes y ocio suman 86.763 millones, un 12% de los 716.000 millones de euros de los créditos concedidos a entidades no financieras.

La actividad que más impagos genera es el ocio, por encima de hoteles y hostelería

Y de esos 86.763 millones concedidos, solo 3.511 millones (un 4,04%) es moroso. Una tasa todavía baja, pero que podría crecer en 2021 ante el recrudecimiento de la crisis y de la tercera ola. Por entidades, la mayor tasa de morosidad en el crédito al turismo la acumula Bankia, con un porcentaje del 7,29%. Más de la mitad de los préstamos (3.842 millones) están concedidos a empresas de transporte, de los que 327 millones (un 8,51%) son dudosos. En el otro lado se sitúan CaixaBank o Bankinter, con niveles de morosidad cercanos al 2%. CaixaBank tiene concedido 13.445 millones de euros a las empresas turísticas, de los que tan solo están clasificados como dudosos 284 millones (un 2,1%).

En esta última entidad destaca el elevado nivel de mora en las empresas de ocio, que llega al 8,3%. Un patrón que se repite en el caso de Bankinter, en el que la tasa de morosidad es del 2,05% (72 sobre 3.496 millones), con las empresas de ocio como las que peor comportamiento de pago tienen, ya que tienen catalogado como moroso el 4,1% de los 197 millones concedidos.