Hacienda tendrá la última palabra para decidir qué sicav debe tributar al 25%

El Ejecutivo aprobará medidas para evitar que sean vehículos de planificación fiscal; la inmensa mayoría abona ahora el tipo reducido del 1%

El Gobierno se guarda un as en la manga para aportar algunos millones más a las arcas del Estado. Las sicavs también están en revisión. Aunque no ha incluido nada al respecto en los Presupuestos, prevé que las que solo sean una herramienta de planificación fiscal de grandes patrimonios tributen al tipo general del 25% en Sociedades, según un documento de Hacienda, frente al 1% que pagan ahora por regla general.

El cuento de Pedro y el lobo es aplicable a las sicavs. En los últimos años, estos vehículos, que tributan en su amplísima mayoría al tipo reducido del 1%, el mismo que el de los fondos de inversión, han estado bajo la amenaza de una reforma que atacaría su estatus. Pero esta nunca ha llegado a materializarse.

Esta vez, el Ejecutivo no ha hecho campaña del tema, pero sí incluye su modificación en casos determinados. “En teoría, parece que el Gobierno quiere incluir la regulación en la ley antifraude, pero esta ya está en trámite parlamentario y no hay ni rastro del tema en el texto”, explica Cristina Mayo, socia de finReg360.

Pero la promesa está negro sobre blanco: “Se otorgará a inspección de la Agencia Tributaria la competencia para comprobar que estos instrumentos cumplen con los requisitos para constituirse en vehículos de inversión colectiva y no en una herramienta de planificación fiscal de grandes patrimonios familiares”, indica Hacienda. “De entrada, no se cuestiona que las sicavs necesiten 100 accionistas para ser instituciones de inversión colectiva, un criterio que mide la CNMV. Pero la Administración Tributaria podría revisar a efectos fiscales el criterio de la colectividad de cara a aplicar el régimen fiscal especial de la sicavs o, en su defecto, el régimen general [25%] del Impuesto sobre Sociedades”, agrega la experta de finReg360.

El truco es que los grandes patrimonios han empleado históricamente este vehículo como una coartada para poder realizar compraventas sin tener que pasar cada año por el IRPF. Controlan la mayoría de la sociedad y el resto son accionistas sin ningún peso.

Eso sí, una vez que se rescatan las plusvalías, estas tributan al porcentaje correspondiente, que este año se sitúa entre el 19% y el 23% y que llegará a un máximo del 26% el próximo año para las plusvalías que excedan los 200.000 euros.

En el acuerdo del Gobierno de coalición entre el PSOE y Unidas Podemos firmado a finales del año pasado se especificaba además que se “establecerán requisitos adicionales para la aplicación a las sicavs del tipo impositivo reducido (...)”. Y ponía un ejemplo: que se fije un tope de concentración de capital en manos de un mismo inversor, incluyendo la participación de personas físicas o jurídicas vinculadas. Ahora mismo, un accionista puede tener el 99,9% del capital de una sicav, y los 99 restantes tan solo un 0,1%.

Lo cierto es que el PP y Ciudadanos, en el pacto de investidura al que llegaron en agosto de 2016, ya acordaron una medida para evitar que las sicavs fueran instrumentos para afinar la fiscalidad de los grandes patrimonios. Firmaron que, para computar en ese centenar de socios necesarios para pagar el 1%, cada accionista tuviera al menos un 0,55% del capital. Esto en la práctica limitaba al 45,55% la propiedad de un único socio.

El problema estaba en que en las grandes sicavs, como Torrenova, de la gestora de Banca March, con unos 1.000 millones de euros de patrimonio, solo computarían como socios aquellos que invirtieran cantidades ingentes de dinero. En este caso, al menos 5,5 millones. Desde luego, una cantidad inaccesible para el común de los inversores. De ese proyecto nunca más se supo.

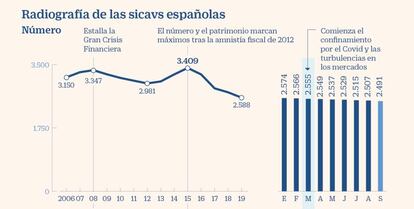

Los últimos datos de Inverco, la asociación de fondos de inversión y de pensiones, revelan que el número de sicavs en España era de 2.491 a cierre de septiembre, 97 menos que ha finales de 2019. “Este año ha sido tranquilo. Pero, si vuelve de nuevo la amenaza de un cambio tan relevante en la fiscalidad de estos vehículos, veremos nuevamente movimientos en el sector”, advierte Jorge Ferrer, socio de finReg360.

Una excepción en la UE

Una isla. La eventual reforma del régimen tributario de las sicavs en España convertiría al país en una excepción dentro de la Unión Europea. “No tiene sentido que España sea una jurisdicción en la que se penalice este vehículo cuando existe en toda Europa con un tratamiento fiscal similar al actual y sin la exigencia (salvo el caso de Portugal) de un número de inversores mínimos. La colectividad de las sicavs debe vincularse, de acuerdo con el espíritu de la normativa europea a su carácter abierto; es decir, a la capacidad de cualquier inversor de invertir y desinvertir en ellas”, avisa Jorge Ferrer, socio de finReg360.

Seguridad jurídica. Ángel Martínez-Aldama, presidente de Inverco, indica que “es fundamental para la inversión a largo plazo que se garantice la seguridad jurídica”. Y agrega que, si hay un cambio brusco del régimen fiscal de las sicavs, “la mayoría se irá a Luxemburgo, y parte del dinero que invertían en España también se invertirá en otros países”. Desde finReg360 piden, en todo caso, un régimen transitorio.

Archivado En

- Opinión

- Presupuestos Generales Estado

- Coronavirus Covid-19

- Finanzas Estado

- Impuestos

- Pandemia

- Coronavirus

- Tributos

- Enfermedades infecciosas

- Virología

- Epidemia

- Finanzas públicas

- Mercados financieros

- Enfermedades

- Microbiología

- Empresas

- Medicina

- Administración Estado

- Economía

- Finanzas

- Biología

- Salud

- Administración pública

- Ciencias naturales

- Ciencia