BBVA y Sabadell blindan de la volatilidad a fondos y sicavs con más de 4.000 millones

Las gestoras de las entidades aplican medidas para evitar la dilución; benefician a los inversores que permanecen en las carteras

Las gestoras de ambas entidades han comunicado a la CNMV que aplicarán mecanismos antidilución en varias de sus carteras. En realidad, es una única fórmula, denominada swing pricing, que consiste esencialmente en trasladar los costes extra a los inversores que venden cuando hay caídas o que compran cuando están subiendo.

BBVA AM explica que estas medidas están “destinadas a contrarrestar impactos significativos en el valor liquidativo de los fondos como consecuencia de operaciones de suscripción y reembolso”. “Dichos mecanismos permiten una adecuada gestión del riesgo de liquidez, garantizar el trato equitativo y evitar conflictos de interés entre los partícipes”, añade.

Los fondos que tienen la puerta abierta para utilizar este método de valoración son el BBVA Ahorro Cartera (con unos 490 millones de euros, según los últimos datos de Morningstar), el BBVA Crédito Europa (304 millones), el BBVA Bonos Internacional Flexible 0-3 (671), el BBVA Bonos Duración (543), el BBVA Bolsa Desarrollo Sostenible (179 millones) y el BBVA Bolsa USA (585 millones). Desde la gestora señalan que ya aplicaban este mecanismo a determinados fondos y que están extendiéndolo a otros, como los mencionados.

La gestora de Sabadell destinada exclusivamente a pilotar sicavs, Urquijo Gestión, ha activado el swing pricing en sus 155 productos. El objetivo, explica, es “ofrecer protección a los partícipes y accionistas que mantienen su posición a largo plazo frente a movimientos de entrada o de salida significativos realizados por otros inversores en la misma institución de inversión colectiva, trasladándoles a estos últimos el coste de las operaciones generadas para ajustar la cartera por dichos movimientos de entrada o de salida”.

Proteger al partícipe

Ya desde el estallido de las caídas en Bolsa y de la fuerte volatilidad en otros mercados, como el de renta fija, el de materias primas o el de divisas, el supervisor de los mercados insistió en la conveniencia de emplear esta fórmula. “La CNMV ha dado indicaciones sobre la conveniencia en ciertos casos de valorar al precio bid [el precio más alto que el comprador está dispuesto a pagar] o de aplicar esquemas de swing pricing”, señala el supervisor en un documento.

Desde BBVA AM explican que ya aplican en sus productos de renta fija la valoración al precio bid. Esta es otra fórmula más de tratar de hacer más justo el funcionamiento del fondo. En un momento de estrés del mercado, es posible que los gestores tengan dificultades para vender ciertos activos del fondo. Cuando el mercado está roto, tendrán que malvender algunas posiciones para dar liquidez a aquellos inversores que quieren salir. Lo injusto, a juicio de la CNMV, es que esa urgencia por salir del fondo en el peor momento recaiga en el resto de los partícipes.

El vicepresidente del BCE, Luis de Guindos, ha alertado en numerosas ocasiones de los eventuales riesgos que pesan sobre los fondos de en caso de que se produzcan tensiones.

En todo caso, la CNMV se puso manos a la obra desde el principio para evitar problemas y puso el foco en la liquidez de los activos de las carteras de los fondos y en la evolución de los reembolsos. Además de las recomendaciones de emplear el swing pricing y la valoración al precio bid, permitió endurecer el régimen de preavisos en los reembolsos.

La norma recogía que las gestoras pueden exigir preavisos para los reembolsos de más de 300.000 euros con diez días de antelación. Con la reforma se permite que, siempre que la CNMV dé su visto bueno, se reduzca el importe y se amplíe el plazo. De momento, ninguna gestora ha solicitado esta capacidad excepcional.

La primera gran gestora que anunció el uso del swing pricing fue CaixaBank AM, como publicó CincoDías el pasado 5 de agosto. La medida consensuada con la CNMV, afectó a 23 fondos con un patrimonio de unos 22.000 millones, casi la mitad de los más de 46.000 millones con los que contaba a finales de octubre, según los datos de Inverco.

El vicepresidente del BCE, Luis de Guindos, ha alertado en numerosas ocasiones de los eventuales riesgos que pesan sobre los fondos de en caso de que se produzcan tensiones.

En todo caso, la CNMV se puso manos a la obra desde el principio para evitar problemas y puso el foco en la liquidez de los activos de las carteras de los fondos y en la evolución de los reembolsos. Además de las recomendaciones de emplear el swing pricing y la valoración al precio bid, permitió endurecer el régimen de preavisos en los reembolsos.

La norma recogía que las gestoras pueden exigir preavisos para los reembolsos de más de 300.000 euros con diez días de antelación. Con la reforma se permite que, siempre que la CNMV dé su visto bueno, se reduzca el importe y se amplíe el plazo. De momento, ninguna gestora ha solicitado esta capacidad excepcional.

La primera gran gestora que anunció el uso del swing pricing fue CaixaBank AM, como publicó CincoDías el 5 de agosto. La medida, consensuada con la CNMV, afectó a 23 fondos con un patrimonio aproximado de unos 22.000 millones, casi la mitad de los más de 46.000 millones con los que contaba a finales de octubre.

Resistencia a prueba del Covid

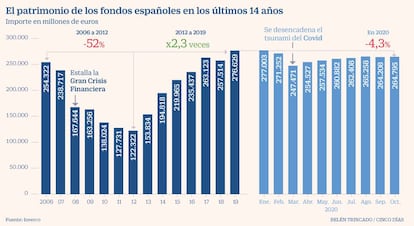

Dinero invertido. El Ibex está cerca de los mínimos que tocó el pasado 16 de marzo en los 6.107,2 puntos y retrocede más de un 30% en el año. Pero el patrimonio de los fondos se mantiene firme, pese al descenso del mes en el que el Gobierno decretó el Gran Confinamiento y que se saldó con unos reembolsos netos (dinero que había entrado en los productos menos el que había salido) de 5.571 millones, y con un descenso del patrimonio, en el que juega también el valor de los activos, de casi 24.000 millones (véase gráfico). Así, la situación se ha estabilizado.

La Gran Crisis Financiera. De momento, la evolución del sector no tiene nada que ver con la sufrida en 2008, cuando comenzó el sistema financiero de todo el planeta comenzó a entrar en barrena. A cierre de 2012, cuando también se alineó en contra de la economía la crisis de la deuda soberana, el patrimonio de los fondos de inversión españoles se situaba en 122.322 millones de euros. En enero de este año, el importe rozaba los 280.000 millones y, a pesar de las turbulencias, se mantiene ahora cerca de los 270.000 millones. En concreto, 267.795 millones en octubre, según los datos provisionales de Inverco. Con todo, la CNMV indica que su labor respecto al sector se centra, entre otros aspectos, ”en evaluar la exposición de los fondos a activos de menor liquidez y de mayor riesgo de crédito, así como en asegurar que las sociedades gestoras valoran correctamente los activos de la cartera”.

Archivado En

- Volatilidad financiera

- CNMV

- Opinión

- Coronavirus Covid-19

- Organismos económicos

- Pandemia

- Coronavirus

- Fondos inversión

- Epidemia

- Bancos

- Virología

- Enfermedades infecciosas

- Mercados financieros

- Microbiología

- Enfermedades

- Empresas

- Servicios bancarios

- Medicina

- Banca

- Economía

- Finanzas

- Salud

- Biología

- Administración pública

- Ciencias naturales