10 fondos ‘made in Spain’ que ganaron un 40% en 2019

El mejor fondo del año ha acertado con una mezcla de acciones de EE UU y Europa

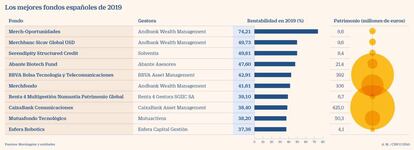

2019 será recordado durante mucho tiempo por los dueños de fondos de inversión. El ejercicio terminó con una rentabilidad media en los fondos españoles del 7,23%, de acuerdo con los datos de Inverco. Se trata del mejor ejercicio en los 30 años historia de este vehículo en España. La conjunción de astros hizo que tanto la Bolsa, como los bonos y las materias primas registraran fuertes subidas. En este entorno tan propicio, un puñado de gestores logró el más difícil todavía: generar retornos para los partícipes cercanos e incluso superiores al 40%.

La gestora que ha logrado los rendimientos más espectaculares ha sido Merchbanc, adquirida en 2018 por Andbank España. La firma catalana ha logrado colar tres fondos entre los más rentables de la industria española y su fondo Merch-Oportunidades, ha logrado un incalcanzable 74,2% de rendimiento en 2019.

Entre esta élite de gestores también hay especialistas en robótica, biotecnología, créditos estructurados y, sobre todo, mucha presencia de grandes compañías estadounidenses. De hecho, en el caso de Merchbanc, la firma fue una de las pioneras en conocer en profundidad el mercado de nuevas firmas tecnológicas de Silicon Valley.

1. Merch Oportunidades

Se trata del ganador absoluto en 2019. Aventaja en casi nueve puntos porcentuales al siguiente mejor fondo y triplica la rentabilidad de la renta variable.

Pertenece a la categoría de fondos mixtos y tiene el 84% de la cartera en Bolsa a través de 52 posiciones. Las que más pesan son Shake Shack (una cadena estadounidense de restaurantes de comida rápida), la automovilística Renault, Ubisoft Entertainment (empresa desarrolladora y distribuidora francesa de videojuegos, responsable de sagas como Assasin’s Creed o Prince of Persia), Freeport-McMoran (una minera de cobre y oro) y la teleco Nokia.

El fondo ha logrado estos excelentes resultados después de pasar unos años difíciles. En 2018 registró unas caídas del 38% y su rendimiento medio anual en la última década es de solo un 3,8%.

2. Merchfondo Sicav Global USD

La medalla de plata de los fondos españoles también ha ido para un fondo de Merchbanc (ahora, parte de Andbank Wealth Management). En concreto, un vehículo registrado en luxembrugo, el Merchbanc Sicav Global Dólares. El producto se ha visto beneficiado por la evolución de la moneda estadounidense pero, aun así, su rentabilidad en euros ha sido del 49,73%

Se trata de un producto de pequeño tamaño (algo más de siete millones de euros), dedicado a comprar compañías cotizadas de Estados Unidos, sin importar su tamaño.

El sector que más pesa en su cartera es el de salud, con inversiones fuertes en dos farmacéuticas, Aerie y Portola. También mantiene inversiones en Twitter y en fabricantes de semiconductores. Su rendimiento ha sido algo menor que el de otros competidores durante los últimos ejercicios. Acumula un rendimiento medio anual del 13% en la última década.

3. Serendipity Structured Credit

Increíble pero cierto. El tercer mejor fondo español en 2019 invierte en bonos, pese a que la época de los bajos tipos de interés sigue cubriendo de hielo a casi todo este activo. El vehículo, dirigido a inversores profesionales (más de 100.000 euros de inversión mínima) ha rentado un 49,81% el año pasado.

No es un fondo al uso, sino un fondo de inversión libre, de Solventis, asesorado por la empresa de asesoramiento financiero de Francisco Galiana Guiu. El fondo invierte en el mercado europeo de tramos junior de índices de crédito.

Se especializa, por tanto, en un producto puramente bancario que es utilizado por el sector financiero para cubrir los márgenes de intermediación de sus carteras de préstamos a grandes empresas. En esta operativa, Serendipity Structured Credit Fund funciona como contrapartida tomando una exposición directa en este tipo de riesgo (riesgo de préstamos o bonos de grandes empresas europeas).

Este “bicho raro” tiene también un tamaño muy reducido, 8,5 millones de euros. Fue creado en febrero de 2018.

4. Abante Biotech Fund

Ha sido otra de las sorpresas de 2019. Un fondo de reciente creación, especializado en pequeñas compañías de biotecnología y cuyos responsables nunca antes habían gestionado un fondo de inversión. Abante Biotech ha logrado un espectacular retorno del 47,6%.

Sus gestores son un médico, que trabajaba en investigación en Nueva York, y un banquero de inversión que estaba en la oficina de Goldman Sachs de Londres. Amigos, y treintañeros. Esta combinación de profundos conocimientos sobre la investigación de nuevas enfermedades y sobre la lógica de las nuevas compañías de tecnología ha funcionado a la perfección.

Desde Abante consideran que este sector está en el mismo punto de desarrollo que tenía el de las grandes tecnológicas hace 15 años, por lo que esperan un crecimiento sostenido para los próximos ejercicios.

El fondo acumula en poco más de un año un patrimonio de 20 millones de euros. Durante el mes de noviembre logró una marca prácticamente imbatible: una rentabilidad del 28%.

5. BBVA Bolsa Tecnología y Telecomunicaciones

Las grandes gestoras también se han colado en esta clasificación de los fondos españoles más rentables en 2019. Lo han hecho con productos temáticos.

Este fondo de BBVA ha obtenido un retorno de casi un 43%, aún gestionando un patrimonio de casi 400 millones de euros (siempre es más difícil lograr retornos con fondos más grandes).

Se trata de un fondo muy pegado a su índice de referencia. De hecho, la principal posición, con un 35% de la cartera, son futuros sobre el Nasdaq. También tiene inversiones en Apple, Microsoft, Facebook...

Su retorno medio anual en los últimos cinco años ha sido del 14,6%, en la media de los fondos de su categoría.

6. Merchfondo

Se trata del buque insignia de Merchbanc, y uno de los fondos de inversión más antiguos de España. Desde hace años, su gran especialidad ha sido la inversión en Estados Unidos, donde cuentan con buenos analistas para el sector farmacéutico y tecnológico.

Merchfondo, con un patrimonio de 106 millones de euros, ha logrado una rentabilidad en 2019 del 41,61%. En los últimos diez años ha logrado un retorno medio anual del 15,66%, y un 9,1% desde su constitución en 1987.

Su cartera actual (que comparte en buena medida con el ya citado fondo Merchbanc Global) se centra en un 84% en Estados Unidos, especialmente en el sector de salud. Normalmente se decanta por compañías de gran capitalización.

Sus tres primeras posiciones de cartera son las farmacéuticas Aerie (que tiene terapias para luchar contra el glaucoma), Portola (con medicamentos para combatir la trombosis) y Micron (fabricante de chips). También tiene, al igual que su gemelo en dólares, una posición en Twitter.

Fuera de Estados Unidos, destaca su participación en el banco español BBVA.

7. Renta 4 Numantia Patrimonio Global

La gestora Renta 4 se ha destacado en los últimos años por ofrecer vehículos de inversión para empresas de asesoramiento. Este es el caso de Numantia Patrimonio Global, asesorado por Emérito Quintana.

Este inversor es un firme defensor del estilo de inversión en valor, que busca compañías que coticen barato, pero que operen en segmentos de mercado donde están muy protegidos de la competencia.

La rentabilidad que ha logrado el fondo en 2019 ha sido del 39,1%, y el patrimonio bajo gestión suma 6,7 millones de euros.

Entre las principales posiciones en cartera destacan Berkshire Hathaway (el conglomerado financiero de Warren Buffett, gurú del value investing), la gestora de activos Brookfield Asset Management, la firma inmobiliaria The Howard Hugues Corporation y Facebook.

Fuera de Estados Unidos, su principal posición es la compañía británica de logística XPO.

Quintana estudió ingeniería industrial y un máster financiero. En 2013 creó una sociedad familiar para empezar a invertir. Fue en julio de 2017 cuando Renta 4 le ayudó a crear el fondo que ahora asesora. Su estilo de gestión busca ventajas competitivas fuertes (presentes y futuras), gestores hábiles, cultura empresarial dirigida al largo plaz, tendencias de fondo favorables, estructuras complejas y valoraciones atractivas.

8. Caixabank Comunicaciones

Es el otro fondo de una gran gestora española que ha logrado retornos cercanos al 40% (en concreto, del 38,4%). A pesar de su nombre, la principal orientación de este vehículo es la tecnología. De hecho, la firma de análisis de fondo Morningstar lo engloba dentro de la categoría de fondos de tecnología.

El vehículo, con un patrimonio de 425 millones de euros, ha logrado un retorno medio anual sobresaliente, del 14,33% durante los últimos diez años. .

El fondo está ampliamente concentrado en Estados Unidos (82% de las inversiones). Entre sus principales posiciones están varias de las conocidas como FAANG. En concreto, Facebook, Apple, Alphabet (matriz de Google). También tiene otros de los grandes gigantes estadounidenses como Microsoft, Walt Disney o AT&T.

Sus gestores fueron capaces de evitar las caídas bursátiles generalizadas en 2018 y hacer que el fondo rentase un 4,3% ese ejercicio.

9. Mutuafondo Tecnológico

Este fondo gestionado por la gestora de Mutua Madrileña lleva una década invirtiendo en las grandes tecnológicas, especialmente de Estados Unidos (allí concentra el 72% de su exposición). Una de sus mayores peculiaridades es que el gestor invierte sobre todo a través de otros fondos de inversión. Esto le permite acceder a otros mercados, como el asiático, con más facilidad.

El rendimiento logrado en 2019 fue del 38,2%, y el retorno medio anual en la última década rebasa el 15,16%.

El fondo acumula un patrimonio de 50 millones de euros, gracias sobre todo a las fuertes revalorizaciones de sus activos subyacentes.

Su gestor combina posiciones en grandes firmas, que dotan al fondo de mayor estabilidad y liquidez, con apuestas por algunos fondos de inversión más de nicho, que acaban logrando mayores rendimientos. Entre los fondos en los que invierte está el Franklin Technolgy Fund (que está en Amazon, Apple, Microsoft, Alibaba), Pictet Digital (un temático muy exitoso) e incluso varios fondos indexados de bajo coste, como el Technology Select Sector SPDR.

10. Esfera Robotics

Esta gestora almeriense está tomando parte del espíritu de Renta 4 de ayudar a pequeños inversores a lanzar su propio fondo asesorado. En el caso del Esfera Robotics, los resultados están siendo espectaculares en los primeros ejercicios.

Durante 2019, este vehículo logró un retorno del 37,4%. Y en sus tres primeros años de existencia el retorno medio ha sido del 16,2%, lo que le sitúa entre el 10% de mejores fondos de su categoría.

El asesor y la gestora optaron por buscar una definición global para no reducir el universo de inversión, lo que hace que el producto no invierta exclusivamente en compañías de robótica, sino en grupos que tienen algunas filiales o intereses en procesos de digitalización y automatización de la economía. Por ejemplo, este vehículo invierte en los gigantes estadounidenses Apple y Amazon, pero también tiene importantes posiciones en Intuitive Surgical (fabricante del sistema robótico de cirugía para quirófanos Da Vinci) o en Omnicell (que produce armarios automatizados para la dispensación de medicamentos en farmacias).