Cuando el cerdo estornuda, Viscofan se resfría

La multinacional navarra presentará resultados el jueves con la peste porcina asiática y una competencia más agresiva como grandes retos

El próximo jueves será clave para la marcha bursátil de la multinacional navarra Viscofan, cuando se conozcan sus resultados del tercer trimestre y se empiecen a despejar dudas sobre los problemas de esta compañía, que cae en Bolsa en el año el 12%. Las dificultades de esta sólida empresa que es líder mundial en la producción, fabricación y distribución de tripas y envolturas artificiales para la industria cárnica, comenzaron en octubre del pasado año.

Entonces hizo su primer profit warning por el deterioro de sus ingresos y ganancias. El motivo era la pérdida de cuota de mercado en Asia al repercutir en precios los mayores costes, cosa que no hicieron sus competidores. Y en la presentación de cuentas correspondientes al primer semestre de este 2019 hizo su segundo profit warning en un entorno de mercado más adverso por la crisis porcina asiática y una mayor actividad de la competencia en el sudeste asiático y Europa.

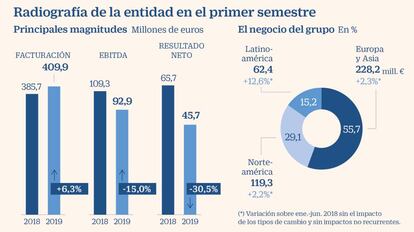

Así, en la nueva guía para este año espera cerrar de media con una facturación el 1,1% más baja, un Ebitda (resultado bruto de explotación) un 7,1% inferior al de 2018 y un beneficio neto que caerá el 18,3%. En este primer semestre del año la firma ganó 45,7 millones de euros un 30% interanual menos, aunque hay que valorar que en 2018 tuvo un ingreso atípico por un litigio contra Mivisa por infracción de patente.

En agosto del pasado año empezaron los primeros casos de peste porcina asiática, que obliga a sacrificar los cerdos. Esto se traduce en un incremento brutal de los precios de la carne de cerdo que, como apunta Ana Gómez Fernández, analista de Renta 4, han subido un 70% en el año en China. Menor consumo de esta carne supone menos ventas de los productos de Viscofan.

Eso sí, dentro del problema también se abre una oportunidad ya que se está produciendo un efecto sustitución con nuevos productos de colágeno para reemplazar la tripa animal. Y aquí el liderazgo de Viscofan en todas las tecnologías le sitúa en primera posición para beneficiarse del cambio.

Ana Gómez Fernández se muestra optimista sobre la marcha de Viscofan, para la que tiene un precio objetivo de 48,6 euros por acción, lo que supondría un potencial de subida del 15% respecto a sus cambios actuales. Una estimación muy en línea con el consenso del mercado que sitúa la acción para los próximos doce meses en los 48,94 euros.

La analista de Renta 4, que espera al devenir de la crisis porcina para pasar de mantener a comprar la acción, argumenta que la compañía “está mejor posicionada para recuperarse más rápidamente de la crisis del sector. Además, los competidores que consiguieron robarle cuota no van a poder aguantar sin elevar precios porque tienen peor balance que la navarra. Su solidez le hará salir reforzada pero hay que esperar a ver la profundidad de la crisis porcina”, concluye. Europa y Asia representan para Viscofan el 56% del total de sus ingresos, Norteamérica, el 28%, y en Latinoamérica obtiene el 15% del total de su facturación. Una diversificación y presencia internacional que también la hacen sensible a los movimientos de divisas respecto al euro.

Rafael Bonardell, analista de Intermoney, considera que Viscofan pasa por un bache del que se recuperará sin problemas. “Es una compañía muy buena, poco endeudada (73 millones de euros de deuda bancaria) y la única que ofrece las cuatro tecnologías del sector (celulósica, colágeno, fibrosa y plásticos)”, explica. Este experto apunta el encarecimiento de los costes energéticos y los derechos de emisión de CO2 como otros problemas que sumar a los de la peste porcina. No obstante, otorga un precio objetivo a la compañía de 51,6 euros y una recomendación clara de compra. Esto supone un potencial de subida del 22% respecto a los precios actuales. Por último cree que ahora las reacciones en el mercado son un poco exageradas y le parece excesivo el castigo a Viscofan.

Javier Molina de la firma eToro hace una lectura técnica del valor y considera que el “momentum” es negativo. “Puede atrapar a inversores que buscan precios baratos. Es importante que mantenga los niveles de 38-40 euros, pero una señal clara de compra sería entrar por encima del rango de los 45-46 euros”. Y añade: “ahora mismo se están rebajando los precios objetivos de Viscofan y es una compañía que no tiene expectativas de beneficios al alza por lo que considero que, de momento, no sería bueno tocarla”, concluye.

Generosa en dividendo

El analista de Intermoney Rafael Bonardell apunta que Viscofan no tiene una política estricta de dividendo como ocurre con otras empresas. Normalmente reparte entre sus accionistas en torno al 60% del beneficio (pay-out) y se ha caracterizado por elevar sus pagos de forma constante.

La rentabilidad por dividendo de este líder con una cuota de mercado del 32% en el mundo se sitúa cerca del 4%. El pasado mes de junio abonó un dividendo complementario de 0,95 euros frente a los 0,92 euros del ejercicio anterior y los 0,87 de 2017. En diciembre volverá a pagar un dividendo ordinario cuyo importe aún se desconoce pero que el pasado año fue de 0,64 euros por título. Además, en 2018 abonó también un extraordinario en marzo de 0,13 euros por la plusvalía extraordinaria por el cobro a Mivisa por indemnización por patente.