Amadeus vuela alto y a espaldas del mercado

Sube más de un 13% en el año aunque una gran parte de los analistas contemplan dudas sobre su futuro

Amadeus lleva tiempo dibujando en Bolsa una trayectoria que los expertos técnicos denominan dientes de sierra. Se trata de una evolución irregular, donde alternan las subidas y las caídas en cotas cada vez más elevadas.

El resumen es que el valor acumula una revalorización superior al 13% en el año y recupera parte del terreno perdido que sufrió a finales de 2018, donde llegó a perder el 25% en los dos últimos meses. La investigación por parte de la Comisión Europea por abuso de posición dominante en su sector y la presión de las aerolíneas para prescindir de sus servicios produjo una fuerte oleada de ventas sobre la compañía, que había llegado a tocar récord por encima de los 80 euros.

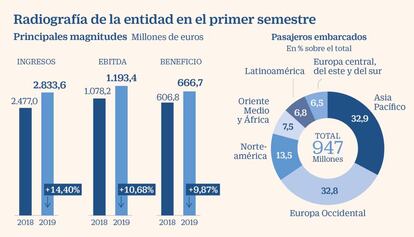

Amadeus ha mejorado en Bolsa y en su actividad. En el primer semestre los ingresos y el beneficio han aumentado el 14,4% y el 10%, respectivamente, y el número de pasajeros embarcados el 6,6%, hasta rozar los 950 millones. El mercado de Europa central, del este y del sur ha experimentado una importante mejora al representar el 6,5% del total frente al 5,4% del mismo periodo de 2018.

“En un año complicado para el sector, Amadeus ha mostrado solidez en su operativa gracias a la elevada visibilidad de sus ingresos y al alcance global de su negocio, bien diversificado geográficamente”, explican desde Banco Sabadell. La firma, sin embargo, tiene la recomendación de vender con un objetivo de 74 euros (por encima de los 69 euros que ronda la cotización actual). La razón: la incertidumbre que pesa en el servicio de distribución, que supone el 58% de las ventas.

“La desaceleración del tráfico aéreo desde mediados de 2018 y el efecto de la desintermediación nos lleva a asumir un menor crecimiento de las reservas aéreas a través de agencia y un incremento de las tarifas más comedido en los dos próximos años”, comentan los expertos de Sabadell. También muestran preocupación por el efecto que pudieran tener las tensiones comerciales entre Estados Unidos y China, que estos días tienen en vilo a todo el mercado, y el comportamiento de la región de Asia Pacífico, cuyo peso en los ingresos ha pasado del 21% al 17,8% tras la cancelación del contrato de Air India y la quiebra de Jet Airways.

Jefferies se desmarca por completo de la visión del banco español. Hace unos días inició la cobertura del valor con el consejo de comprar y con un precio objetivo de 90 euros, que implica un potencial del 30%. “El mercado está subestimando la sostenibilidad del crecimiento de los ingresos y está exagerando los riesgos de su sistema de distribución de billetes entre aerolíneas y agencias de viaje. Amadeus tiene una posición competitiva altamente defendible”, indica la firma de análisis estadounidense.

El proveedor tecnológico de servicios turísticos forma parte de la cartera de valores de Alphavalue, al considerar que “es un valor ideal para inversores de largo plazo” y que “la estrategia es bastante clara en una industria que se reconoce como compleja”.

“El PER es exigente [26,43 sobre beneficios estimados de 2019]”, dicen sus analistas, pero “no extravagante”, apuntan. “La conclusión es la misma cuando encontramos valores caros, aunque de calidad: comprar en las caídas”, argumentan los expertos de Alphavalue, que valoran cada título en 66,6 euros.

La subida que ha experimentado la compañía desde principios de año la ha situado cerca del precio objetivo del consenso del mercado, que es de 70 euros, según las estadísticas recogidas por Bloomberg. La mayoría de las recomendaciones son de venta (42% sobre el total). Solo un 32,3% se inclina por comprar.

Amadeus es una de las empresas del Ibex 35 con mayor seguimiento por parte de analistas. Volvió a Bolsa en 2010 tras abandonarla cinco años antes y se incorporó al selectivo pocos meses después de su nuevo debut. En este tiempo, se ha convertido en uno de los blue chips de la Bolsa española al acercarse a los 30.000 millones de euros de capitalización, que lo sitúan en la sexta posición, entre BBVA y Aena.

Hace casi un año la compañía dio el salto al Euro Stoxx 50, convirtiéndose en uno de los valores más líquidos del índice; en 2018 se colocó en la 16ª posición del ranking Global 100 Most Sustainable Corporations in the World.

Cierre de año complicado

Débil crecimiento. Amadeus reconoce como uno de los principales riesgos o incertidumbres para su negocio en la segunda parte del año la ralentización del crecimiento económico mundial, que según el FMI pasará al 3,3% frente al 3,6% alcanzado en 2018. También, la subida del precio del petróleo ha llevado a la Asociación Internacional del Transporte Aéreo (IATA, por sus siglas en inglés) a bajar previsiones en el tráfico aéreo de un incremento del 7,4% registrado el pasado año al 5% en 2019.

Mayor reparto de dividendo

Un 3,5% más. Los accionistas de Amadeus acaban de recibir un dividendo complementario por acción de 0,665 euros brutos, que se suma al distribuido el pasado enero de 0,51 euros brutos. En total, la compañía ha abonado 1,175 euros por título con cargo a los resultados de 2018, lo que supone un desembolso global de 515 millones y un incremento del 3,7% sobre el repartido en 2017; el pay out alcanza el 50%. Sin embargo, la rentabilidad por dividendo es de las más bajas de la Bolsa española. Desde su salida al parqué Amadeus ha repartido más de 3.300 millones.