El euríbor se estanca en abril sin alza de tipos a la vista

Tras la mínima caída de marzo, suma un segundo mes de descenso que rompe la tendencia alcista que inició hace un año, reflejo de que el mercado no prevé tipos más altos

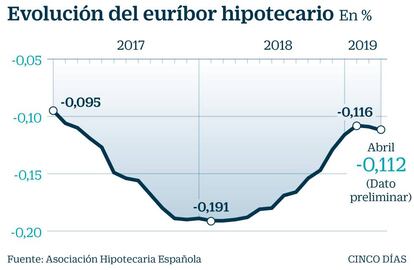

Es un cambio minúsculo, de apenas milésimas, pero no deja de ser significativo para quienes tienen que revisar su hipoteca a interés variable en abril. El euríbor está a punto de cerrar abril en el -0,112%, lo que supone un microscópico descenso de tres milésimas respecto al mes anterior que prolonga el parón en su encarecimiento observado en ese mes.

El mensaje lanzado en marzo por Mario Draghi, presidente del BCE, que retrasó a finales de año una posible subida de los tipos de interés –que el mercado a duras penas aguarda ni siquiera para 2020– ha calado por tanto en el euríbor a doce meses, el indicador al que se revisa la gran mayoría de las hipotecas españolas a interés variable. Su construcción dista de ser un reflejo de la operativa de mercado y el BCE trabaja de hecho en la elaboración de un nuevo euríbor hipotecario que intente reflejar con mayor fidelidad las transacciones del mercado, pero el encarecimiento, aunque por la mínima, de este índice por segundo mes consecutivo muestra que el horizonte es de bajos tipos de interés por largo tiempo.

Es minúsculo descenso en abril, a falta tan solo de dos sesiones para que concluya el mes, no evita sin embargo que la revisión de la hipoteca con el dato de este mes vaya a resultar más cara. Así, el euríbor a un año de abril –que apunta a quedar en el -0,112%– va a ser ligeramente más caro y por tanto más próximo a cero que el de abril del año anterior, en el -0,19%.

No se rompe por tanto la tendencia ininterrumpida desde septiembre del año pasado por la que el euríbor ha ido subiendo en términos interanuales. La comparativa al alza es lógica si se tiene en cuenta que este índice marcó un mínimo histórico en febrero de 2018 en el -0,191%, dato que se repitió en marzo. Así, para una hipoteca de 130.000 euros a un plazo de 25 años y con un diferencial sobre el euríbor de 1,5 puntos que se revise con el euríbor de abril, la cuota mensual se encarecerá ligeramente, desde los 508 a los 513 euros.

“El índice euríbor es muy ilíquido y no es el más representativo a la hora de reflejar las decisiones del BCE, aunque no deja de ser la referencia para la revisión de las hipotecas”, señala José Manuel Amor, experto de AFI. La firma no prevé un alza en los tipos de interés de la zona euro hasta junio de 2020, por 25 puntos básicos, y estima que el euríbor a 12 meses finalizará el año en entre el -0,05% y el -0,06% y se adentre finalmente en terreno positivo en la segunda mitad de 2020 en el 0,25%.

Su estimación contrasta con la contemplada en diciembre del pasado año, que apuntaba a un euríbor positivo del 0,3% ya en diciembre de este año, un ajuste que se ha producido a medida que las señales de desaceleración de crecimiento económico han obligado al BCE a alejar el momento para una posible subida de tipos.

“Los flujos de fondos continúan reflejando la creciente convicción de los inversores de que los bancos centrales no van a volver a elevar los tipos de interés”, señalan desde Bank of America Merrill. En la última semana, los fondos de deuda soberana han atraído las mayores entradas de los últimos tres meses, pese a la caída de rentabilidades, ya en mínimos tras las compras de los bancos centrales. En el mercado, los futuros sobre el euríbor dan una previsión demoledora y no contemplan que la referencia a 12 meses, la empleada para la revisión de hipotecas, entre en terreno positivo hasta finales de 2021.

El dilema entre el tipo fijo y variable

La banca ha hecho en los últimos años una decidida apuesta por las hipotecas a tipo fijo, a un interés más elevado que el variable dada la certeza de que no cambiarán en el tiempo, y que ha servido para mitigar dentro de lo posible el impacto en sus márgenes de negocio de los bajos tipos de interés, en el cero desde marzo de 2016.

En su oferta de hipotecas a tipo fijo, el sector ha señalado al cliente la subida de tipos que viene aparejada a un cambio futuro de ciclo económico, después de su caída a mínimos. Sin embargo, la expectativa de encarecimiento del precio del dinero en la zona euro se ha congelado tras los mensajes del BCE de marzo.

En la nueva concesión de hipotecas, las de tipo variable alcanzaron los 1.168 millones en febrero, frente a los 1.143 millones de euros de la nueva producción a tipo fijo, con interés inicial a más de diez años, según la clasificación del Banco de España. Otros 1.093 millones serían a tipo mixto, con un tipo inicial sin cambios durante hasta una década.