El FMI alerta del nexo entre la deuda soberana y los bancos en España

El organismo señala que las entidades financieras sufrirían mayores pérdidas de producirse un cambio brusco en la valoración de la deuda soberana

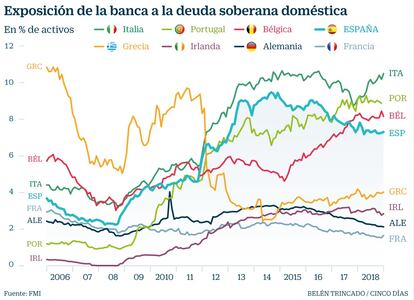

El estrecho vínculo entre emisores soberanos y sus respectivos sistemas bancarios representa una vulnerabilidad específica para la estabilidad financiera de la zona euro, según el Fondo Monetario Internacional (FMI), que señala a España como uno de los países donde las entidades sufrirían mayores pérdidas en caso de un cambio brusco en la valoración de la deuda soberana.

Además de España, el "Informe sobre Estabilidad Financiera Mundial" del FMI destaca también el gran tamaño de las carteras de bonos soberanos domésticos en relación con los activos en las entidades de Bélgica, Italia y Portugal.

La institución apunta a que esto puede explicarse en parte por el mayor interés ofrecido por los bonos de estos emisores soberanos, así como su uso por las entidades de manera colateral en sus operaciones de refinanciación con bancos centrales y la ponderación de estos bonos como activos de "riesgo cero".

De este modo, tomando como referencia los datos de los últimos test de estrés de la Autoridad Bancaria Europea, el FMI advierte de que en un escenario adverso la subida brusca de la rentabilidad de los bonos soberanos "generaría pérdidas significativas" para los bancos examinados en Italia, Portugal y España.

No obstante, la institución destaca que los colchones de reservas de capital creados desde la crisis del euro para reforzar los balances de los bancos permitirían a la mayoría de entidades afrontar en mejores condiciones que en 2010 el impacto del escenario adverso contemplado, salvo en el caso de los bancos italianos y portugueses, cuyos ratios de capital CET1 serían algo inferiores a las de entonces.

En cuanto al sector asegurador de la zona euro, el FMI apunta que estas entidades atesoran más del 15% de los bonos soberanos de la zona euro, apenas algo menos que los bancos, además de la cuarta parte de los bonos emitidos por bancos de la zona euro.

Asimismo, el organismo internacional advierte de que la exposición media de las aseguradoras europeas a empresas y emisores soberanos con rating BBB, la última categoría por encima del grado especulativo o "bono basura", se ha elevado desde el 5% en 2008 a más del 20% en 2017.

"Con un porcentaje más elevado de bonos de menor calificación, las aseguradoras están potencialmente más expuestas al impacto de una subida brusca de las rentabilidades de la deuda empresarial y soberana, así como a quiebras de empresas", añade la institución y puntualiza que cualquier rebaja de rating, particularmente por debajo de BBB, podría conllevar unas mayores exigencias de capital.

De este modo, el FMI advierte de que esta situación hace que las aseguradoras de la eurozona sean más vulnerables a los canales financieros del nexo entre emisores soberanos y el sector financiero, lo que en un escenario adverso podría implicar "pérdidas significativas" para las compañías de seguros, particularmente en países altamente endeudados.

Progresividad de impuestos

El Fondo Monetario Internacional (FMI) ha recomendado a las economías avanzadas incrementar la progresividad de los impuestos sobre la renta y aumentar los impuestos a las herencias como medidas para hacer frente a la próxima crisis y lograr un crecimiento económico más equitativo. La institución, además, ha aconsejado a los países desarrollados a fomentar la migración.

Durante la última década, tras la crisis económica, "se ha puesto poco énfasis en las reformas para promover el crecimiento inclusivo a largo plazo mediante la adaptación a demografías cambiantes, los avances de la tecnología y la profundización de la integración global", ha asegurado el organismo internacional en su informe "Monitor Fiscal", publicado este miércoles.