Las exigencias del colchón anticrisis cambiarán el mapa bancario europeo

Algunas entidades no podrán asumir el coste de estas emisiones, avisan los supervisores

Una de las mayores preocupaciones que tiene la banca en la actualidad, sobre todo la mediana, es cómo llegar a construir el colchón de deuda anticrisis (denominada MREL por sus siglas en inglés), según reconocen supervisores, analistas y las propias entidades financieras. El Minimum Requirement of Elegible (MREL) afecta a toda la banca europea, y es la piedra angular del nuevo marco de resolución para entidades financieras.

El problema puede ser tan preocupante para algunas entidades medianas, que ya circulan informes de expertos en los que se habla de un previsible y significativo cambio en el mapa bancario europeo por este motivo, con la desaparición de varias entidades, que serían absorbidas por otras de mayor tamaño al no poder hacer frente a los nuevos requerimientos de capital y pasivo exigible, que se suma al requerido anualmente para mantener su solvencia o SREP. El BCE, de hecho, dará a conocer a la banca sus nuevos requerimientos de capital para SREP unos días antes que el MREL.

Estos expertos, e incluso los supervisores, mantienen en la actualidad que varios bancos totalmente desconocidos en el mercado, no podrán llevar a cabo las emisiones necesarias para cumplir con el MREL, ya que se les exigirá unos precios de remuneración tan altos que será imposible pagarlos, señala una destacada fuente financiera conocedora de las situaciones de cada entidad financiera en España.

De ahí que se especule con la futura desaparición a través de fusiones de varios bancos en España, y en conjunto en Europa. En el mismo periodo todos los bancos con un balance superior a los 30.000 millones, emitirán a la vez en conjunto entre 150.000 a 175.000 millones de euros, de los que unos 50.000 millones A 60.000 millones corresponderán a la banca española (algo más de la mitad a BBVA, Santander y Sabadell).

La Junta Única de Resolución (JUR) comunicará en dos o tres semanas a los distintos bancos medianos o grandes sin apenas presencia fuera de su país de origen los requisitos de capital y de pasivos exigibles para hacer frente a futuras crisis y rescates por sí mismos en caso de quiebra, sin recurrir a ayudas públicas como ocurrió en el pasado.

Solo las entidades medianas, Bankia y Caixabank necesitarán colocar 25.000 millones

España

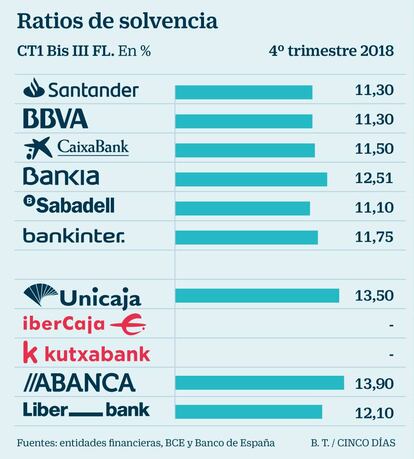

En España la comunicación afecta a Bankia, CaixaBank, y al resto de bancos medianos, como Ibercaja, Kutxabank, Cajamar, Liberbank, Unicaja, Abanca, Bankinter, todos con presencia casi únicamente en el mercado doméstico. Banco Santander, BBVA o Banco Sabadell ya conocen sus requerimientos mínimos de fondos propios desde mayo pasado, ya que la JUR informó con antelación a todas las entidades europeas con una presencia significativa fuera de la zona euro.

En estos tres últimos casos, y sobre todo Santander y BBVA, parece que no tienen dificultades en cumplir con estos requisitos, según han explicado en varias ocasiones, y que supone casi duplicar su capital, para lo que tienen inicialmente cuatro años, aunque la fecha la determinará la JUR caso por caso. Inicialmente era hasta 2022, para los grandes y 2024 para el resto, pero ahora la JUR ha modificado el calendario, aunque no está cerrado.

Emisión de Bankia

Las más pequeñas, a liquidación si quiebran

Cooperativas de crédito. A las entidades más pequeñas, aquellas que están supervisadas directamente por el Banco de España, también les afecta los requerimientos de MREL. Sin embargo, ante la falta de experiencia y desconocimiento del mercado de estas entidades, como son las cooperativas de crédito, se librarían inicialmente de realizar emisiones para completar su colchón de capital y pasivo para cubrir pérdidas en caso de quiebra. El objetivo es que estas entidades, si llegaran a quebrar serían liquidadas, aunque antes de llegar a ese extremo se intentaría que fuese absorbida por otra firma.

En extinción la banca mediana. Expertos financieros aseguran que al final del proceso del MREL se podría dar el caso de que solo quedasen entidades grandes y pequeñas, y las medianas desaparecieran.

Emisiones que computan como MREL. El colchón que debe construir cada banco está en función de su tamaño, riesgo, y otras características particulares. Se espera que se impulse este año el mercado de las emisiones, sobre todo de aquellas que tengan la capacidad de asumir pérdidas, como son los cocos, la deuda subordinada y deuda senior no preferente, aunque también computará, pero en un pequeño porcentaje del 2,5%, de deuda senior.

A priori Bankia y CaixaBank tampoco tendrían que tener demasiados problemas para rellenar este colchón, ya que tienen una larga experiencia en emitir y los mercados los conocen sobradamente. Bankia, de hecho, realizó ayer una emisión 1.000 millones de euros a diez años que sirve de capital y para completar su MREL, a un precio del 3,75%, ligeramente más barata que otra emisión de Banco Sabadell de noviembre al 5,4%. Pero los cupones parece que suben, ya que CaixaBank colocó en enero una emisión de 1.000 millones al 2,375%, mientras que unos meses antes lo había hecho al 2,25%.

A favor de las emisiones de estas entidades medianas es que el supervisor será más flexible en la fecha para completar el colchón que sirva para asumir las posibles pérdidas de una entidad en caso de quiebra, y a cada una les dará una fecha diferente.

Caso distinto es el de la banca mediana como Ibercaja, Kutxabank, Cajamar o Abanca. Estas cuatro entidades no cotizan, razón por la que sus emisiones de deuda anticrisis pueden ser bastante costosa. La entidad que preside Juan Carlos Escotet, por ejemplo, ha llevado a cabo dos emisiones con este objetivo, pero ha tenido que incluir un cupón del 7,5% para la emisión de deuda AT1, y del 6,125% para la de tier2.

La única emisión de Cajamar de títulos que computan para el MREL sumó un tipo de interés del 9%, lo mismo que la realizada por la ya desaparecida BMN. Ibercaja ha colocado en el mercado hace unas semanas en el mercado a un tipo del 7%.

Bankinter, inicialmente no tiene por qué tener problemas, ya que su trayectoria en Bolsa es muy extensa. En los casos de Liberbank y Unicaja, también cotizan aunque sus respectivas rentabilidades son bajas, y eso también lo tiene muy en cuenta los inversores.

Ambas entidades ya tienen previsto emitir 600 millones de euros en deuda convertible subordinada (cocos) antes de que su fusión.