El alza del Brent dispara a los fondos cotizados ligados al petróleo

Los ETF vinculados al crudo rentan hasta un 14% en el año El Brent sube un 8% en doce meses y marca máximos de 2014

El petróleo ha vuelto a dar una alegría a los mercados. Tras haber marcado máximos de 2014 en enero, el Brent se tomó un respiro para volver al alza. El viernes cerró en los 71 dólares por barril, pese a que el miércoles llegó a cotizar por encima de los 73 dólares y revalidó esos máximos,

A nivel general, el crudo se ha movido en 2018 entre los 65 y los 70 dólares por barril debido al mejor acomodo entre la oferta y la demanda. Esta última ha aumentado a buen ritmo arrastrada por la mejora económica a nivel general. En cuanto a la oferta, los esfuerzos de la OPEP por recortar la producción de los países del cartel han surtido efecto y han contrarrestado al impulso de EE UU o Canadá por nuevas técnicas extractivas, como el fracking. En la última semana han sido las tensiones entre EE UU y Rusia en Oriente Medio las que han disparado el precio.

La cuestión para el inversor ahora está en cómo subirse al tren de las ganancias y rascar algo de rentabilidad frente a una renta variable que da pocas alegrías. En este contexto, los ETF se han revelado como el gran aliado del inversor. Se trata de vehículos cotizados cuyo desempeño está directamente ligado a un subyacente. En este caso, el petróleo Brent o el Texas.

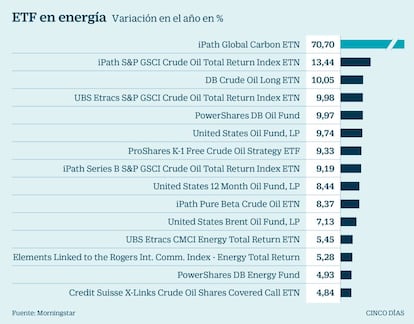

Según los datos recopilados por Morningstar, algo más de una veintena de fondos están vinculados a diversas materias primas energéticas. De ellos, en torno a una docena están ligados al crudo y son los que mejor rendimiento ofrecen. En el año, suben entre el 5% y el 13%. Mientras el Brent avanza un 8,5% y el Texas, un 4,7%.

Jose Manuel Luna, de Profim, explica que existen dos formas de invertir en petróleo a través de fondos cotizados. Una, con ETF que invierten en la materia prima a través de un derivado financiero (sintéticos, en la jerga). En la otra, se beneficia del alza del crudo a través de la compra de acciones de empresas del sector petrolero (físicos).

Los datos de Morningstar arrojan que en lo que va de 2018 la primera estrategia ha sido más rentable que la segunda. De hecho, los dos fondos de gestoras españolas especializados en energía –Bankinter Sector Energía e Ibercaja Petroquímico– están en negativo.

Este experto recomienda los ETF para aprovechar las alzas del crudo, frente a otras modalidades de inversión, como los futuros o CFD (contratos por diferencias). Prefiere los sintéticos, por asumir solo el riesgo del subyacente y no de la entidad emisora. Y, en cualquier caso, recomienda tomar "posiciones tácticas" que permitan al inversor desinvertir rápidamente a través de stop loss o órdenes de venta lanzadas al mercado. Una forma de estar prevenido en caso de que la tensión entre Moscú y Washington se apague en los próximos días y el petróleo se desplome en cuestión de horas.

Carbón y Gas Natural, la cara y la cruz

Carbón. El ETF ligado a la energía que más sube en lo que va de año no es uno ligado al petróleo, sino al carbón, que avanza más de un 70%.

Gas Natural. Frente al buen desempeño que han ofrecido los fondos vinculados al petróleo y al carbón en el año, los vinculados al gas natural son los que ofrecen peores datos. Según los datos de Morningstar, los tres ETF caen entre un 3% y un 12%. Esto propiciado por la corrección vivida en 2018 por esta materia prima, que en diciembre de 2017 marcó máximos. También se encuentran en negativo los fondos ligados a la gasolina o el diesel. Sus pérdidas son, eso sí, mucho menos abultadas.