Peligra el potencial de las Bolsas en 2018

Los expertos creen ven “sana” la corrección ante los máximos registrados a uno y otro lado del Atlántico La excepción es el Ibex, afectado por Cataluña, que presenta el mayor recorrido entre los índices europeos al haberse quedado rezagado

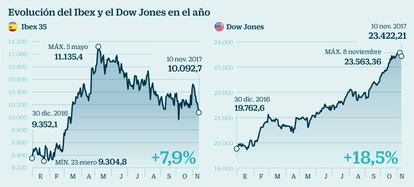

Wall Street marca récords históricos casi a diario. Los valores asiáticos tocan máximos de los últimos diez años. El Dax de Fráncfort también está en niveles plusmarca… La tónica alcista generalizada en las Bolsas, apoyada sobre todo en la aceleración sincronizada del crecimiento mundial, hace las delicias de los inversores. Aunque hay alguna excepción, como el Ibex 35, que afectado por la crisis catalana se ha quedado rezagado, algunos analistas advierten que, de continuar avanzando las Bolsas a este ritmo, el potencial alcista esperado para 2018 está comprometido. Creen, por tanto, que un descanso sería más que aceptable e incluso saludable.

Por lo pronto, no hay visos de que la positiva tendencia de fondo vaya a terminar en el corto plazo. Desde Abante sostienen que los mercados financieros “siguen dibujando un escenario positivo para los activos de riesgo”, después de que en octubre continuaran ofreciendo muy buenos resultados. El mes pasado, la rentabilidad de la bolsa mundial -medida por el índice MSCI World- se anotó una subida superior al 3,3%, con los datos macroeconómicos a nivel global mostrando señales de fortaleza y de aceleración de forma acompasada. El Dow Jones subió un 5% en octubre; el Nikkei, más de un 8%, y el Eurostoxx casi un 2% gracias a la buena evolución del Dax alemán. Y también el Ibex 35 consiguió un cierre mensual positivo pese a la incertidumbre en Cataluña.

Los analistas de Bankinter aseguran que los tres pilares básicos del mercado, que son la macro, los resultados empresariales y la presión de liquidez, soportan la situación casi idílica que hay actualmente en el mercado, con las Bolsas subiendo, los bonos caros con TIR reducidas, el petróleo ni demasiado caro ni demasiado barato y las divisas en un rango de equilibrio asumible por todas las partes. “Conseguir que todo esto suceda simultáneamente y que permanezca de manera aparentemente sostenida en el tiempo es muy improbable, pero es precisamente lo que tenemos hoy”, destacan. Y por eso sostienen que “como las valoraciones no son infinitas, sería bueno que las Bolsas descansaran un poco”, posponiendo así cierto recorrido para 2018.

La entidad estima para el Eurostoxx-50 un rango probable de cierre de 2017 en 3.550-3.650, pero ya ha llegado a tocar los 3.700 y para 2018 lo ve en 4.223 puntos. El S&P cotiza en algo menos de 2.600 puntos siendo su cierre razonable en 2017 entre 2.500-2.600 y su valoración estimada para el año que viene ligeramente inferior a 2.700. Para el Nikkei, Bankinter tiene una valoración prevista de cara a 2018 en 22.445 puntos versus una cotización de 22.680, por encima de los 20.000 previstos a final de este 2017. El Ibex es un caso especial “desde que la incertidumbre política se convirtió en un factor limitativo desde mediados de octubre”, recalca la entidad, que lo valora en 11.758 puntos y cotiza en los 10.100 con un cierre previsto este año entre 10.500-10.600.

Para Óscar Anaya, director de ventas de Tradition España, el buen comportamiento de los mercados durante este año ha agotado parte del potencial alcista y “por valoración no es que la renta variable europea ofrezca un punto de entrada atractivo”. A los niveles actuales, con un PER de 17 veces y un alza de beneficio por acción previsto para 2017 del 16,5%, el potencial de revalorización de la renta variable europea se limita al 4,75%, “de ahí que cada vez resulte más difícil encontrar ideas atractivas”.

Pero los inversores no parecen tener demasiado miedo a las alturas, aunque en las últimas sesiones se atisba cierta volatilidad que podría interpretarse como una señal de vértigo tras las fuertes alzas experimentadas. En Link Securities apuestan por una fase de consolidación de los índices antes de que retomen su tendencia alcista. Igualmente, desde Banco Sabadell creen que se aprecia una fase de consolidación en un rango lateral. Por otro lado, algunos valores del S&P 500 muestran algo de cansancio a la espera de avances concretos en la reforma fiscal de EE UU, apuntan en Bankinter, donde también observan síntomas un descanso que, en su opinión, sería “sano”, más aún cuando ya se empieza especular con la expectativa o no de un ‘rally de fin de año’.

Unicorp Patrimonio asevera que el Ibex cotiza dentro del canal bajista iniciado en mayo, por lo que la zona de 10.100 puntos volvería a ser el nivel de soporte. Precisamente por la encrucijada en la que está el Ibex, es el índice europeo que más potencial presenta, según los analistas. “La gran duda en los mercados es si las valoraciones ya han alcanzado un nivel en el que descuentan todo lo bueno o si todavía tienen recorrido”, subrayan en Link Securities, donde creen que el mayor potencial existe en el Ibex, dado su retraso por el entorno político.

El economista jefe de Robeco, Léon Cornelissen, resume que 2017 ha estado repleto de acontecimientos geopolíticos, y en 2018 se celebrarán menos comicios, pero las negociaciones sobre el Brexit continúan en la agenda. Destaca que los analistas se muestran muy reacios a elevar sus previsiones para 2018, dado que existen multitud de signos claros de que nos estamos adentrando en las últimas fases del ciclo.

Selección y diversificación

Los inversores viven en un mundo que parece “demasiado bueno para ser verdad”, comenta Althea Spinozzi, de Saxo Bank, en un reciente informe en el que aconseja ir más allá de la zona de ‘confort’ para diversificar con éxito.

Lazard AM indica que gran parte que las Bolsas de países desarrollados se mueve en zonas de máximos históricos, con algunos valores y sectores cotizando a múltiplos elevados y, ante el mal de altura que pueden provocar estos ratios, los inversores deben mirar a los mercados emergentes, que aún cotizan con un descuento del 30% frente a los mercados desarrollados, un porcentaje superior al descuento del 25% promedio para diversificar con éxito.

“Se hace necesaria una precisa selección de compañías”, opina Óscar Anaya, que recalca que los beneficios empresariales parece que seguirán creciendo de cara a 2018, aunque esta vez tendrán una mayor base comparable. “Cuando se dan estas circunstancias de mercado, la estrategia es entrar en sectores más cíclicos para aprovechar dicho movimiento, si bien, viendo dónde están los mercados, hace falta una corrección o combinar algo de cíclico (químicas, aerolíneas, lujo) con defensivo (telecoms y concesiones)”.