Las cinco claves que los inversores deben tener en cuenta al volver al mercado

La fortaleza del euro frente al dólar pone en el punto de mira una guerra de divisas Las políticas del BCE y la Fed marcarán el cierre de año junto al calendario sobre el ‘brexit’

El retorno de la actividad tras el parón estival está cargado de referencias que podrían suponer un foco de incertidumbre de cara a los próximos meses y que servirán de catalizadores para los mercados de renta variable y fija. El rumbo de las políticas monetarias que adopten tanto el Banco Central Europeo como la Reserva Federal de EE UU marcaran los movimientos de la recta final de curso. Su impacto en el comportamiento de las divisas, en especial del euro y del dólar, así como en la rentabilidad de la deuda y en el sector bancario, será escrutado al detalle a lo largo de las próximas semanas por los analistas.

1 Atención al BCE y a la Fed

Los mercados estarán en los últimos meses del año bajo la batuta de los bancos centrales. Tras la clásica cumbre anual de Jackson Hole en la que ni Janet Yellen ni Mario Draghi quisieron adelantar cuáles serán sus próximos pasos en política monetaria, la atención pasa ahora por las próximas reuniones de las instituciones.

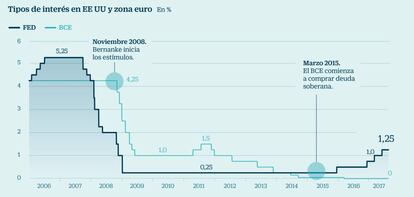

El jueves 7 tendrá lugar la cita del Banco Central Europeo, mientras que la Fed celebra su reunión los días 19 y 20. Unas fechas en las que el mercado espera, ahora sí, conocer si habrá una nueva subida de tipos en Estados Unidos este año, cuándo comenzará Yellen a reducir el balance de deuda de la Fed y en qué momento Draghi dará el pistoletazo para el inicio de reducción de las compras de deuda del BCE.

Draghi no ha querido este año dar pistas en Jackson Hole sobre la estrategia a seguir por el BCE si bien ya adelantó en julio que a la vuelta del verano revisaría su estrategia de política monetaria hacia un entorno de normalización. La mayoría de las casas de análisis prevén que la reducción de las compras de deuda se anuncie en otoño pero que arranque en 2018. Queda pendiente saber la cuantía -en la actualidad la institución compra cada mes 60.000 millones de euros- y algunos analistas ya ven más factible que las pistas lleguen en octubre y no en septiembre.

Para una eventual subida de tipos en la zona euro, habrá que esperar para finales de 2018 o principios de 2019. Si bien, firmas como Pimco apuntan a que estos seguirán bajos por tiempo indefinido en todo el planeta. En EE UU, el mercado espera que la Fed ponga sobre la mesa en las próximas semanas el calendario de la reducción de deuda en balance, toda vez que los futuros descuentan ya que no habrá más subidas de tipos este año.

2 Escalada del euro

La fortaleza del euro frente al dólar comienza ya a verse con preocupación. El BCE ya reconoció en las actas de la reunión de julio que era “primordial en este momento evitar mandar mensajes que pudieran tender a una sobreinterpretación y pudieran resultar prematuras”, visto el efecto que tuvieron en la moneda europea las palabras pronunciadas por Draghi en Sintra en junio. La divisa se anota una revalorización del 13% en lo que va de año frente al dólar y se sitúa cerca de máximos desde enero de 2015, en torno a las 1,20 unidades de billete verde. Unos niveles que empiezan a verse como un posible lastre para la recuperación económica de la zona euro por el efecto negativo que podrían tener en las exportaciones: la libra está en su nivel más bajo frente al euro desde hace ocho años. La debilidad del dólar es un factor más en la fortaleza de la moneda europea.

El dólar, que se vio impulsado por la victoria de Trump a su máximo desde diciembre de 2002, por debajo de 1,06 unidades por euro, ha ido retrayéndose ante las dudas sobre la puesta en marcha de medidas por parte del Ejecutivo. Además, el Congreso de EE UU debe aprobar antes del día 30 la ley sobre el techo de gasto público que evite el cierre del Gobierno, unas negociaciones que se realizarán bajo la amenaza del presidente de “cerrar” la Administración si no se da luz verde a una ley de gasto que dé financiación para el muro con México.

3 El ‘brexit’ agota plazos

La negociaciones entre Reino Unido y la Unión Europea prosiguen pero los avances son escuetos. Esta semana los representantes de Bruselas y Londres se han vuelto a reunir tras la vuelta de las vacaciones para intentar avanzar en los principales escollos.

Pero cada vez está más cerca la reunión de los jefes de Estado y Gobierno de la Unión Europea del 19 y 20 de octubre que se presuponía como decisiva para pasar a la segunda fase de las negociaciones, es decir, en qué consistirá la relación comercial tras la consumación de la salida, algo que Reino Unido quiere poner sobre la mesa ya.

Por lo pronto, las grandes incógnitas siguen estando presentes si bien, como la de la factura que tendrá que pagar Reino Unido –cifrada entre 60.000 y 100.000 millones de euros- y sobre la que Boris Johnson, el ministro británico de Asuntos Exteriores, ha asegurado que se pagará pero “ni un penique más” de lo que Londres crea que es su obligación.

“Reino Unido no pagará ni un penique más ni un penique menos de lo que el Gobierno cree que son sus obligaciones legales con la Unión Europea cuando abandone el bloque”

Boris Johnson, ministro de Exteriores británico

4 Elecciones en Europa

Tras unos meses de incertidumbre política con los comicios de Francia y Holanda como protagonistas, el 24 de septiembre tendrán lugar las elecciones federales de Alemania. El bloque conservador de Merkel lidera las encuestas por delante de los socialdemócratas (SPD) de Martin Schulz, al que aventaja por 17 puntos. Un resultado que de mantenerse la ratificaría en el eje del poder de la UE junto a Macron. Y ello, tras el acoso de los últimos meses de Donald Trump. Ya para 2018 se esperan las elecciones italianas. Unos comicios que podrían ser el resurgir del ex primer ministro Silvio Berlusconi, quien fue apartado del poder en 2011 y que ha provocado ya temblores en los mercados de deuda con sus comentarios sobre la conveniencia de poner en marcha una moneda paralela al euro en Italia.

4 La OPEP busca su hueco

El regreso, y con fuerza, del fracking está tensionado desde hace meses al barril de petróleo y chocando con los intentos de los países de la Organización de Países Exportadores de Petróleo (OPEP) de presionar al alza el precio del oro negro. El barril de Brent se sitúa un 9% por debajo de los máximos del año y cotiza en los 52 dólares a la espera de la próxima cita de la OPEP, próximo 22 de noviembre, en la que los países miembros intentarán buscar nuevas opciones para equilibrar el mercado.

5 El desafío catalán

La agenda española de los próximos meses está marcada por el desafío secesionista de Cataluña, con la consulta prevista para el 1 de octubre. Por otro lado, el Gobierno prevé revisar al alza, una vez más, el cuadro macro.