Saltan las alarmas en el BCE por la escalada del euro y Draghi blinda los estímulos hasta fin de año

La subida de la moneda única a entornos de dos años y medio mina la inflación El Banco Central aparca la discusión sobre la compra de deuda al otoño

No solo no hablaron de reducir las compras de deuda, actualmente en 60.000 millones de euros mensuales, sino que los consejeros del BCE dejaron la puerta abierta a la posibilidad de elevar la cuantía de los estímulos si el panorama se vuelve menos favorable. Es cierto, es una coletilla, que ni de lejos significa que lo vaya a hacer. Pero sí desterraron por completo la posibilidad de que se redujeran antes de 2018. Este fue uno de las temas tratados en la reunión del Banco Central pilotado por Mario Draghi de los pasado 19 y 20 de julio, según las actas publicadas el jueves.

Draghi y su equipo discutieron sobre el mercado de divisas y la escalada del euro, que en esas fechas se situaba por encima de los 1,18 dólares, en entorno de máximos de dos años y medio, y que había dañado la economía europea en determinados aspectos. Los consejeros están preocupados por si la escalada de la divisa continúa en el futuro; esto pasaría factura a las expectativas de inflación, al tiempo que reduciría la capacidad exportadora de los países de la zona euro. En la sesión, tras llegar a tocar un mínimo en los 1,166 dólares, el euro se recuperó hasta situarse por encima de los 1,17.

El consejo del BCE se mostró preocupado por el impacto en el mercado sobre sus deliberaciones respecto el programa de estímulos. Así, determinaron que será en el otoño, previsiblemente en su reunión de los días 6 y 7 de septiembre, cuando comiencen a debatir en serio sobre estos temas. Eso sí, la mayoría de los consejeros considera que todavía es necesaria una política monetaria laxa y las medidas excepcionales. No menciona a nadie en el comunicado, pero el jefe del Bundesbank, el alemán Jens Weidmann, probablemente fue uno de los críticos con la actual estrategia.

En un estudiado y sinuoso comunicado, el BCE mantuvo el mensaje ambivalente de que la recuperación económica sigue viento en popa, pese a las amenazas. Así, la frase que sí apareció en la reunión de abril, y que mencionaba la posibilidad de que el precio del dinero pudiera bajar más, se suprimió en la de junio y tampoco volvió a utilizarse en la de julio.

En Renta 4, consideran que las subidas de tipos en la zona euro no llegarán hasta el segundo semestre de 2019, aunque sí ven posible que se eleve el tipo de interés de la facilidad de depósito, actualmente en el –0,4% "con el fin de ir reduciendo las distorsiones provocadas por una política monetaria ultralaxa". A su juicio, la aceleración económica, con un crecimiento del PIB de la zona euro del 0,6% en el segundo trimestre, no justifica que se sigan con todas las medidas excepcionales.

El euro, tras conocerse las actas, continúa con las caídas y se cambia por debajo de los 1,17 dólares después de que ayer se fortaleciera y volviera a rondar sus máximos desde enero de 2015 en las 1,18 unidades del billete verde, después de conocer que la Reserva Federal de Estados Unidos también está preocupada por la debilidad de la inflación. Janet Yellen previsiblemente dejará los tipos entre el 1% y el 1,25% hasta final de año, al aplazar una subida adicional, después de las dos efectuadas este año, en marzo y junio.

Manuel Ortiz Olave, jefe de analistas de Monex Europe para España, señala que hay tres claves en las minutas. La primera es que el crecimiento económico de la zona euro está independizándose del grado actual de política monetaria. La segunda es que la expansión económica actual, si se mantiene, apoyaría el retorno al objetivo de inflación. Y la tercera es que el BCE reconoce la importancia de los cambios de tono en los comunicados oficiales, indicando que el BCE no debería posponer el ajuste de los objetivos de cara a un posible cambio en la estrategia de política monetaria si se quieren evitar shocks de volatilidad cuando estos ajustes sean completamente necesarios.

El experto concluye que el BCE certifica que la evolución económica de la zona euro es positiva, que esta evolución apoya el retorno de la inflación al objetivo en el medio plazo, y que los cambios de tono de los comunicados del BCE son cada vez más influyentes en los mercados financieros – reflejando la necesidad de encontrar un balance entre la justificación de la política monetaria actual y el reconocimiento de la mejora económica de la zona euro.

Las reinversiones

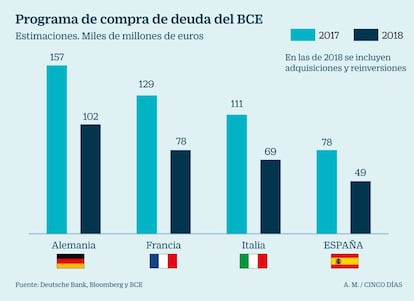

Otro de las temas destacados de la actas fue el de la reinversión de los vencimientos. El BCE confirma que seguirá utilizando el dinero de la amortizaciones para comprar más activos, lo que relajará el impacto de la retirada de estímulos pura y dura, en principio programada para inicios de 2018. Abhishek Singhania y Jack Di-Lizia, de Deutsche Bank, explican que en un informe que, aunque en el primer semestre del próximo año los estímulos se rebajaran desde los actuales 60.000 millones al mes hasta los 40.000 millones en el primer semestre y hasta los 20.000 millones en el segundo, el impacto sería limitado.

La magia de las reinversiones de los vencimientos impediría que el mercado se viera afectado por un shock provocado por su adición a las compras. Los expertos del banco alemán calculan que el efecto de las reinversiones de la deuda que va venciendo supondría una inversión de 140.000 a 280.000 millones entre 2018 y 2019.

La reducción, una vez computadas las reinversiones, el próximo ejercicio respecto al efecto de los estímulos actuales sería de 55.000 millones en Alemania, de 51.000 millones en Francia, de 43.000 millones en Italia y de 29.000 millones en España, según los cálculos del banco germano.

En Estados Unidos, los estímulos arrancaron en noviembre de 2008 y finalizaron en el mismo mes de 2014, pero hasta el momento la Reserva Federal ha seguido reinviertiendo el dinero de los vencimientos. Es ahora cuando Janet Yellen se propone adelgazar el balance del Banco Central, con más de 4,2 billones de dólares en deuda.