Los particulares que compraron bonos subordinados de Popular en 2011 pierden toda su inversión

La entidad realizó dos emisiones que fueron comercializadas entre minoristas Han recibido hasta un 8,25% en los últimos cinco años; la rentabilidad total ronda el 40%

La compra de Popular por parte de Santander ha tenido un efecto inmediato en los inversores particulares que adquirieron deuda subordinada computable como capital de segundo nivel (Tier 2, en la jerga), según la resolución del FROB. Aquellos pequeños ahorradores -la inversión mínima fue de 1.000 euros- que invirtieron en este producto han perdido todo su dinero.

En total, son 450 millones que han servido para absorber pérdidas, como alertó CincoDías. Es el 71% del importe que el banco contaba con capital computable como Tier 2; es decir, en este escalón son los minoristas los que pagan la mayor parte de la factura, a años luz de los institucionales.

Ahora se abre la posibilidad de reclamaciones derivadas de una eventual mala praxis en su venta, como ocurrió con las preferentes colocadas en avalancha en 2009; ese año se vendieron a pequeños inversores títulos de este tipo por unos 12.000 millones de euros. Dos años después, Popular echó mano de su red comercial para volver a colocar a sus clientes un producto de alto riesgo.

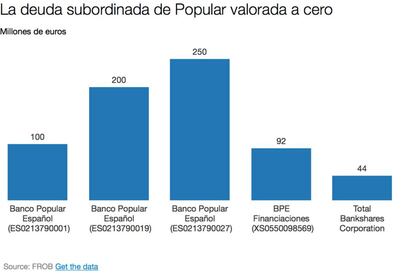

La entidad realizó dos emisiones de deuda subordinada en 2011 que fue comercializada entre minoristas a razón de 1.000 euros por título. La primera, con fecha 29 de julio de 2011 y código ISIN ES0213790019, contó con un cupón del 8% y tiene un saldo en circulación de 200 millones de euros. En el segundo caso, el importe en circulación se eleva a 250 millones. Se emitió el 19 de octubre de ese mismo año con un código ISIN ES0213790027 y con un cupón del 8,25%. En ambos casos, su fecha de vencimiento era 2021.

Se trata de dos emisiones que han dado a sus titulares una rentabilidad en estos cinco años en el entorno del 40%. De esta forma, los que invirtieran 10.000 han recibido en este tiempo unos intereses de cerca de 4.000 euros. Ayer cerraron en el mercado con descuentos del 30% al 36%. Los que se han quedado los títulos han perdido todo su dinero.

Dos años antes (diciembre de 2009) había comercializado una emisión de bonos subordinados entre institucionales, cuyo saldo en circulación es de 99,7 millones y que ofrece un cupón del 3,27%. Se trata de una emisión que se realizó como canje de preferentes y que tiene como código ISIN ES0213790001.

Sin embargo, la decisión del FROB de que Santander se quede con el Popular implica que se ha realizado "una amortización íntegra" de todas las acciones de Popular, así como todos los instrumentos Aditional Tier 1 y Tier 2 emitidos por la entidad, en acciones del banco presidido por Ana Botín, que ha abonado por todo ello la cuantía simbólica de un euro.

Según esto, la deuda subordinada, que computa como Tier 2 y que se sitúa por debajo de los cocos en cuanto a nivel de riesgo, también ha pasado a ser absorbido por Santander a precio simbólico de un euro por toda ella.

Es la primera vez que los dueños de deuda subordinada de una entidad se ven afectados en esta medida. En el caso de Bankia, los propietarios de este tipo de bonos sufrieron una quita del 36%.