Furor por las salidas a Bolsa en España: Prosegur Cash, Gestamp y Neinor, a por 3.400 millones

Los fondos de inversión extranjeros apuestan por las nuevas compañías nacionales

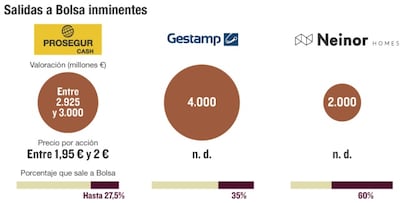

Cash, Gestamp y Neinor preparan una avalancha de papel en la Bolsa española para los próximos dos meses. La ventana está abierta, las empresas ven la oportunidad y los bancos de inversión están empleándose a fondo. Los grandes inversores extranjeros aportarán el grueso del dinero. Entre las tres empresas recaudarán un máximo de 3.400 millones.

La última salida a Bolsa en España fue la de Coca-Cola European Partners, en junio de 2016. Y ni siquiera fue una colocación al uso, sino un listing, en el que las acciones comenzaron a cotizar sin una venta estándar previa. Antes, en abril, debutaron Telepizza, Parques Reunidos y Dominion. Solo esta última, filial de CIE Automotive, sube respecto a su precio de referencia de debut.

El mayor debut europeo del año

Los próximos estrenos bursátiles van a poner a España a la cabeza de las salidas a Bolsa en Europa en lo que va de año. La colocación de Prosegur Cash, por hasta 825 millones de euros, va a ser la salida a Bolsa de mayor volumen del continente en lo que va de ejercicio, superando con creces a la mayor operación realizada hasta el momento; el estreno el pasado día 8 de la consultora financiera británica Ocelot Partners, por 395 millones de euros. La segunda mayor colocación hasta la fecha, según los datos facilitados por Dealogic, es la de la compañía minorista rusa Detsky Mir, por 291 millones de euros, seguida del debut de la británica Xafinity, consultora de riesgos y pensiones, por 211 millones de euros.

El volumen conjunto de salidas a Bolsa en Europa en lo que va de año alcanza los 1.709 millones de euros, repartidos entre una veintena de operaciones. La cifra es sensiblemente menor a los 2.409 millones de euros del inicio del pasado año y quedará aun así ampliamente superada con los 3.400 millones que esperan captar en los próximos meses Prosegur Cash, Gestamp y Neinor Homes. Por países, el mercado europeo más activo este año en salidas a Bolsa está siendo Reino Unido, a pesar de todas las incertidumbres del brexit, con un volumen de 1.158 millones de euros.

29.992

millones de euros fue el volumen de salidas a Bolsa en Europa en 2016, la mitad que el año precedente.

Tras el brexit, y con los temores sobre la inestabilidad política en Europa, aplacados del todo en España, el apetito extranjero está por todo lo alto. La ventana está abierta, y entre este y el próximo mes la filial de Prosegur dedicada a la gestión de efectivo, Cash, la promotora Neinor, propiedad del fondo de capital riesgo (private equity) Lone Star, y el fabricante de componentes de automóviles Gestamp darán el salto a la Bolsa.

Lone Star firmó a finales de 2014 la compra de Neinor a Kutxabank, que había creado la sociedad en 2012 como banco malo para agrupar el ladrillo de las antiguas cajas vascas. El capital riesgo pagó unos 900 millones por ella y ahora su tasación preliminar ronda los 2.000 millones. Los bancos encargados del debut de la promotora, la primera que saldrá a Bolsa desde Realia en 2007, son Citi y Credit Suisse, como coordinadores; en un segundo lugar están Santander –presente en las tres colocaciones programadas–, BNP Paribas y JP Morgan; y en un tercero, Alantra, Sabadell, Bankinter, CaixaBank y Norbolsa. Obtendrá, si vende el máximo del 60%, unos 1.200 millones de euros para esa tasación.

Está previsto que el estreno se celebre en abril, y preferentemente antes de la primera vuelta de las elecciones en Francia, que se celebrará el 23 de abril. “El próximo mes es el idóneo, porque las compañías salen con las cuentas anuales completas. Los gestores, además, tienen menos reticencia a invertir a comienzos de ejercicio”, señalan desde BNP Paribas, presente en las operaciones de Neinor y Gestamp. Las eventuales alzas de tipos en el futuro también juegan a favor de acelerar este tipo de operaciones, añaden desde la entidad francesa.

“Las ventanas de liquidez, que antes podían durar un año entero, ahora se limitan a unos meses; de ahí esta avalancha de papel. Hay mucho dinero, el interés es máximo, pero selectivo”, señala un banquero de inversión.

Los compradores en las tres operaciones, que son ventas de acciones ya existentes y no ampliaciones de capital, serán mayoritariamente extranjeros. “La mayor parte de la demanda está viviendo de Reino Unido de EE UU”, señalan desde un banco de inversión.

Gestamp tiene todo listo para salir, con una valoración preliminar en torno a los 4.000 millones, después de que los japoneses de Mitsui elevaran su valoración por encima de los 3.700 millones.

El gigante de la industria de la automoción ha fichado a JP Morgan, Morgan Stanley y UBS como coordinadores, y también están Santander, Deutsche, Société Générale y BBVA y BNP Paribas. El grupo controlado por los hermanos Riberas prevé sacar el 35% del capital, valorado en unos 1.400 millones para una precio de 4.000 millones por el 100%.

Los Riberas utilizarán parte del dinero para reducir la deuda del holding que controla Gestamp y Gonvarri, ACEK Desarrollo y Gestión Industrial, que se incrementó en 900 millones tras la recompra del 35% de la filial de piezas a Arcelor Mittal en abril de 2016.

La filial de Prosegur fija hoy el precio en la parte baja

Los coordinadores de la salida a Bolsa de Prosegur Cash –BBVA, Banco Santander, Citi y Goldman– y los otros colocadores –Deutsche Bank, HSBC, JB Capital Markets, Itau BBA, Bankinter y CaixaBank– han decidido retasar la filial de gestión de efectivo de Prosegur en el último minuto, a la vista del libro de órdenes. La valoración inicial de la filial de Prosegur recogida en el folleto oscilaba entre los 2.900 y los 3.525 millones de euros, lo que suponía unos precios de entre 1,95 y 2,35 euros por acción. Ayer estrecharon la horquilla a la parte baja de entre 1,95 y 2 euros por título. Es decir, con una valoración de 2.925 a 3.000 millones de euros, claramente por debajo de los más de 3.400 millones que vale la matriz.

Hoy, tras el cierre del mercado, está previsto que se conozca el precio definitivo. Fuentes conocedoras señalan que la demanda más que duplica la oferta en los 2 euros, por lo que ese puede ser la tasación de salida.

El objetivo es que Cash debute el viernes 17. A ese precio, Prosegur ingresará por la venta del 25% de su filial unos 750 millones si no se ejercita la opción de ampliar la operación. El dividendo extra de la matriz irá de los 350 a los 450 millones: de 0,6 a 0,7 euros por acción.