Las cuatro multas más llamativas por la declaración de bienes en el extranjero

Bruselas considera excesivas las sanciones que impone Hacienda y exige que España modifique la normativa Presentar fuera de plazo el modelo 720 puede suponer sanciones de cientos de miles de euros

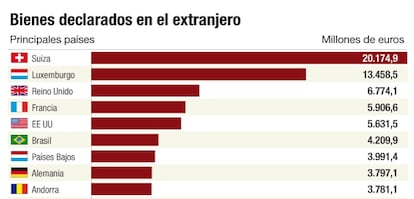

Para Hacienda, se trata de la medida contra el fraude fiscal más poderosa que jamás ha existido. Para colectivos de asesores fiscales, es una muestra de los excesos que comete la Agencia Tributaria amparándose en la lucha contra la evasión fiscal. Estas son las dos visiones del llamado modelo 720, que desde 2012 obliga a los contribuyentes con rentas o bienes en el exterior que superen los 50.000 euros a presentar una declaración informativa. El conflicto no deriva de la exigencia en sí, sino del duro régimen sancionador que lo acompaña.

El hecho de no presentar la declaración, cuando se tiene la obligación de hacerlo, supone una sanción de 5.000 euros por cada dato omitido con un mínimo de 10.000 euros. Cuando la declaración haya sido presentada fuera de plazo sin requerimiento previo, la multa será de 100 euros por cada dato o conjunto de datos referidos a una misma cuenta, con un mínimo de 1.500 euros. Aunque la parte más polémica del régimen sancionador es que contempla una suerte de imprescriptibilidad fiscal. Ello es así porque si un contribuyente no declara sus bienes en el extranjero –o incluso si los declara fuera de plazo– la Agencia Tributaria imputará los bienes como una ganancia patrimonial no justificada en el último período entre los no prescritos e impondrá una sanción del 150%.

El abogado del despacho DMS Consulting, Alejandro del Campo, junto con otros profesionales llevó el modelo 720 a la Comisión Europea. Del Campo remitió un dossier con casos reales para demostrar lo que, en su opinión, era un régimen sancionador excesivo. La Comisión Europea abrió un expediente sancionador a España en noviembre y la semana pasada envió un dictamen motivado en el que insta a España a modificar el régimen sancionador que, en opinión de los técnicos comunitarios, “es desproporcionado”. Y añaden que las multas vinculadas a la obligación de declarar bienes en el extranjero son mucho más elevadas que las aplicadas en un contexto puramente nacional. Presentar fuera de plazo la declaración informativa del 720 o con algún error puede suponer rápidamente multas de miles de euros, algo impensable en cualquier otro formulario tributario. Falta por conocer si Bruselas también se opone a la imprescriptibilidad derivada del régimen sancionador, un aspecto que no queda claro en la nota que publicó. Fuentes de la Administración lamentan que Bruselas expediente a España por las medidas de la lucha contra el fraude fiscal. En cambio, los profesionales que han denunciado el caso aplauden que sus argumentos hayan prevalecido. Si Hacienda no modifica la norma, el caso acabará en el Tribunal Superior de Justicia de la UE. Estos son algunos de los expedientes que Del Campo llevó a Bruselas para demostrar que el régimen sancionador resultaba excesivo.

2.000 euros lo cambiaron todo

Este es el caso de un joven que presentó en el año 2013 la declaración de bienes en el extranjero por una cuenta abierta en Italia en la que tenía 98.168 euros. Hacienda abrió un expediente a este contribuyente al comprobar que, en 2012, el ejercicio en el que entró en vigor la obligación de declarar los bienes en el exterior, ya poseía 52.000 euros en una cuenta bancaria italiana. La normativa obliga a presentar el modelo 720 cuando las rentas en el exterior superan los 50.000 euros y, por lo tanto, este joven rebasaba el límite en 2.000 euros. El acta de inspección de Hacienda imputó los 52.000 euros como una ganancia patrimonial no justificada en el IRPF. La cuota a pagar ascendió 19.943 euros. A este importe debe sumarse la sanción del 150% y 2.558 euros por intereses de demora. En total, Hacienda le exige 52.416 euros.

Este joven pensará mucho en esos 2.000 euros que supusieron que rebasara el límite que obliga a declarar. En cualquier caso, el contribuyente puede evitar que Hacienda impute el patrimonio no incluido en el 720 como una ganancia patrimonial no justificada si demuestra que ese dinero corresponde a renta declarada. La carga de la prueba se invierte y recae en el ciudadanos. El joven presentó documentación para justificar que los 52.000 euros eran el resultado de una donación de su padre y que se habían declarado en el impuesto sobre sucesiones y donaciones. Sin embargo, Hacienda no dio validez a estas pruebas porque la liquidación del impuesto de sucesiones y donaciones se presentó en 2015, después de que se iniciaran las actuaciones inspectoras.

20 años no es nada

El caso de Manuel Molina, un jubilado granadino, fue el primero que trascendió a la opinión pública. Este contribuyente declaró fuera de plazo que tenía 340.255 euros en Suiza, un dinero que reconoció en una entrevista a este periódico que procedía de una venta realizada 20 años atrás y que había ocultado al fisco. En términos fiscales, ese fraude está prescrito. Sin embargo, el régimen sancionador del 720 permite dejar sin efecto la prescripción.

La Agencia Tributaria abrió una inspección a este contribuyente y le imputó la totalidad del patrimonio en Suiza como una ganancia patrimonial no justificada en el IRPF. Ello se tradujo en una cuota de 169.300 euros. Y, sobre este importe, se aplicó una sanción del 150%, que equivale a 253.950. Con los intereses de demora, este contribuyente acumuló una deuda con Hacienda de 439.268 euros, una cifra que supera el dinero que defraudó 20 años atrás. Hacienda explicó que podría haber evitado la sanción del 150% si hubiera regularizado previamente el patrimonio en Suiza

125.000 euros por no declarar

Normal

0

false

false

false

MicrosoftInternetExplorer4

Una contribuyente extranjera y residente en España presentó el modelo 720 correspondiente al ejercicio 2013 e informó de 250.576 euros en cuentas abiertas en Jersey. La Agencia Tributaria abrió una inspección al ver que no se presentó la declaración del ejercicio 2012, a pesar de que existía la obligación de hacerlo. En este caso, Hacienda no puede imputar el patrimonio no declarado como una ganancia patrimonial no justificada ya que, en el momento de obtener esas rentas, la contribuyente no residía en España.

En cualquier caso, sí se puede multar por no haber presentado la declaración en 2012. Esta contribuyente no informó de cinco cuentas. Cada una de ellas incluía cinco datos (la denominación social, la identificación completa, la fecha de apertura, el saldo a 31 de diciembre y el saldo medio del último trimestre). Por cada uno de estos datos, la sanción asciende a 5.000 euros, lo que suponen 25.000 euros por cada una de las cinco cuentas. En total, una sanción de 125.000 euros. Del Campo hace hincapié en que la contribuyente no cometió ningún delito fiscal, simplemente se trata de una mujer extranjera y residente en España que no presentó una declaración informativa. Considera descabellado sancionarla por ello con 125.000 euros.

/* Style Definitions */

table.MsoNormalTable

{mso-style-name:"Tabla normal";

mso-tstyle-rowband-size:0;

mso-tstyle-colband-size:0;

mso-style-noshow:yes;

mso-style-parent:"";

mso-padding-alt:0cm 5.4pt 0cm 5.4pt;

mso-para-margin:0cm;

mso-para-margin-bottom:.0001pt;

mso-pagination:widow-orphan;

font-size:10.0pt;

font-family:"Times New Roman";

mso-ansi-language:#0400;

mso-fareast-language:#0400;

mso-bidi-language:#0400;}

Un error que vale 40.000 euros y gracias

Normal

0

false

false

false

MicrosoftInternetExplorer4

En el ámbito del modelo 720, los errores se pagan muy caros. Lo sabe bien un contribuyente de origen extranjero y residente en Baleares que presentó la declaración de bienes en el extranjero del ejercicio 2012 dentro de plazo. Declaró un patrimonio de 744.132 euros, sin embargo, el problema es que se equivocó al rellenar el impreso. El formulario 720, que solo se puede presentar por vía telemática, incluye claves alfabéticas en función del tipo de bien. Una cuenta bancaria se indica con la letra C; un valor o derecho, con la V; a las acciones y participaciones en el capital social de Instituciones de Inversión Colectiva le corresponde la I; a los seguros de vida, la S y, a los inmuebles, la B. Y cada tipo de bien, debe declararse de forma individualizada.

El caso es que este contribuyente se equivocó y declaró de forma agrupada 31 valores. El inspector que llevó el expediente señala que, en aplicación estricta de la ley, cada valor omitido sería un una sanción de 5.000 euros. Por los 31 valores, supone una multa de 155.000 euros, que se elevaría a 310.000 euros porque la titularidad era compartida. Al final, el inspector valoró “las especiales circunstancias del caso” e impuso una sanción de 40.000 euros. Pese a la reducción, Del Campo señala que se trata de una multa astronómica por un mero error formal.

st1\:*{behavior:url(#ieooui) }

/* Style Definitions */

table.MsoNormalTable

{mso-style-name:"Tabla normal";

mso-tstyle-rowband-size:0;

mso-tstyle-colband-size:0;

mso-style-noshow:yes;

mso-style-parent:"";

mso-padding-alt:0cm 5.4pt 0cm 5.4pt;

mso-para-margin:0cm;

mso-para-margin-bottom:.0001pt;

mso-pagination:widow-orphan;

font-size:10.0pt;

font-family:"Times New Roman";

mso-ansi-language:#0400;

mso-fareast-language:#0400;

mso-bidi-language:#0400;}