El FMI: La banca española puede conceder más crédito

Ve un potencial de crecimiento en la financiación de al menos el 6,5% anual en el supuesto de que el sector no reforzara de forma adicional sus colchones de capital

El año 2016 no ha sido tampoco el del crecimiento del crédito en España en términos netos, en el que la nueva concesión de financiación superara por fin a las amortizaciones. La banca española está sin embargo en condiciones para responder a un aumento de la demanda de crédito en el medio plazo de acuerdo a sus actuales niveles de capital y rentabilidad, según advierte el FMI en sus conclusiones sobre la economía española, publicadas hoy.

El FMI hace un ejercicio teórico, por el que calcula que los beneficios generados en el primer semestre de 2015 podrían soportar un crecimiento del crédito de entre el 6,5% y el 8,5% en el supuesto de que los bancos emplearan esos beneficios en cumplir con los requerimientos de capital, manteniendo sin cambios sus niveles de solvencia. No habría por tanto esfuerzos adicionales para fortalecer los colchones de capital, ni tampoco provisiones adicionales, mientras que el pay out o porcentaje de capital que se destina a dividendo se mantiene en el 25%.

“La actual posición de capital del sistema financiero y la rentabilidad del pasado año son suficientes para afrontar un incremento de la demanda de crédito en el medio plazo”, sostiene el FMI. Incluso en el supuesto de un descenso del 25% en los beneficios en los próximos tres años, la capacidad del sistema para dar crédito adicional estaría aún en un 6,5% anual, por encima del crecimiento del PIB nominal previsto hasta 2021, y de acuerdo con ese escenario teórico. La concesión de crédito descendería a un ritmo del 4,4% anual en el caso de que el beneficio de la banca cayera a la mitad en comparación con los niveles de los resultados conseguidos en el primer semestre de 2015.

Apunta en cualquier caso la importancia de fortalecer el capital como vía de “garantizar que hay la suficiente concesión de crédito a empresas y particulares a la vista de que la demanda aumenta. En este momento, una contracción de la concesión de crédito parece improbable, pero un esfuerzo del capital sería prudente para asegurar la estabilidad financiera”, añade el FMI.

La institución destaca que la banca española continúa fortaleciéndose para ser soporte del crecimiento económico. Señala en su análisis que el sector ya dejó atrás lo peor de la crisis, aunque aún deben continuar los esfuerzos para reducir el volumen de activos morosos y para mejorar su rentabilidad, una cuestión “clave, especialmente en el actual entorno macroeconómico”.

Asuntos pendientes

El FMI avisa de que, pese los avances realizados, la limpieza definitiva del balance de los bancos españoles llevará más tiempo. Y calcula que si la reducción de activos problemáticos continúa al ritmo observado hasta el momento (por alrededor de 30.000 millones de euros al año) aún serán necesario de media cinco años de plazo para resolver completamente el problema de la pesada herencia del pinchazo del ladrillo.

La institución añade que las provisiones para el riesgo de morosidad son elevadas, aunque también avisa de que un alza de tipos y su impacto en un posible aumento de los impagos puede pesar en la mejora que puede esperarse para la rentabilidad.

El FMI también menciona en su informe sobre la banca española las pérdidas que acusa Sareb y la recuperación pendiente de las ayudas públicas concedidas a Bankia y BMN, para lo que el Gobierno ha logrado dos años más de plazo.

El país que más provecho saca del BCE, junto a Italia

El esfuerzo de saneamiento de activos tóxicos es clave en que la banca española esté ya en posición de dar más crédito, si bien el BCE ha sido determinante. Sus medidas extraordinarias han garantizado una financiación asequible para los bancos, que a su vez han podido abaratar el precio del crédito a sus clientes.

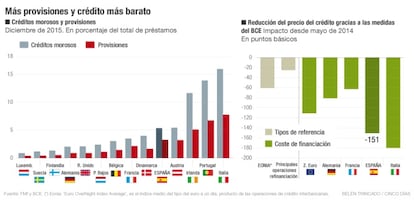

Esta es la conclusión que defiende el BCE en un informe publicado hoy, que revela que España e Italia son los países que más han aprovechado las medidas del BCE. La institución estima que el descenso en el precio del crédito desde mayo de 2014 ha sido de 111 puntos básicos de media en la zona euro, un abaratamiento que se amplía a los 180 puntos básicos en el caso de Italia y a los 151 en el español. En Alemania y Francia las rebajas son menos notables, de 81 y 63 puntos básicos, respectivamente.

El BCE defiende además que su política ha permitido reducir las diferencias de precios a lo largo de la zona euro. Y toma como gran punto de partida de esa mejora mayo de 2014, las jornadas previas a su decisión de junio de ese año de poner una tasa negativa a la facilidad de depósito y de lanzar líneas de liquidez condicionadas a la concesión de crédito.