Abengoa aprueba la refinanciación y ficha directivos para su puesta en marcha

El consejo de administración nombra a Gonzalo Urquijo presidente ejecutivo

Los hasta ahora accionistas de Abengoa han dado luz verde a su reestructuración y, con ella, a la entrada de un grupo de hedge funds y bancos acreedores en su capital.

Los hedge funds Abrams Capital, The Baupost, Canyon, Centerbridge, D.E. Shaw, Elliott, Hayfin, KKR, Oaktree y Värde, junto a las entidades financieras acreedoras aportarán hasta 1.170 millones. La empresa, por su parte, capitalizará deuda para remediar unos fondos propios negativos que a cierre de septiembre ascendían a a 4.683 millones.

La celebración de la junta de accionistas era uno de los pasos clave de la reestructuración de Abengoa, tras el visto bueno de los fondos y la banca –Santander, CaixaBank, Bankia, Popular y Crédit Agricole–, y la homologación del acuerdo por parte del juez que tramita su preconcurso.

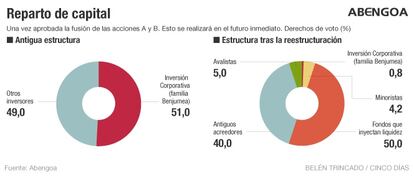

La puesta en marcha de forma inmediata del plan de viabilidad implicará una ampliación de capital con la que se dará entrada a los hedge funds y entidades y una fuerte laminación de los hasta ahora inversores, que pasarán a controlar solo el 5% de la compañía.

Inversión Corporativa, el vehículo de los Benjumea y otras familias andaluzas, reducirá hasta el 2,5% sus derechos de voto –porcentaje que caerá por debajo del 0,8% cuando se ejecute la unificación de los dos tipos de acciones– frente al 50,5% actual. En la junta de accionistas no se pudo aprobar la unificación por la falta de un porcentaje suficiente de dueños de acciones B.

La junta de accionistas de Abengoa aprobó además el cese del hasta ahora consejo de administración y el nombramiento de uno más reducido; pasa de once a siete miembros, y formado por independientes. Un cese que se produce días después de que la Audiencia Nacional haya estimado un recurso que implicará que los antiguos consejeros sean investigados, junto a Abengoa y la auditora Deloitte por administración desleal y falseamiento de información económica y financiera.

Abengoa estará presidida por Gonzalo Urquijo y en su consejo de administración se sentarán Manuel Castro Aladro, quien hasta 2015 estuvo vinculado a BBVA; Javier Targhetta, consejero delegado de Atlantic Copper; José Luis del Valle Doblado, actual presidente de la socimi Lar; José Wahnon Levy, que ha estado vinculado a Ezentis y Bankia; Ramón Sotomayor Jáuregui, consejero delegado de ThyssenKrupp, y Pilar Cavero Mestre, socia de honor de Cuatrecasas, Gonçalves Pereira.

Urquijo, actual presidente de ArcelorMittal España, pilotará la reestructuración de la compañía junto a Joaquín Fernández Pieróla, hasta ahora consejero delegado y que se mantendrá como director general del grupo, pero sin presencia en el consejo.

Para la ejecución de la reestructuración y la venta de activos que conlleva, Abengoa ha fichado a dos directivos provenientes: Víctor Pastor –proveniente de FCC– estará a cargo de la dirección financiera y David Jiménez-Blanco, con experiencia en Goldman Sachs y Dufry, se hará cargo de la nueva dirección de estrategia y reestructuración.

Los acreedores antiguos tendrán un 40% del capital siempre que opten por capitalizar su deuda. Se les entregarán acciones equivalentes al 70% del valor nominal de su deuda, y mantendrán el 30% en deuda que les será devuelta en un plazo de ocho años, con una rentabilidad del 0,25% de entrada, que puede subir al 1,5%. Los acreedores que han optado por no adherirse al plan sufrirán una quita del 97% sobre la deuda inicial y recibirán el 3% que les quedará a los 10 años sin remuneración alguna.

La unificación de acciones esperará

El único punto del orden del día que no fue aprobado en la junta de accionistas de Abengoa fue la unificación de los dos tipos de acciones de la compañía, A y B. Un punto que no fue votado por falta de cuórum y sobre el que el grupo de ingeniería ya había comunicado que era prescindible para la puesta en marcha su proceso de reestructuración. Será en las siguientes juntas, una vez tomen el control los hedge funds y los bancos acreedores la que apruebe dicha unificación.

Según los términos del plan de rescate, la empresa ejecutará una macroampliación de capital sin derecho de suscripción preferente. La ampliación supondrá multiplicar el número de acciones de Abengoa por cerca de 22. En la actualidad el número total de títulos es de 941,8 millones, de los que 858,7 millones son B (con un derecho de voto), y otros 83,1 millones son A, con 100.

Desde que la compañía solicitara el preconcurso de acreedores en noviembre del pasado año su capitalización ha pasado de 4.300 millones de euros a 215 millones. Está por ver cómo afecta la ampliación de capital a la evolución en Bolsa de la compañía, dado que se pondrán en circulación casi 18.000 millones acciones, que una vez sean convertidas en un único tipo serán 19.300 millones. Este número, sumado a las ya existentes, dará una cantidad total de más de 20.200 millones de títulos.

Por lo pronto, Abengoa se anotó en la jornada su mayor alza en dos meses. Así, sus títulos B sumaron un 5,48%.