Trump pone patas arriba la inversión sectorial en Bolsa

Deutsche Bank se anota la mayor alza de la banca europea por la expectativa de un acuerdo favorable con la justicia de EE UU

El triunfo de Donald Trump en las elecciones presidenciales de Estados Unidos ha desatado una catarata de movimientos en los mercados financieros que tiene su epicentro en la expectativa de una mayor inflación y, con ello, mayores tipos de interés. El plan económico de Trump, que pasa por un recorte de impuestos y una fuerte inversión en infraestructuras con los que aumentarán el gasto público y también la deuda y el déficit de la mayor economía del mundo, augura un alza del precio del dinero en EE UU más rápida de lo esperado.

Ese nuevo escenario ha puesto ya un suelo en las rentabilidades de la deuda, que tras renovar mínimos históricos durante años, han comenzado a repuntar, con la consiguiente oleada de ventas, en lo que los analistas interpretan como un claro cambio de tendencia en el que el fondo de mercado ha virado de rumbo. Y deja también nuevos ganadores y perdedores en el mercado de renta variable, como consecuencia las subidas de tipos de interés que se esperan.

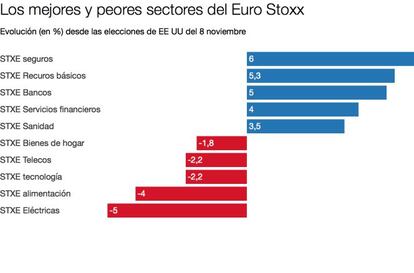

Bancos y aseguradoras son los sectores que mejor se comportan en la Bolsa europea desde el triunfo de Trump. Sus respectivos avances del 5% y 6% se igualan al alza del sector de materias primas, que gana el 5,3% alentado por la nueva política energética de Trump, que primará las energías fósiles y la producción propia de materias primas como el acero, en perjuicio de la producción china, a la que amenaza con penalizar con aranceles del 45%. Así, las mayores alzas en Europa se las anotan Antofagasta, del 13%, y ArcelorMittal, con el 12%.

En el sector financiero, el gran ganador del momento es Deutsche Bank, que repunta casi el 17% desde el 8 de noviembre. El banco reacciona a esa expectativa de alza de tipos, que beneficiará al conjunto del sector, pero también rebota tras el intenso castigo que sufre por la multa a la que se enfrenta en Estados Unidos por su papel en la crisis de las subprime y que amenaza la solvencia del banco, a menos que se cierre un acuerdo con la justicia estadounidense que la rebaje de forma sustancial desde los 14.000 millones de dólares iniciales. Ese pacto deberá concluir ya bajo la administración de Donald Trump que, lejos de perjudicar al banco, podría llegar a favorecerle puesto que el banco alemán es el principal acreedor del grupo empresarial del nuevo presidente de EE UU, según ha publicado The Wall Street Journal. El cierre de posiciones cortas sobre el valor ante este cambio de escenario también habría contribuido a la subida bursátil.

Los suizos UBS y Credit Suisse se anotan alzas del 15%, con casi toda la banca europea en positivo desde el día 8 salvo notorias excepciones: Santander y BBVA. Los dos mayores bancos españoles acusan en Bolsa estos días su presencia en México, que aguarda con temor los planes del nuevo inquilino de la Casa Blanca. La victoria de Trump, que amenaza con aranceles del 35% sobre los productos de su vecino y con la construcción de un muro a lo largo de toda la frontera, ha hundido el peso mexicano y sacudido la cotización de las empresas con exposición en el país azteca. BBVA, que tiene en México su principal fuente de beneficios, cae el 9,7% desde la victoria de Trump y Santander, el 3,4%.

Bankia se cuela entre los bancos que más suben con un alza del 9,5%. Sabadell y CaixaBank avanzan el 5% y el 4,2% desde el pasado martes y Popular araña un alza del 0,22%.

Frente al avance sectorial de bancos, aseguradoras y materias primas, la cruz la pone el sector eléctrico, con las mayores pérdidas, el 6,6%. El gran atractivo bursátil de las utilities, su rentabilidad por dividendo, pierde brillo estos días ante el nuevo horizonte de rentabilidad que supondrá el cupón de las emisiones de deuda. Valores tradicionalmente defensivos por este motivo como Enagás y Red Eléctrica sufren caídas desde el día 8 del 9% y el 7,2%. La compañías más castigada es la alemana RWE, con una pérdida del 12,3%.

Trump ha desatado por tanto una rotación sectorial en toda regla que, en opinión de Link Securities, también deja oportunidades interesantes en los valores más castigados y que ofrecen elevadas rentabilidades por dividendo, como las eléctricas, inmobiliarias o compañías de alimentación. “Esta reacción inicial de los mercados puede generar interesantes opciones de inversión entre este tipo de valores ya que, aunque es muy probable que los tipos de interés de la región del euro no vuelvan a bajar hasta los niveles de hace unas semanas, también lo es que van a mantenerse a niveles históricamente bajos por mucho tiempo”, señala Link Securities, que también avisa del efecto negativo que una brusca subida de los tipos de interés puede tener sobre la economía. “Podría terminar afectando muy negativamente a la recuperación económica y entonces ni los sectores más favorecidos por la misma en el corto plazo, como los bancos, podrán evitar salir perjudicados a medio/largo plazo”, añade.