Merlin inicia su nueva andadura en Bolsa como la mayor inmobiliaria

Empiezan a cotizar 146 millones de acciones tras la fusión con Metrovacesa La nueva empresa cuenta con activos por valor de 9.600 millones

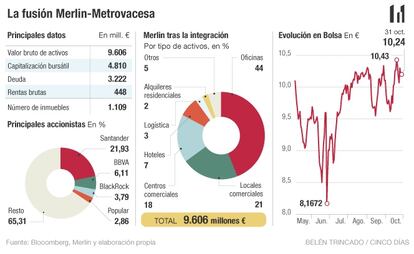

Merlin Properties consumó este lunes la última etapa en su proceso de creación del nuevo gigante inmobiliario español. Las nuevas acciones de la socimi comenzaron a negociarse en el Ibex 35 tras la absorción del negocio patrimonialista de la histórica Metrovacesa, dando lugar a una compañía con una valoración bursátil en alrededor de 4.810 millones, según recoge Bloomberg.

Los 146,7 millones de nuevos títulos de la socimi –sociedad cotizada de inversión inmobiliaria– tras el canje de acciones de Metrovacesa comenzaron a negociarse en las Bolsas de valores de Madrid, Barcelona, Valencia y Bilbao.

Para atender el canje, Merlin debía entregar a los accionistas de Metrovacesa esos 146,7 millones de acciones de un euro de valor nominal. Dichos títulos se lanzaron con una prima de emisión de 10,4 euros, es decir, con un valor total 1.526 millones.

Compromiso de permanencia de Santander y BBVA

La integración del potente negocio patrimonial de Metrovacesa en Merlin sirve para que los bancos accionistas lleven a Bolsa una empresa en la que en los últimos años han tenido que invertir recursos millonarios para sanearla tras la crisis del ladrillo. En 2009, un grupo de grandes bancos (BBVA, Santander, Banesto, Popular, Sabadell y Caja Madrid) se hicieron con el control de la que había sido la mayor inmobiliaria de España, tanto con negocio residencial como patrimonial. Ahí empezaba la reestructuración.

En uno de los primeros pasos, a finales de 2012, las entidades decidieron lanzar una opa de exclusión de Metrovacesa. En ese momento, la deuda alcanzaba los 5.500 millones y contaba con unas pérdidas de 269 millones.

Desde entonces, la banca se ha volcado en salvar la inmobiliaria. Los accionistas vendieron el último paquete en la filial francesa Gecina, que supuso 1.546 millones para reducir el pasivo. Además, en 2014 se canceló otro tramo de deuda por valor de 651 millones, en el que incluyó una quita de 156 millones. Por último, Santander, BBVA y Popular aportaron a Metrovacesa edificios de oficinas valorados en unos 1.000 millones, a través de la ampliación de capital no dineraria.

La salida a Bolsa permitirá en un futuro a los bancos hacer caja con la venta y recuperar toda –o parte– de sus inversiones. Pero de momento, Santander, BBVA y Popular han firmado un pacto por el que se comprometen a mantener sus participaciones en la nueva Merlin al menos seis meses. Una vez pasado ese plazo, el pacto fija una serie de condiciones para el caso de que deseen vender sus títulos. Mientras, recibirán un importante flujo de dividendos, porque el régimen fiscal de las socimis obliga a repartirlos anualmente.

La operación que concluye ahora se anunció en junio, cuando la socimi presidida por Ismael Clemente comunicó que absorbía el negocio patrimonial –propietario de oficinas, centros comerciales y otros activos inmobiliarios destinados al alquiler– de Metrovacesa, controlada entonces en un 70% por Santander, en un 21% por BBVA y en un 9% por Popular.

En la sesión del lunes, Merlin se dejó un 0,58%, para quedarse en un precio de 10,24 euros.

En virtud de este acuerdo, además surgía otra empresa común, Testa Residencial, que se convertirá en socimi y saldrá a Bolsa en un futuro, para el negocio de alquiler de viviendas. En este caso, estás entidades financieras controlarán alrededor del 65% de la nueva compañías y los anteriores accionistas de la socimi serán minoritarios, aunque un directivo de Merlin, Miguel Oñate, será el primer ejecutivo.

Como resultado de esta operación, el banco presidido por Ana Patricia Botín alcanza una participación del 21,95% en el capital de Merlin y del 46,21% en el de Testa Residencial.

El crecimiento exponencial de Merlin

Asimismo, la antigua inmobiliaria, nacida en 1918 para urbanizar el barrio de Cuatro Caminos tras la llegada del Ferrocarril Metropolitano de Madrid, mantiene otra empresa denominada Metrovacesa Promoción y Suelo, encargada de la futura promoción de viviendas.

Merlin, surgida en 2014, atrajo desde el primer momento la confianza de los inversores internacionales. Nació adquiriendo la conocida como Cartera Árbol, de más de 1.000 oficinas de BBVA en manos de varios fondos y family office.

La estrategia de los gestores de la socimi fue la de crecer rápidamente, aprovechando la confianza de los inversores y la recuperación del sector. En 2015 no desaprovechó la oportunidad de comprar a Sacyr su filial patrimonialista Testa por 1.800 millones. Sumaba así emblemáticos edificios en Barcelona y Madrid a su cartera, como una de las cuatro torres al norte de la Castellana. Tras esa decisión, recibió la bendición de los inversores con una ampliación por 1.034 millones e inmediatamente siguió el saneamiento del pasivo, con un préstamo sindicado con diez entidades por 1.700 millones y la emisión, en abril, de bonos por 850 millones.

Con la integración final de Metrovacesa, la nueva Merlin controla activos por valor de 9.600 millones, se convierte en una de las 10 grandes socimis europeas y pasa a ser el segundo propietario de centros comerciales en España.