Las refinanciaciones se desploman un 77% en España pese a los tipos a cero

Telepizza y Parques Reunidos han aprovechado sus debuts en Bolsa para reducir los costes de su financiación un 60% y un 54% respectivamente. La inestabilidad ha tumbado el importe agregado un 77%.

Los tipos de interés por los suelos no han propiciado que las empresas españolas se sienten a negociar con la banca una mejora de sus créditos; tampoco se han lanzado en masa al mercado de capitales para colocar deuda a condiciones ventajosas. Y eso que el euríbor a 12 meses está en negativo desde el pasado febrero y marca récord a la baja día tras día. Ayer cerró en el –0,059%, tras el mínimo del –0,063% que marcó el pasado 7 de julio. La mayoría de los préstamos empresariales está ligada a esa referencia pero a tres meses, que se mueve en el entorno del –0,3%. El euríbor a ese plazo está negativo desde abril del año pasado.

El importe de los préstamos renegociados por empresas españolas con entidades financieras se ha situado en 13.113 millones entre enero y el 23 de junio, un 78% menos que los 60.191 millones del mismo periodo del año pasado, según los datos recopilados por Dealogic. La cantidad de deuda colocada en el mercado con la misión de mejorar las condiciones de bonos ya emitidos o de préstamos antiguos con bancos también se ha desplomado, al pasar de 8.424 millones a 2.797 millones, de acuerdo a Dealogic.

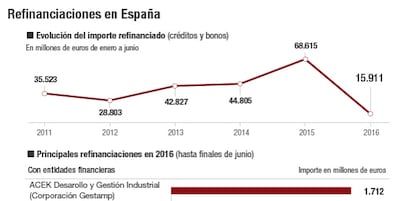

Las cantidades agregadas que resultan de sumar la financiación sindicada y la emisión de deuda han pasado de los 68.615 a los 15.911 millones. El desplome es del 77%. Si los tipos de interés están bajo cero y los bancos comienzan a abrir la mano en la concesión de crédito a las empresas solventes, ¿por qué este abultado descenso? Los expertos coinciden en que las grandes operaciones en España se cerraron en el primer semestre del año pasado, de ahí el hundimiento. Entre enero y junio de 2015 pasaron por el tapete negociador Iberdrola (5.900 millones), Telefónica (5.500), El Corte Inglés (3.542), ACS (3.411), Gas Natural (2.750), Sacyr (2.265), Eroski (2.142) y Euskaltel (1.870 millones de euros), entre otras grandes empresas.

La inestabilidad de inicios de año, con las dudas sobre el crecimiento en China y el hundimiento del precio del petróleo –el barril Brent marcó un mínimo de más de 12 años el pasado enero, cuando perdió los 28 dólares– frenaron la actividad empresarial en todo el planeta. La caída del volumen en los préstamos ha sido intensa no solo en España, también en los países de Europa, Oriente Próximo y África (EMEA), con un descenso del 34%, y en toda Europa, con una caída del 42%, señala Carlos Soriano, responsable de préstamos sindicados en España de Société Générale.

La intensa actividad de 2015 y la inestabilidad política son las culpables

El directivo de la entidad francesa añade que el miedo al brexit, un temor que se ha convertido en realidad, la escasez de fusiones y adquisiciones y, especialmente, la frenética actividad del primer semestre de 2015 explican el acusado descenso. “Las operaciones cerradas el año pasado se benefician además de la caída del euríbor, por lo que no tiene sentido que vuelvan a renegociarse las condiciones; los diferenciales, además, se mantienen más o menos estables”, explica Soriano. Los spreads (la diferencia entre el índice que se toma para calcular el precio del préstamo y el coste real de este) oscilan entre los 30 y los 40 puntos básicos de los mejores casos, empresas con rating, y los 200 puntos de las que no cuentan con calificación.

La inestabilidad política en España, con un gobierno en funciones desde el pasado diciembre, ha sido otro factor decisivo en el peor comportamiento nacional en relación con el resto del mundo. Eso sí, en dos de las tres operaciones de salida a Bolsa se han ejecutado cambios sustanciales en las estructuras de financiación –en Telepizza y Parques Reunidos–, que han rebajado sus costes.

Carmen Pino, directora de créditos investment grade de BNP Paribas para España y Portugal, destaca que entre enero y junio del año pasado salieron no solo las grandes, sino las pequeñas y medianas empresas, por lo que el volumen fue excepcional. Las operaciones firmadas en 2015 cuentan con vencimientos muy largos: la mayoría expira entre 2020 y 2022, y algunas se extienden hasta 2025.

BNP Paribas ha participado en las operaciones de refinanciación del grupo de instalaciones de ocio que ha debutado en Bolsa y también en Merlin, en Gestamp (véase gráfico), Metrovacesa, GMP y Acciona. Esta última, acordada en julio, incluye la mejora del tipo de interés pactado para los 1.800 millones firmados por el grupo constructor y de energía el año pasado, la ampliación de 400 millones adicionales (hasta un total de 2.200 millones) y el alargamiento en un año del plazo de devolución. En el mercado de capitales, destacó la emisión de bonos por 850 millones de la socimi Merlin.

Salir a Bolsa y reducir un 60% el precio del crédito

Telepizza, que se reestreno en Bolsa el pasado 27 de abril, aprovechó la colocación para mejorar su perfil financiero. Hasta su puesta de largo, contaba con créditos sénior por 285 millones de euros a un tipo de interés medio del 7%; redujo su importe hasta los 215 millones gracias a la ampliación de capital de 118 millones, dedicada también al pago de bonus a los directivos, y rebajó el tipo de interés a los 2,75 puntos porcentuales. Entre los bancos que forman parte del préstamo sindicado están Banca IMI, Merrill Lynch International, UBS, BBVA, Nomura, Barclays, Santander e ING.

El descenso en el tipo de interés, de más del 60%, ha permitido a la compañía de comida a domicilio pasar de un gasto financiero en créditos de 35 millones anuales a ocho.

Parques Reunidos también ha enderezado su estructura crediticia. El coste de su financiación, que superaba el 7% anual, ha quedado por debajo del 3,25% tras su debut en el parqué el pasado 29 de abril. Esto supone un pago de intereses de unos 51 millones de euros este ejercicio, frente a los 78 del cerrado a 30 de septiembre. La deuda neta, tras la ampliación de 525 millones, ha quedado en 775 millones de euros, frente a los más de 1.000 registrados a finales de diciembre. El grupo de instalaciones de ocio amortizó totalmente la financiación antigua con la ampliación de capital y un nuevo préstamo, constituido por una línea de crédito de 575 millones, divididos en dos tramos de 230 y 345 millones, que se complementa con línea de crédito flotante multidivisa de 200 millones. Entre las entidades que han firmado esa nueva financiación están Deutsche Bank, Morgan Stanley, BNP Paribas, Barclays, Santander, Sabadell, BBVA, Banca IMI y CaixaBank.