Merlin y Metrovacesa crean la mayor inmobiliaria de España

Santander sentará a tres consejeros y BBVA a uno en el nuevo consejo de administración El negocio residencial saldrá a Bolsa a largo plazo

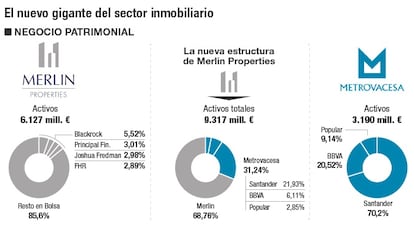

Nace la que será con diferencia la mayor cotizada inmobiliaria del país. La socimi Merlin Properties se refuerza enormemente al fusionarse con Metrovacesa, controlada por Santander y BBVA, según anunciaron este martes las empresas a la CNMV. De la transacción saldrán dos firmas: Merlin para el negocio patrimonial y otra nueva para el residencial.

Metrovacesa, presidida por Rodrigo Echenique, integra sus activos terciarios (oficinas, centros comerciales...) en la socimi (sociedad cotizada de inversión inmobiliaria). De ahí saldrá un gigante que controlará activos por valor de 9.317 millones de euros. De esos, 3.190 millones provienen de las propiedades que aporta la empresa del Santander y BBVA.

Hasta ahora, Metrovacesa está controlada por Santander en un 70,2% del capital, BBVA con un 20,52% y Popular con un 9,14%. La inmobiliaria fue excluida de Bolsa por los bancos acreedores en 2013. En los últimos meses, las entidades financieras sanearon la compañía con una ampliación de capital y la segregación del negocio residencial. Desde ese momento, se especuló con que la parte patrimonial volvería en algún momento a cotizar.

- El nuevo capital de Merlin

La fórmula para regresar al mercado ha sido la integración con Merlin, cotizada en el Ibex 35 y presidida por Ismael Clemente, y cuyos accionistas de referencia son fondos como Blackrock o Principal Financial, con participaciones inferiores al 5%. Ahora, tendrá como accionista de referencia a Santander, con el 21,93% de las participaciones. BBVA dispondrá de más del 6% y Popular alrededor del 3%. Permite así a medio plazo que las entidades vendan su participación y recuperen todo lo invertido para refinanciar a Metrovacesa.

Además, el consejo de administración de Merlin se amplia de 10 a 15 miembros. Santander ocupará tres de los nuevos sillones y uno el BBVA. El pacto tendrá que ser refrendado en junta de accionistas en septiembre. Es la segunda gran operación de Merlin, que este martes terminó de adquirir Testa, la filial patrimonialista de Sacyr, por 1.793 millones.

- La nueva empresa residencial

Como segundo acuerdo de la integración, nace una nueva sociedad, en este caso para el negocio de promoción de viviendas al unir la división Testa Residencial con Metrovacesa, que controlará el 65,74% de la firma. Esta empresa tendrá el objetivo final de salir a Bolsa a medio plazo, informan fuentes conocedoras de la operación. Quedan fuera de la fusión los suelos propiedad de la participada de Santander.

“Competiremos a nivel europeo”

“Esta operación supone una consolidación del proyecto que empezó hace menos de dos años. Hemos creado la mayor compañía inmobiliaria de España para competir a nivel europeo”, señala Ismael Clemente, presidente de Merlin, a Cinco Días, respecto a esta operación. El primer paso de su crecimiento fue la adquisición de Testa, filial de Sacyr, concluida esta semana y por la que ha pagado 1.796 millones de euros. La transacción de ayer supone crecer en activos de forma similar.

En la operación, que se cerrará con la emisión de 146,7 millones de acciones de Merlin, Goldman Sachs ha actuado como asesor financiero de Metrovacesa y Morgan Stanley de Merlin.

“Es un reconocimiento explícito del valor que Merlin atesora y que el mercado no estaba recogiendo por las circunstancias externas y la incertidumbre política”, apunta este directivo. La socimi cuenta actualmente con un valor bursátil de alrededor de 3.050 millones y ayer cerró con una subida del 1,43% en la sesión.

La compañía resultante será una de las mayores socimis de Europa, según señalaron las empresas. La cartera comercial estará compuesta por más de tres millones de metros cuadrados en propiedades. Estará centrada principalmente en oficinas, representando el 44% de la cartera resultante, locales comerciales (21%) y centros comerciales (18%). Las rentas por el alquiler de estos activos serán de 450 millones al año. En oficinas en Madrid y Barcelona contará con unos 340.000 m2 de superficie bruta arrendable. Respecto al residencial, se alcanza una cartera de 4.700 de viviendas en alquiler, un valor bruto de activos de 980 millones y unas rentas brutas anuales de 35 millones.