Aún hay esperanza para la renta fija

Ser selectivo es más importante que nunca para no desaprovechar posibles oportunidades en emergentes o deuda corporativa.

Han sido –¿o lo siguen siendo?– malos tiempos para el inversor conservador. Últimamente, muchos de sus tradicionales refugios en renta fija han dado más sobresaltos que tranquilidad, con la deuda soberana sin rentar. Sin embargo, los expertos se resisten a dar por cierto que no exista retorno en este tipo de activos.

De hecho, todas y cada una de las 15 gestoras consultadas para este reportaje asegura que existen variadas oportunidades en este segmento de inversión, si bien es cierto que parte de ellas admiten que solo habrá ganancias si el riesgo acompaña a nuestras inversiones y somos más selectivos que nunca.

“Pensamos que todavía existen oportunidades en renta fija, aunque el retorno esperado ya no sea tan alto como el que se ha obtenido en años anteriores. Es cierto que la búsqueda es cada vez más compleja y no se trata de hablar de sectores o mercados en general, sino de emisores e incluso emisiones en particular”, admite Armando López, responsable de renta fija de Santander AM.

Susana Sánchez Duarte, directora de renta fija y garantizados de Bankia Fondos, apunta que encontrarlas depende del riesgo que queramos asumir y de nuestro horizonte de inversión. “En un entorno como el actual, con bancos centrales implementando políticas monetarias extremadamente laxas, pensamos que los plazos medio/largos de los periféricas (España/Italia) ofrecen interesantes oportunidades de inversión para aquellos capaces de admitir una volatilidad no muy elevada. Si se está dispuesto a soportar un mayor riesgo, la deuda soberana emergente sería una buena opción”.

Pero vayamos poniendo nombre y apellido a esas oportunidades. Carmen Lumbreras, directora de inversiones de renta fija y renta variable de CaixaBank, por ejemplo, resalta “la renta fija privada, especialmente las subordinadas, tanto del sector financiero como de empresas no financieras”. Explica su elección en que el BCE comprará bonos sénior de empresas no bancarias, lo que facilitará la financiación de estas compañías beneficiando por valor relativo también a las subordinadas.

Gestora de renta fija y socia de EDM, Anna Karina Sirkia Zachari también cree que hay más oportunidad en el crédito corporativo, ya que “la deuda pública está cara y gran parte de esta ofrece rendimientos negativos. Además de cara, los cupones nulos suponen una mayor sensibilidad a movimientos en los tipos de interés. Así pues, no podemos verlos como instrumentos exentos de riesgo, más bien al contrario, hoy pueden mostrar una elevada volatilidad y fácilmente dar resultados negativos”.

Por categorías

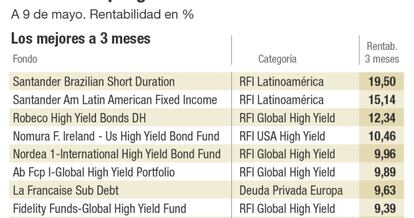

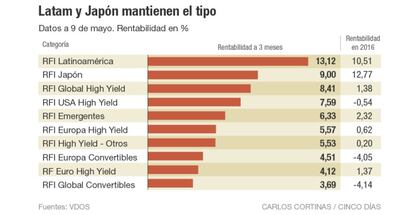

Tenemos pistas importantes al observar el dispar rendimiento de las distintas categorías de este tipo de fondos. Por ejemplo, los que invierten en Latinoamérica (13% de rentabilidad a tres meses y más del 10% en el año, según datos de VDOS) o Japón viven un resurgir (9% trimestral y 12,8% en 2016), mientras la deuda pública europea (se deja el 2,7% en el año) y la estadounidense (casi el -1% en 2016) no levantan cabeza.

Pero si hay una categoría por la que apuesten los expertos esta es emergentes. Ana Guzmán, responsable de Aberdeen AM en Iberia, está convencida de que en “renta fija emergente hay grandes oportunidades y es el segmento que ha sido más penalizado por los mercados financieros durante los últimos años de manera indiscriminada sin tener en cuenta la calidad de las emisiones”. Es más, ve grandes oportunidades en aquellos países que han acometido reformas estructurales, son importadores netos de materias primas y sus cuentas públicas están mejorando.

En concreto, Eugene Choi, especialista de deuda emergente de Pictet AM, recuerda que la deuda soberana de mercados emergentes ha llegado a presentar 14% de revalorización los primeros meses del año y cree que “la deuda de emergentes en moneda local será el mejor activo de renta fija los próximos cinco años. Ahora bien, vendrá acompañado de volatilidad”.

Por contra, en esta gestora opinan que “la deuda europea grado de inversión no es atractiva, pues los efectos del programa previsto de compra del BCE ya están en gran parte reflejados. Pero las perspectivas en deuda de alta rentabilidad de EE UU son brillantes”, augura Luca Paolini, director de estrategia de Pictet AM.

Leonardo Fernández, director del canal intermediario de Schroders, resume que a pesar de que nos encontramos en un escenario de tipos bajos, sigue habiendo opciones en renta fija, “especialmente en deuda corporativa europea. Dentro del mercado de los bonos corporativos, en los high yield, donde los rendimientos son mayores además de estar menos expuestos a impagos de sectores como energía o materiales, que son los más arriesgados”. Además, también les gusta el high yield estadounidense y la deuda emergente.

“La clave es entender bien los productos en los que se invierte que, debido a las necesidades de un mercado cada vez más dinámico, son cada vez más complejos. En ese sentido, para el inversor final será cada vez más necesaria la labor de un asesor profesional”, recomienda Javier Mallo, responsable de Legg Mason para España y Portugal.

Demuestra “el valor de una acertada selección de activos, fruto de un trabajo concienzudo de análisis y de una gestión experta”, según Paula Mercado, directora de análisis de VDOS, que en la clasificación de los fondos más rentables haya vehículos con retornos similares tanto en inversiones a largo plazo en deuda pública euro (Axa World Funds-Euro 10+LT), como en deuda pública global (Robeco Lux-o-Rente DH), renta fija euro a largo plazo (Aviva Investors-Long Term European Bond), renta fija global euros (NN Euro Long Duration Bond) o renta fija internacional emergentes (Candriam Bonds Emerging Markets Classique).

La recomendación de las gestoras

BBVA AM

Con independencia de la complejidad que presentan actualmente este tipo de activos, “una cartera bien diversificada, para cualquier perfil de inversor, debe contemplar, en menor o mayor medida, un cierto porcentaje en renta fija. La alternativa a las bajas rentabilidades que ofrece hoy el activo no debe ser saltar a otros más volátiles, sino encontrar la cartera adecuada en el propio activo”, aseguran rotundos desde BBVA AM.

M&G

Además de en “crédito, especialmente el emitido por compañías estadounidenses”, Ignacio Rodríguez, responsable de esta gestora para España, Portugal y América Latina, ve oportunidades muy interesantes en “la deuda emergente, aprovechando las fuertes caídas de las divisas locales que vimos el año pasado. En mercados emergentes, donde si cabe es aún más importante la selección adecuada de emisores, contamos con un sesgo favorable hacia deuda de Gobiernos”.

Credit Suisse Gestión

En esta gestora hacen hincapié en que hay que ser muy selectivo. “Actualmente, tratamos de evitar la inversión en high yield, preferimos bajar en la estructura de capital de compañías en las que nos sentimos cómodos, hacia la deuda subordinada, siempre previo estudio de los folletos de cada emisión”, explica Victoria Coca, gestora de renta fija, que cree que es una estrategia para inversores que buscan rentabilidad atractiva, diversificación y riesgo moderado.

BNY Mellon IM

Los mercados de deuda gubernamental presentan riesgos y recomiendan ser muy selectivos con la exposición a high yield, “un mercado que ha registrado un ligero repunte de las tasas de impago”, asegura Sasha Evers, su director general. “Nos parece importante mantener un enfoque global y flexible que abarque una amplia gama de instrumentos porque, ahora mismo, hay que ser muy selectivos con las oportunidades que ofrece la renta fija y hay partes del mercado que preferimos evitar”.

Tressis

Javier Monjardín, director de análisis de Tressis, es escéptico, ya que “las oportunidades que se encuentran son escasas. La gran mayoría de activos tienen valoraciones más que ajustadas y presentan un riesgo asimétrico elevado, es decir, el riesgo que se asume para obtener unos retornos aceptables es demasiado alto”. No obstante, cree que continúan ofreciendo valor los bonos estadounidenses con cupones variables y la deuda subordinada europea emitida por bancos.

SYZ

“En un mundo de bajo, pero positivo, crecimiento, baja inflación y nulos rendimientos del efectivo, aún hay oportunidades para la renta fija”, cree Adrien Pichoud, economista jefe de SYZ Asset Management. ¿Dónde? En el segmento de bonos soberanos, en la deuda de los países periféricos denominados en euros, deuda denominada en dólares y bonos de países emergentes en divisa fuerte. Y en el lado del crédito, en deuda no financiera, deuda subordinada financiera y bonos de alto rendimiento.

Amiral Gestión

La rentabilidad con un riesgo asumible solo se encuentra en mercados paralelos, como en productos de emisores sin calificación, bonos de pequeño tamaño o productos complejos que incluyen opciones de reventa, subordinadas, etc.”, dice David Poulet, gestor de renta fija. ¿Otras opciones? “Sectores que actualmente no cuentan con el favor de los mercados: commodities, emergentes… Si bien no está recomendada para inversores dispuestos a soportar un mínimo de volatilidad”.

XTB

En la jornada XTB Trading Day, el analista de XTB Javier Urones afirmó de forma tajante durante su repaso a las perspectivas para los próximos meses en renta variable y renta fija, mercados emergentes, de divisas y materias primas, que “en Europa, el mercado de renta fija está intervenido. No tiene sentido que incluso los intereses de la deuda estén en negativo en algunos países. Sin embargo, se trata de un buen momento para que Estados y empresas refinancien su deuda”.

La Française AM

Con rotundidad se expresa Jean-Luc Hivert, director de renta fija de esta gestora. “Las rentabilidades en los mercados desarrollados son bajas y las reglas son claras: si no hay riesgo, no hay rendimiento”, mientras que su responsable en Iberia y Latinoamérica, Augusto Martín, añade que tanto el high yield como la deuda subordinada, tradicionalmente utilizados dada su elevada rentabilidad potencial, pueden seguir usándose “con el debido asesoramiento y diversificación”.

Axa

¿Y Argentina? ¿Vuelve a las carteras? El país emitió recientemente 16.000 millones de dólares en deuda nueva, destinada a pagar sus compromisos con los fondos buitre. No obstante, Manolis Davradakis, estratega de AXA IM, duda de que estemos ante “el comienzo de una nueva era en la que Argentina vaya a poder financiar su deuda en el mercado”. Es más, apunta que la economía argentina tiene otras debilidades que hacen poco recomendable la inversión en deuda soberana del país.