¿Qué pasará con la acción de Telefónica si la Comisión veta la venta de O2?

Algunos expertos rebajarán drasticamente el precio objetivo de la acción y recortarán la recomendación a vender ante las dudas de que pueda seguir pagando dividendo.

Aunque el escenario central de Telefónica sigue siendo el visto bueno a la venta de O2, parece bastante probable que la Comisión Europea eche para atrás esta operación. Si esto sucede, la cotización de la operadora en Bolsa sufrirá a corto plazo. De hecho, las casas de análisis ya se están planteando cambiar la valoración de la compañía si la operación se frustra.

Bankinter, que acaba de recortar el precio objetivo de Telefónica tras la presentación de resultados del primer trimestre, recortará aún más el precio objetivo, concretamente hasta 9 euros (actualmente la cotización de Telefónica está en 9,1 euros) si finalmente la operación no sale adelante. Además, han anunciado que reducirán la recomendación de la operadora española a vender desde el actual consejo de neutral.

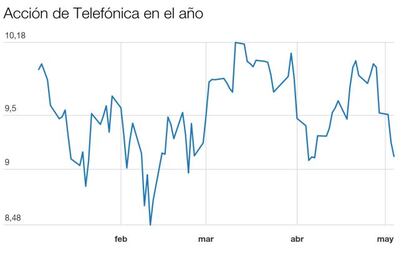

Las acciones de Telefónica que se cambian a 9,04 euros, acumulan una caída anual del 10% en el año de la acción. Jaime Díez, analista de XTB, cree que el mercado "ya comienza a descontar este escenario por lo que una confirmación oficial tendrá un impacto limitado, pero podríamos ver cesiones que busquen los niveles de 8,5 euros en primer instancia".

"Conseguir la autorización de la Comisión Europea a la venta de O2 es fundamental tanto para la reducción de la deuda, que se incrementaba durante el primer trimestre en más de 290 millones de euros, como para cumplir con los objetivos de la compañía. Especialmente para abonar el dividendo ( 0,75 euros en efectivo, rentabilidad por dividendo en torno a 7, 5% ) íntegramente en efectivo", explica Bankiter en un informe. Al final, un fracaso en la venta de O2 o la falta de alternativas válidas también pondría en peligro el mantenimiento del rating en su nivel actual (Baa 2 /BBB/BBB+).

Bankinter considera que "el desenlace parece complicarse por momentos y la propia compañía afirma que no se puede descartar un rechazo. Especialmente si se tiene en cuenta que el Brexit está contaminando de manera importante el debate sobre la operación. En un contexto en el que las autoridades de la competencia británicas se han mostrado claramente en contra de la misma, una aprobación de la Comisión Europea podría interpretarse como una excesiva injerencia en los asuntos internos de Reino Unido por parte de las autoridades europeas" ya que esto, a su vez, daría alas a los partidarios del Brexit y, por tanto, se observaría como un desenlace poco deseable en términos políticos.

El escenario central de la compañía sigue siendo el de la aprobación por dos razones fundamentalmente. "En primer lugar, consideran las concesiones ofrecidas por Hutchison más que suficientes para anular los recelos de la Comisión. Recordemos que Hutchison ha ofrecido congelar tarifas a clientes durante cinco años, realizar inversiones a cinco años años por valor de 5. 000 millones de libras para mejorar la cobertura y la velocidad de datos e incluso la apertura de redes a otros competidores en términos previamente acordados". En segundo lugar, Telefónica considera que las "objeciones iniciales mostradas por la Comisión no difieren en exceso de las mostradas en otras operaciones finalmente autorizadas", recuerda Bankinter.

- ¿Existe un Plan B si la operación no sale adelante?

Telefónica maneja varias opciones si al final se veta la venta de O2. Entre las opciones estaría, la salida a Bolsa de Telxius por unos 2. 300 millones de euros, la desinversión de activos no estratégicos (salida a Bolsa de la filial mexicana) y posibles escenarios alternativos con O2 (con los que probablemente recaudaría un importe inferior a los 14. 000 millones de euros ahora barajados). Bankinter explica que entre ellos, estaría sacar a Bolsa O2, vender parcialmente el activo a otro operador o incluso analizar la conveniencia de permanecer en Reino Unido.

Por el momento, el valor cuenta con buenas recomendaciones por parte del consenso de Bloomberg. El 55% aconseja comprar al tiempo que el 26% tiene mantener y el 18% en vender. El precio objetivo medio de Bloomberg está en 11,48 euros, lo que supone un potencial de revalorización del 25% desde precios actuales de cotización.