Qué va a pasar con los 50.000 accionistas y los 24.000 empleados de Abengoa

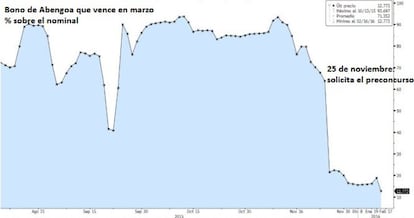

La multinacional de ingeniería, uno de las flamantes empresas del Ibex entre julio de 2013 y el 27 de noviembre de 2015, está en sus horas más bajas, después de que hace dos meses y medio solicitara la protección inicial de la Ley Concursal. Abengoa lucha por evitar el concurso, un proceso inevitable si no llega a un acuerdo con acreedores que representen al menos tres quintas partes del pasivo total y con dueños del 75% de la deuda financiera antes del 28 de marzo.

- ¿Cómo están las negociaciones entre los acreedores y la empresa?

Abengoa y sus asesores –Álvarez & Marsal y Lazard– se reúnen prácticamente cada día con el comité que representa a sus acreedores financieros –el denominado G7, formado por Santander, Bankia CaixaBank, Popular, Sabadell, HSBC y Crédit Agricole– y con KPMG para tratar de llegar a una propuesta que evite el concurso. Las relaciones están tensas, después de que Abengoa aplazara hasta el pasado 9 de febrero la presentación del plan financiero. El asesor de la banca espera haber alcanzado a una propuesta inicial a finales de este mes, que deberá ser ratificada por todos los acreedores.

- ¿Puede Abengoa sobrevivir hasta el 28 de marzo sin más liquidez?

No, la compañía necesita un crédito de unos 170 millones de euros para poder pagar las nóminas de febrero y de marzo. Los bonistas, liderados por Houlihan Lokey, han propuesto relevar a la banca en la inyección de ese dinero, pero exigen un interés del 15% anual más un 10% a vencimiento y piden a los bancos, como garantía de ese crédito, una parte de las acciones que tienen pignoradas en Atlantica Yield, valoradas en unos 330 millones de euros. Ahora mismo no hay acuerdo ni sobre el precio ni sobre la prenda.

- ¿Qué pasa si el grupo no consigue esa liquidez?

Ha obtenido 30 millones de euros por su antigua sede en Madrid y por una planta solar en Abu Dabi y afirma que tiene otros activos a la venta por los que ya dispone de ofertas por 70 millones de euros. Pero la empresa advierte que necesita además ese préstamo por alrededor de 170 millones. Si los bonistas no se lo dan, deberán ser los bancos lo que lo hagan, ya sea en el actual preconcurso o en un concurso de acreedores puro y duro. Si no recibe el dinero, el grupo quedaría arrasado y su valor, incluso en el caso extremo e improbable de liquidación, se reduciría exponencialmente.

- ¿Qué va a ocurrir con los actuales accionistas de Abengoa?

Los alrededor de 50.000 particulares con títulos de Abengoa han sufrido una fuerte disminución del valor de sus acciones. Ninguna solución es positiva. Existen tres opciones: que se llegue a un acuerdo con los acreedores antes de finales de marzo; que no se consiga y que entre en concurso pero que después se logre reflotar el grupo, y la tercera, y peor opción, que Abengoa entre en concurso, no se recupere y vaya a liquidación.

- ¿Qué efecto tendría para los accionistas que se evite el concurso?

Abengoa seguiría cotizando, pero los acreedores van a exigir una extinción total, o casi, de los accionistas actuales. Abengoa propone que se conviertan en acciones unos 6.000 millones de euros de deuda corporativa. La propuesta, que está siendo discutida en estas semanas, ya ha sido demasiado benévola para los inversores actuales, según fuentes cercanas a los acreedores, como publicó CincoDías el pasado 11 de febrero. La mayoría de los acreedores quiere que los Benjumea, que controlan el 51% de los derechos de voto junto a otras familias andaluzas, sean borrados de Abengoa. El escenario de emisión de una avalancha de títulos nuevos se asemejaría al de Bankia, donde los accionistas pierden más del 99% desde el precio de salida a Bolsa

- ¿Qué supondría entrar en concurso de acreedores?

La CNMV suspendería la negociación de las acciones de Abengoa en la Bolsa, la compañía estaría bajo tutela judicial, con un posible cambio en sus gestores, y se negociaría una solución para ella, continuación, o no, de la propuesta de los acreedores. Las fuentes consultadas indican que este escenario aplazaría la vuelta a la normalidad de Abengoa, pero no implicaría necesariamente su disolución. Son varias las cotizadas que han superado el concurso y han vuelto a negociarse, como Renta Corporación, Dogi o Zinkia. Incluso en concurso, los accionistas podrían vender sus títulos a un tercero a un precio pactado.

- ¿Qué ha ocurrido con otras cotizadas que han entrado en concurso?

La mayoría de las empresas en concurso no han vuelto a cotizar. Así ha ocurrido con Martinsa Fadesa, en liquidación, Sniace, La Seda de Barcelona, Pescanova –que sí tratará de regresar a la Bolsa–, Reyal Urbis, Cleop, Fergo Aisa, Nyesa o Indo.

- ¿Qué recomiendan los expertos consultados?

Los analistas que siguen Abengoa creen que la mejor opción para los minoritarios es dejar el barco. “Lo lógico es vender con los recientes rebotes que está experimentado la acción”, afirma un experto que solicita no ser identificado. La otra opción es quedarse a la espera de que se logre una solución satisfactoria para el futuro del grupo y para los accionistas actuales. Aguardar, eso sí, implica el riesgo de que finalmente no se evite el concurso y la posibilidad de hacer caja con los títulos baje a la mínima expresión.

- ¿Qué ocurrirá con los bonistas de Abengoa?

El banco Holihan Lokey agrupa a dueños por bonos por un nominal superior a los 1.500 millones, de un total de 3.600 millones. El objetivo de Abengoa es pagar unos 3.000 millones de euros de deuda y aplicar una metamorfosis a otros 6.000 millones. La capitalización se ejecutará a un precio superior a la cotización actual, lo que implicaría pérdidas de entre el 60% y el 80% con su posterior venta.

- ¿Qué posición tienen los bancos que negocian con Abengoa?

El gran aliado de Abengoa en su lucha por evitar el concurso es Santander, que junto con Bankia, CaixaBank, Popular, Sabadell, HSBC y Crédit Agricole lideran las conversaciones. Pero no todas son de la misma opinión y algunas abogan por el concurso.

- ¿Qué opciones judiciales tienen los accionistas y los bonistas?

Los despachos de abogados Izquierdo Asociados e Ius Aequitas presentaron la querella contra la cúpula de Abengoa admitida a trámite por la Audiencia y permiten que los accionistas o bonistas se unan a la causa. El bufete Yvancos, que se sumará a ellos, ultima una querella por lo civil impulsada por varios bonistas para reclamar responsabilidad a todo el consejo y la consultora Deloitte por los daños y prejuicios ocasionados.

- ¿Qué va a pasar con los 24.000 empleados de Abengoa?

El grupo ha iniciado un proceso de reducción de personal no indefinido, que ha afectado por el momento a más 500 personas en Andalucía. Las operaciones en Brasil, paralizadas, han implicado la salida de trabajadores. Los negocios en venta, como los relacionados con la bioenergía, supondrán la marcha de fuerza laboral en estas áreas, pero la empresa que compre esos negocios, la mayoría de ellos está fuera de España, previsiblemente se quedará con parte de la plantilla.

- ¿Qué se espera para los alrededor de 5.000 trabajadores en España?

La firma asegura que el ajuste de la plantilla en España será mínimo. La dirección no se plantea rebajar los sueldos, pues asegura que los salarios son competitivos, debido a los ahorros derivados de que una parte de los empleados estén en Sevilla.