Las cinco pesadillas que agitan el mercado

"El que teme sufrir, ya sufre el temor”. Este proverbio chino puede resumir el estado de inquietud en el que han entrado los mercados en las últimas semanas por el miedo a que el gigante asiático descarrile y la economía mundial pierda uno de sus mayores motores. No es solo que el desplome bursátil enChina y la devaluación del yuan afecten a los inversores.Es, sobre todo, el miedo a sufrir un aterrizaje brusco de la segunda economía del mundo.

¿Esta justificado este clima de tensión? Los expertos de Carax Alpha Value creen que no. “Los inversores se sitúan en el peor escenario: fuerte desaceleración de China, guerra de divisas, subida de tipos en EE UU y estancamiento de Europa. Creemos que esto tiene menos probabilidad que el escenario de una suave desaceleración en China, subida progresiva y razonable de tipos en EE UU y suave recuperación de Europa”, destacan.

Por su parte, Ánge lPérez, analista de Renta 4, replica que “la reacción ha sido un poco más fuerte de lo esperado por la menor liquidez propia del verano, pero de fondo existe la sensación de que la economía china se está ralentizando”, lo que presiona a las materias primas y puede reducir el crecimiento económico mundial. China centra los miedos, pero hay otros factores que perturban al mercado.

China

El índice de Shangái ha caído un 11,5% esta semana y el de Shenzen, un 11,7%. Todo ello a pesar de las masivas inyecciones de liquidez y la compra directa de acciones por parte de las autoridades del país. El peor dato del índice PMI de actividad del sector manufacturero en seis años y medio conocido el viernes desató las órdenes ventas.

También preocupa que el yuan vuelva a depreciarse. Varios bancos de inversión han revisado a la baja sus previsiones para el yuan este año, porque creen que seguirá cayendo. Los expertos de Barclays alertan de que las salidas de capitales desde China se han disparado en las últimas jornadas, tendencia que se reforzará si, como se espera, el yuan sigue bajando. Por esta razón, el banco británico prevé nuevos recortes de los tipos de interés en septiembre. También desde Banca March creen que “no hay que descartar nuevas medidas de estímulos monetarios y fiscales si no se crece al 7%”.

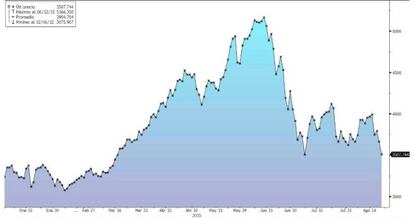

La clave ahora está en saber si China es capaz de controlar la situación o si termina dañando a la economía mundial y, por tanto, seguirá zarandeando a las Bolsas.Los expertos de Link Securities creen que “mientras que no haya indicios de que las economías desarrolladas pueden volver a entrar en recesión, que no parece, lo que se está produciendo es una corrección en las Bolsas, que calificaríamos incluso de sana, dentro de una tendencia alcista de largo plazo de estos mercados”.

Petróleo

El precipitado descenso del petróleo se acelera.El barril de crudo Brent desciende un 7,4% hasta los 45,4 dólares, el nivel más bajo desde 2009, en su peor semana desde marzo. Según la agencia Reuters, varios delegados de la Organización de Países Exportadores de Petróleo (OPEP) están preocupados por el desplome del precio del crudo, pero no ven posible que el cártel cambie su política de contribuir a fomentar el exceso de oferta de oro negro para ganar cuota de mercado. El próximo año confían en que el precio del barril de petróleo repunte hasta los 60 dólares.

El resto de materias primas también ha vivido una nueva semana de caídas. El cobre cae un 2%; el paladio, otro 2%; el níquel, un 4,8%... Solo el oro, que actúa como valor refugio, sube un 3,8% en las cinco últimas sesiones.

Guerra de divisas

Pocos en el mercado hablan abiertamente de guerra de divisas, pero casi nadie lo descarta tras la devaluación del yuan. Es un riesgo que se suma a los anteriores y está directamente relacionado con las dudas sobre China. Esta semana, el rublo ruso se deprecia un 5,3%; el peso colombiano, un 4,1%, el peso mexicano, un 3,2% y la lira turca, cerca de un 3%.

Pese a estos descensos, desde Unicorp no creen que se pueda hablar de guerra de divisas porque “el verdadero proceso de devaluación de las monedas emergentes comenzó en el verano del 2013”, cuando Bernanke anticipó el final de los estímulos de la Reserva Federal.En su opinión, no es sostenible que países cuyas divisas acumulan ya caídas de dos dígitos en los últimos meses decidan devaluarlas más, con la consiguiente salida de capitales que ese movimiento provocaría.

Reserva Federal

La Reserva Federal mantendrá tres reuniones de aquí a final de año: el 17 de septiembre, el 28 de octubre y el 16 de diciembre. Las presiones deflacionistas de la bajada de las materias primas y la inestabilidad en los mercados generada por China llevan ahora a la mayoría del mercado a creer que el banco central estaodunidense no subirá tipos el próximo mes.

Pérez recuerda que “entre el 15% y el 20% de los ingresos globales de las empresas estadounidenses se generan en China y Japón”. Además, la fortaleza del dólar que provocaría la subida de tipos dañaría a las compañías multinacionales. También inquieta que los datos macroeconómicos mixtos escondan una fortaleza menor de lo esperado de su economía.

Grecia

Menos de una semana después de que el Eurogrupo diera luz verde al tercer rescate a Grecia por un importe de hasta 86.000 millones de euros, el país heleno vuelve a hacerse un hueco entre las preocupaciones de los inversores. Alexis Tsipras presentó su dimisión el jueves de esta semana para convocar elecciones después de solo siete meses en elGobierno. El 20 de septiembre, previsiblemente, los griegos volverán a acudir a las urnas y en la mesa del colegio electoral encontrarán las papeletas de un nuevo partido formado por la corriente de Syriza, al formación de Tsipras, contraria al rescate y a las medidas de austeridad. El partido se llamará Unidad Popular y cuenta en sus filas con 25 diputados rebeldes de Syriza.

El presidente de la Comisión Europea (CE), Jean-Claude Juncker, y el presidente del Eurogrupo, Jeroen Dijsselbloem, fueron informados del adelanto electoral antes de la comparecencia de Tsipras el jueves. Bruselas se limitó el viernes a decir que con estas elecciones Tispras busca un Ejecutivo estable y a destacar que no esperan que retrase la puesta en marcha de las reformas exigidas a cambio del rescate, gran inquietud también del mercado.

El interés del bono soberano heleno a diez años repuntó hasta el 9,77% y el Ase descendió un 3,5% el jueves y otro 2,4% el viernes.