Acelerón de fusiones al comienzo del año

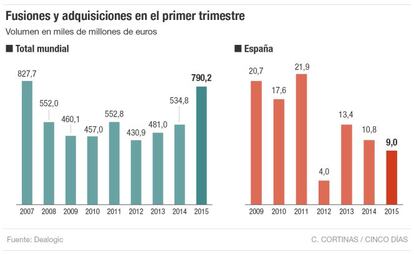

El año ha comenzado con un gran ritmo de operaciones de adquisiciones y fusiones en todo el mundo. La compra de BG Group por parte de Shell y la anunciada el martes por FedEx sobre TNT, no son más que la constatación de un acelerón que suma ya 890.000 millones de euros. El primer trimestre, que cerró con una inversión total de 790.000 millones de euros, ha sido el más activo desde 2007. Esta cifra se verá incluso ampliada de confirmarse la operación de fusión de las farmacéuticas Mylan y Perrigo. La primera anunció ayer una oferta por la segunda que alcanzaba los 26.000 millones de euros, lo que se traduciría en el cuarto mayor acuerdo de lo que va de año.

La inversión global del primer trimestre se ha llevado a cabo en 9.478 acuerdos y supone un aumento del 23% respecto a las cifras manejadas a estas alturas de año en 2014. Tal es el volumen que es el mayor alcanzado en fusiones y adquisiciones desde el primer trimestre de 2007, cuando se superó los 825.000 millones de euros. El importante ritmo de operaciones en lo que va de año hace que se superen cifras previas a la crisis. Dealogic lleva realizando este estudio desde 1995 y solo en los años 1999 y 2000 se superaron las cifras de 2007.

En España, en los tres primeros meses del año se llevaron a cabo 178 operaciones por un valor de 9.036 millones de euros. Actualizando los datos a día de ayer, el volumen total se sitúa en 9.115 millones de euros. Esta cifra no incluye dos de los acuerdos más importantes firmados por empresas españolas este año: la venta de 02 por parte de Telefónica, que superó los 13.000 millones de euros o la compra de Talismán por Repsol, que fue de 10.400 millones, ya que se realizaron en el exterior.

La tendencia en España es opuesta a la del conjunto mundial. En el país han caído un 16% las inversiones en este sentido y un 31% las operaciones, respecto a las cifras del año pasado. Estos valores quedan todavía lejanos de los 21.800 millones que se alcanzaron en 2011. Solo en 2012 la cifra de fusiones y adquisiciones fue inferior desde el inicio de la crisis.

EE UU en cabeza

Por regiones, EE UU ha sido el lugar donde más fusiones se han producido, alcanzando una inversión de 362.000 millones de euros, un 21% más; seguido por Europa, con 213.000 millones, un 16% más; y Asia-Pacífico, con un aumento del 38%, hasta los 203.000 millones de euros. Solo ha caído Latinoamérica en este apartado. En todas las regiones, incluida España, el número total de operaciones ha descendido, lo que evidencia un mayor valor por cada una de ellas.

El sector más activo en todo el mundo ha sido el de la salud, que ha movido 117.000 millones en los tres primeros meses del año. Acumula más del doble de la inversión que se produjo en el comienzo de 2014 y es el nivel más alto desde 2009. Le sigue el inmobiliario con 83.000 millones y la tecnología que acumuló 77.400 millones de euros. En España, el transporte encabeza el ranking con 14 operaciones que han sumado 2.800 millones de euros. Tras él se situó el metal y el acero, con 1.800 millones en cinco acuerdos, y el inmobiliario con 1.660 millones en 10.

El estudio de Dealogic también analiza las entidades financieras que han aconsejado en las operaciones que se han producido a lo largo del año. Goldman Sachs logró participar en operaciones por valor de 193.000 millones de euros. Muy cerca se quedó JP Morgan, que formó parte de acuerdos por 192.600 millones. El último escalón del podio fue para Morgan Stanley, con 152.000 millones. En España, este ranking está encabezado por UPS, HSBC y Moelís & Co.

Shell-BG, la mayor operación

l Shell adquiere BG: La fusión anunciada ayer por Shell y la británica BG, se ha convertido en la gran operación de este año. Con una oferta que roza los 65.000 millones de euros, supone el acuerdo más importante en el sector del petróleo de la última década.

l Heinz se fusiona con Kraft: La segunda gran operación, la más importante del primer trimestre, fue la fusión de Heinz y Kraft. El acuerdo se alcanzó tras una oferta de 41.000 millones de euros de la primera por la segunda. La empresa resultante, The Kraft Heinz Company, alcanzará una facturación de 28.000 millones de dólares y se convertirá en el tercer grupo estadounidense en este sector, sobrepasando incluso a The Coca-Cola Company y solo por detrás de Pepsico y Nestlè.

l Cheung Kong compra Hutchinson Whampoa: La tercera gran fusión fue la anunciada por Cheung Kong, que se hizo con Hutchinson Whampoa, una de las principales compañías de la Bolsa de Hong Kong, por 37.000 millones de euros.

l Abbvie se hace con Pharmacyclics: La fusión de las farmacéuticas Abbvie y Pharmacyclics fue la más importante de su sector. La primera ofreció 18.860 millones de euros para hacerse con la segunda. Abbvie se adelanto a Johnshon & Johnson, también interesada en dicha compra.