Portugal interviene y divide Espírito Santo: habrá un banco bueno y uno malo

Portugal dio por cerrado el pasado mes de mayo el rescate que en 2011 pactó con la Comisión Europea, el BCE y el FMI por un total de 78.000 millones de euros. Ponía fin así a la tutela directa de la troika sobre su economía –sobre la que aún pesa en cualquier caso la devolución de lo prestado– y sin que ni la troika ni las autoridades lusas, empezando por el Banco de Portugal, sospecharan entonces que aún quedaba un capítulo por cerrarse.

La ayuda europea, de la que aún quedaba un remanente de 6.400 millones de euros disponibles para el sistema financiero, ha vuelto a ser necesaria. Esta vez para rescatar al tercer banco del país, Banco Espirito Santo, en una operación con la que se derrumba el poder de la familia Espírito Santo, propietaria del 20,1% del banco, y que sacude las profundidades del panorama económico y empresarial portugués.

El Banco de Portugal, que hace poco más de un mes salió en defensa de la viabilidad del BES ante las revelaciones de los riesgos en empresas del grupo, tuvo que rendirse a la evidencia. Carlos Costa, gobernador del Banco de Portugal, anunció en la noche del domingo la decisión de aplicar una “medida de resolución” a Banco Espírito Santo, que no es otra que la intervención y la nacionalización a efectos prácticos. Así, se divide a la entidad en dos, una parte en la que quedarán los activos tóxicos, bajo el esqueleto del actual Espírito Santo, y otro banco bueno, denominado Novo Banco, al que trasladar la clientela, los depósitos y los créditos de calidad y que nace con una inyección de capital de 4.900 millones de euros, de los que 4.400 millones son aportación directa del fondo de rescate europeo. Es decir, contribuirán a elevar la deuda pública del país.

Pero, de entrada, los primeros afectados serán los accionistas y tenedores de deuda subordinada de Espírito Santo, que perderán el valor de su inversión. Según explica el comunicado del Banco de Portugal, ellos responderán por los riesgos que quedan en Espírito Santo, una decisión que afecta de lleno a la familia que ha dado nombre a la entidad, y que posee el 20,1% del capital y a otros accionistas de referencia como Credit Agricole, con el 14,6% y el brasileño Bradesco, con el 3,9%. Las emisiones de deuda junior de BES acusaron gravemente el golpe. Fue el caso de una emisión de deuda subordinada con vencimiento en 2013 y que vio recortado su precio en el día a la mitad.

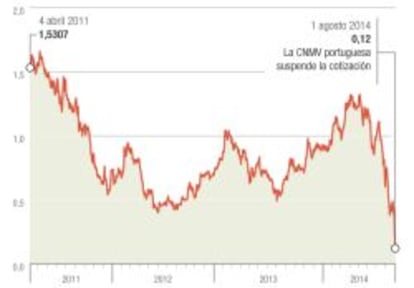

Las acciones de BES fueron suspendidas de cotización el pasado viernes por la CNMV portuguesa, a un precio de 0,12 por título y después de haberse desfondado el 40,3% durante esa jornada y de anotarse un derrumbe del 66% a lo largo del mes de julio.

La decisión de intervenir Banco Espírito Santo, y en la que actuó como detonante el anuncio de unas pérdidas sin precedentes de 3.577 millones de euros en el primer semestre del año, provocó en cambio el alivio del mercado portugués, agotado durante días por la incertidumbre financiera y la posibilidad de un contagio al conjunto del sector y el escándalo en que se ve ahora envuelto el expresidente del banco, Ricardo Salgado, sobre el que pesan acusaciones de fraude y blanqueo de capitales.

El Banco de Portugal ya reconocía en el comunicado divulgado en la noche del domingo que la situación de Espírito Santo –“en riesgo serio y grave de incumplimiento de sus obligaciones a corto plazo”– entrañaba “un elevado riesgo de contagio” y amenazaba la estabilidad del sistema financiero nacional. Una vez que finalmente se han tomado medidas, el mercado ha respirado. El BCP, la mayor entidad financiera del país, registró hoy un alza del 6,14%, la mayor subida del índice lisboeta PSI 20, que registró un avance del 0,98%. Avanzó por delante del resto de Bolsas europeas.

Al frente de Novo Banco queda Vítor Bento, que sustituyó en julio a Ricardo Salgado en la dirección del BES. Su objetivo será ahora poner en valor la entidad, que parte con un ratio de capital del 8,5%, de cara a su privatización, que deberá completarse en dos años. El denominado Fondo de Resolución, una suerte de FROB creado para la ocasión y liderado por el Banco de Portugal y el Ministerio de Finanzas, queda como único accionista.