El Gobierno limita la reducción por rendimientos del trabajo

El Gobierno recupera la 'Ley de Beckham', pero excluye a los deportistas

El Gobierno dio a conocer ayer el detalle del nuevo IRPF que entrará en vigor el próximo año y que supone una importante rebaja de tipos y tramos. Junto a las medidas ya conocidas, el borrador de anteproyecto presenta novedades en la reducción por rendimientos del trabajo. Actualmente, todo asalariado por el mero hecho de serlo rebaja su base imponible en 2.652 euros con carácter general. El importe aumenta hasta los 4.080 euros para contribuyentes con rendimientos netos (sueldo bruto menos cotizaciones sociales) inferiores a 9.180 euros. Con el nuevo IRPF, la reducción por rendimientos del trabajo quedará establecida con carácter general en 2.000 euros, es decir, 652 euros menos. Aunque para aquellos con rendimientos netos inferiores a 11.450 euros se establecerá una reducción de la base imponible de 5.700 euros anuales, cifra que irá bajando progresivamente a medida que aumente la renta hasta quedarse en 2.000 euros.

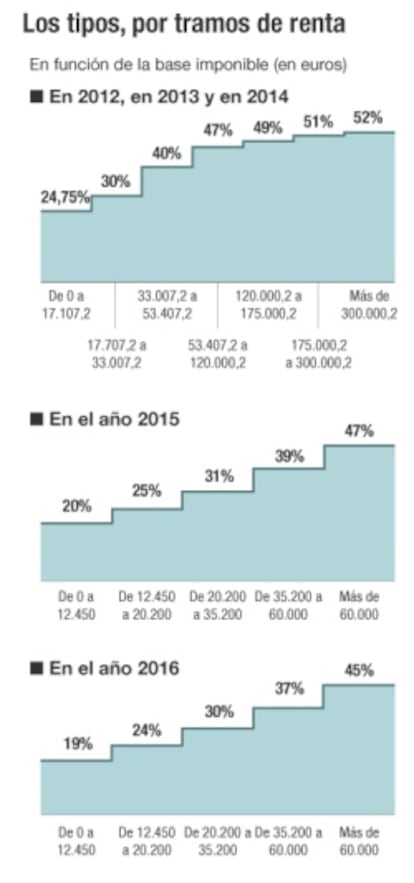

Este cambio tributario implica un perjuicio para la mayoría de contribuyentes, sin embargo, queda compensado sobradamente por la rebaja de tipos y tramos en el IRPF. Todos los declarantes pagarán menos por el impuesto sobre la renta en 2015 y 2016 de lo que tributan ahora. Esto es así porque el Ejecutivo reducirá de siete a cinco el número de tramos. El tipo menor que se sitúa hoy en el 24,75% pasará al 20% en 2015 y al 19% en 2016. El gravamen máximo del 52%, que aplican aquellos que tienen rentas superiores a 300.000 euros, se reducirá al 45% en dos años y se empezará a aplicar a partir de rentas superiores a 60.000 euros.

El ministro de Hacienda, Cristóbal Montoro, puso ejemplos del efecto de la reducción fiscal: un contribuyente sin hijos que tiene un sueldo bruto de 25.000 euros, paga hoy por el impuesto sobre la renta 4.024 euros. El próximo año, con la nueva estructura tributaria pagará 3.693 euros, es decir, 331 euros menos. En 2016, cuando culmine la reforma fiscal del Ejecutivo, la factura tributaria ascenderá 3.535 euros, 489 euros menos. La rebaja sería superior si ese contribuyente tuviera dos hijos.

España, según datos de la OCDE, es uno de los países que menos beneficios fiscales establece para las familias con niños. Los cambios normativos tratan de paliar esta situación y el Ejecutivo eleva notablemente los mínimos personales y familiares, es decir, la parte de renta que se considera exenta por cubrir las necesidades básicas de los contribuyentes. El mínimo personal, que se aplica sobre todos los declarantes sube de 5.151 euros a 5.550. Esa cifra se incrementará en 2.400 euros si el contribuyentes tiene un hijo frente a los 1.836 euros vigentes. +ç

¿Y como se aplican los mínimos? La legislación establece que tributan en la estructura del IRPF. Es decir, hoy, el mínimo personal de 5.151 va al 24,75% y los contribuyentes se reducen 1.274 euros de su factura fiscal. En 2015, el mínimo personal será el resultado de aplicar el 20% a 5.550 euros, lo que equivale a una reducción de 1.110 euros. Así, paradójicamente, la rebaja fiscal en los tipos reduce la cuantía efectiva del mínimo personal.

Por otra parte, la rebaja fiscal aprobada por el Gobierno deberá contar con la colaboración de las comunidades autónomas para que su efecto sea de la intensidad que señala el Gobierno. Hay que tener en cuenta que hoy las autonomías cuentan con capacidad normativa en el 50% del impuesto. Para que los contribuyentes apliquen un tipo del 20% en el primer tramo, las comunidades deben reducir su gravamen mínimo al 10% y la mayoría lo mantiene en el 12%. Por otra parte, hasta ocho comunidades (Cataluña, Andalucía, Asturias, Cantabria, Murcia, Extremadura, Valencia y Canarias utilizaron su capacidad normativa para elevar los tipos impositivos a las rentas más elevadas. Si no realizan modificaciones, en estas comunidades el tipo máximo será más elevado del 47% que establece el Gobierno para 2015 y el 45% de 2016. Cataluña, Andalucía y Asturias, por ejemplo, elevaron hasta cuatro puntos adicionales su tipo máximo. Esto significa que, en principio, las tres comunidades mantendrán el próximo año un tipo de gravamen máximo por encima del 51%. En cualquier caso, Hacienda se reunirá con las comunidades esta semana en el Consejo de Política Fiscal y Financiera y es probable que se busque una cierta coordinación.

Junto a la reforma fiscal, el Gobierno se ha marcado el objetivo de modificar el actual sistema de financiación autonómica. Se espera que el Ejecutivo realice cambios en la fiscalidad medioambiental que elevarán los ingresos autonómicos y pondrá cierto orden en la variedad de tributos verdes que hoy aplican las comunidades autónomas.

Otra de las novedades que incorpora el borrador que publicó ayer el Gobierno es la supresión de la deducción de 400 euros, la medida estrella con la que José Luis Rodríguez Zapatero ganó las elecciones generales de 2008 y que actualmente se aplicaba a bases imponibles por debajo de 12.000 euros y que equivalen a un sueldo bruto de 18.500 euros. Hacienda argumenta que no tiene sentido mantener este beneficio fiscal en la medida en que el Ejecutivo ya ha aprobado otras medidas concretas para rentas muy bajas. De hecho, con la nueva legislación, los contribuyentes que ganen menos de 12.000 euros estarán exentos del impuesto. Actualmente, un trabajador con este sueldo paga por IRPF 275 euros. Según los cálculos de Hacienda, 1,6 millones de contribuyentes dejarán de tributar gracias a esta decisión.

Menos beneficios para los bonus

Por otra parte, la reducción del 40% actual por los rendimientos obtenidos de forma notoriamente irregular en el tiempo bajará al 30%. Este beneficio fiscal se aplica, por ejemplo, en el caso de que un trabajador o directivo obtenga un bonus por objetivos que se han generado en un plazo superior a dos años.

Siguiendo la recomendación de los expertos, el Gobierno ha eliminado el límite de 600.000 euros vigente para aplicar el régimen especial de impatriados y que popularmente se conoció como la Ley Beckham. En 2005, el Gobierno de José María Aznar aprobó una medida para que los contribuyentes extranjeros que llegaran a España con un contrato de trabajo pudieran tributar como no residente, lo que equivale a aplicar un tipo muy inferior. Uno de los beneficiados fue el jugador David Beckham que acabó dando nombre a la ley. El Gobierno de José Luis Rodríguez Zapatero modificó el régimen y estableció que el beneficio fiscal que supone tributar como un no residente solo pudiera ser aplicado por aquellos extranjeros que ganaran menos de 600.000 euros, lo que excluyó a los futbolistas con sueldos astronómicos. En la reforma fiscal, se suprime este límite, sin embargo, para evitar las críticas se establece que el régimen de impatriados no podrá aplicarse a los deportistas profesionales. Por otra parte, se establece que los beneficiados del régimen de impatriados tributarán por los primeros 600.000 euros al 24% y, a partir de ese umbral, aplicarán el tipo impositivo del 45%.